BC e Guedes estão alinhados e despreocupados com disparada do dólar

Fala do ministro Paulo Guedes movimenta mercado e versões. Mas há uma mudança fundamental pouco percebida: o BC não precisa mais da taxa de câmbio para entregar a inflação na meta

Mas e o dólar, hein? Vai para R$ 4,5, R$ 5,0? Ninguém sabe e se soubesse não vai nos contar. O que parece claro é que a cotação da moeda americana não tem tirado o sono do Banco Central (BC) ou do Ministério da Economia.

Ah, mas o BC atuou no mercado à vista! Rebate de pronto o leitor. Sim, atuou e vai atuar sempre que observar falta de liquidez ou alguma disfuncionalidade no mercado, como a cotação do real se distanciando muito dos pares, ou o mercado entrando em alguma dinâmica autoalimentada. Podemos ver a atuação desta terça-feira como um recado.

Essa tranquilidade dos dois órgãos responsáveis pela política econômica decorre de um diagnóstico comum. Há uma mudança estrutural na econômica e boa parte do mercado, do empresariado e da população ainda está se acostumando com esse “novo normal” de juro baixo e dólar mais alto.

Ainda carregamos na memória uma relação de que dólar alto é sinal de problema, de crise, de que o mundo vai acabar. Por isso mesmo, dos questionamentos constantes sobre o tema ao ministro Paulo Guedes, ao presidente do BC, Roberto Campos Neto, e até ao presidente Jair Bolsonaro.

Por causa dessa memória negativa, temos, também, essa certa reação de surpresa, escândalo ou descrença, quando Guedes nos diz que: “O dólar está alto. Qual o problema? Zero” e que “é bom se acostumar com juros mais baixos por um bom tempo e com o câmbio mais alto por um bom tempo”.

No mercado, há quem veja a fala do ministro como provocação, algo como se Guedes estivesse chamando o mercado pra briga e que esse, por sua vez, testaria a determinação do BC. Narrativa que se sustenta já que o dólar foi a R$ 4,27 horas após a fala do ministro e o BC entrou vendendo dólar à vista. Teria Guedes falado demais?

Leia Também

Mas a realidade é muito mais chata que a pancadaria e rouba monte das mesas de operação, e é e isso que vou tentar explicar.

Gasto público e o dólar

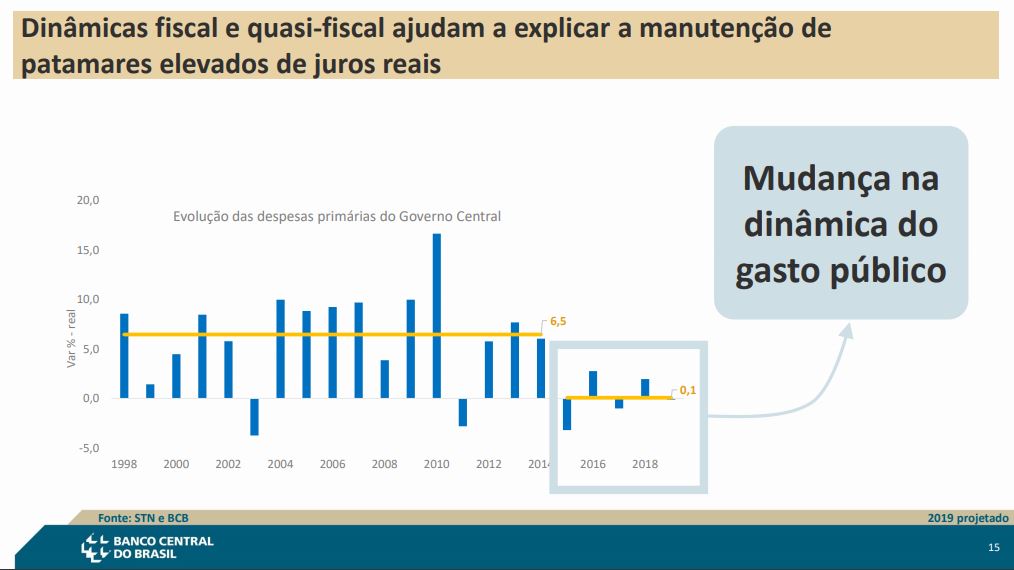

A tal mudança estrutural está nos discursos do BC desde abril/maio desde ano, e ela passa pelo movimento de ajuste fiscal iniciado com Joaquim Levy, no governo Dilma, ganha corpo com Michel Temer e o teto de gastos e redução dos bancos públicos, e abre um novo capítulo com a reforma da Previdência e outras medidas ainda em andamento. Tomo emprestados gráficos de apresentação recente do diretor de Política Monetária do BC, Bruno Serra Fernandes.

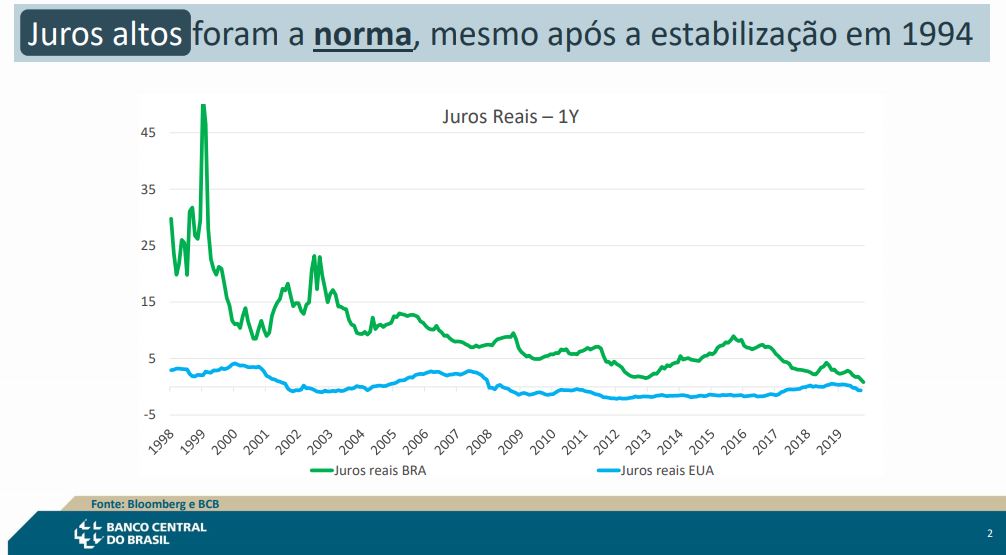

De 1994 a 2014, o gasto público no Brasil subiu de 6% a 7% ao ano acima da inflação. Para entregar a inflação na meta, o BC não tinha outra escolha a não ser manter o juro real (juro nominal descontado da inflação) em patamares elevados. Só para dar um exemplo, chegamos a ter juro real de 45% nesse período.

O juro real elevado era a forma do BC reduzir a inflação dos bens transacionáveis, já que o preço de serviços e outros bens domésticos (não transacionáveis) estava sempre pressionado pela forte demanda do setor público. A variável de ajuste aqui era a taxa de câmbio.

Pagando o maior juro real do mundo por anos, tínhamos uma constante no fluxo de dólares que vinha ganhar o diferencial de taxas por aqui, a tal arbitragem ou “carry trade”.

Também por isso, nos acostumamos a ver uma correlação muito grande entre a cotação do dólar e o risco-país, medido pelo CDS. A coisa azedava na cotação do dólar quando a percepção dos agentes que faziam essa arbitragem era de que poderiam não receber seu dinheiro de volta. Então, CDS subia, dólar subia. Hoje temos, CDS para baixo e dólar para cima. Não temos dólar alto por piora na percepção de risco.

O novo mix

Agora, toda essa relação mudou e é uma mudança gigante. Colocando de forma clara, o BC não precisa mais da taxa de câmbio para entregar a inflação na meta. Foram 20 anos nessa “lógica”. Então é natural que leve algum tempo até convencer parte do mercado e o lado real da economia que as coisas mudaram.

E note o desafio de comunicação, pois uma fala do ministro, por mais óbvia que seja, toma proporções enormes. Sem falar que alta do dólar sempre vira cavalo de batalha política, alimentando narrativas fáceis, mas descoladas da realidade.

Com a redução do consumo do setor público, via ajuste fiscal e fim da injeção de recursos em bancos públicos, a inflação de serviços, que chegou a rodar a 9% ao ano, despencou e segue baixa. E mesmo com uma alta de 30% do dólar em 18 meses, não se enxerga repasse aos preços ou mesmo às expectativas de inflação.

Isso abriu espaço para o BC abandonar a política de juro real alto para manter a inflação na meta. Temos juros reais de curto prazo na casa de 1% e de longo prazo orbitando os 3%. E isso resulta, como diz o próprio ministro, em um câmbio de equilíbrio mais elevado.

Além desse novo normal de política fiscal contracionista e política monetária expansionista, tivemos outros eventos atuando para elevar a demanda por dólares, como a troca de endividamento externo por interno e a recente frustração com o leilão do pré-sal, que não teve a participação estrangeira estimada. Ainda há um vetor sazonal que é o aumento na demanda de dólares por empresas que fecham balanço no fim de ano e remetem resultados para fora.

Os vetores são mesmo de um dólar mais valorizado e o BC vai atuar no mercado mirando liquidez e funcionalidade e não o nível de preço. Como já disse Campos Neto, se o dólar bater na inflação e nas expectativas, o ajuste será via taxa de juros.

Com real digital do Banco Central, bancos poderão emitir criptomoeda para evitar “corrosão” de balanços, diz Campos Neto

O presidente da CVM, João Pedro Nascimento, ainda afirmou que a comissão será rigorosa com crimes no setor: “ fraude não se regula, se pune”

O real digital vem aí: saiba quando os testes vão começar e quanto tempo vai durar

Originalmente, o laboratório do real digital estava previsto para começar no fim de março e acabar no final de julho, mas o BC decidiu suspender o cronograma devido à greve dos servidores

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

Banco Central lança moedas em comemoração ao do bicentenário da independência; valores podem chegar a R$ 420

As moedas possuem valor de face de 2 e 5 reais, mas como são itens colecionáveis não têm equivalência com o dinheiro do dia a dia

Nubank (NUBR33) supera ‘bancões’ e tem um dos menores números de reclamações do ranking do Banco Central; C6 Bank lidera índice de queixas

O banco digital só perde para a Midway, conta digital da Riachuelo, no índice calculado pelo BC

Economia verde: União Europeia quer atingir neutralidade climática até 2050; saiba como

O BCE vai investir cerca de 30 bilhões de euros por ano; União Europeia está implementado políticas para reduzir a emissão de carbono

A escalada continua: Inflação acelera, composição da alta dos preços piora e pressiona o Banco Central a subir ainda mais os juros

O IPCA subiu 0,67% em junho na comparação com maio e 11,89% no acumulado em 12 meses, ligeiramente abaixo da mediana das projeções

Focus está de volta! Com o fim da greve dos servidores, Banco Central retoma publicações — que estavam suspensas desde abril

O Boletim Focus volta a ser publicado na próxima segunda-feira (11); as atividades do Banco Central serão retomadas a partir de amanhã

Greve do BC termina na data marcada; paralisação durou 95 dias

Os servidores do Banco Central cruzaram os braços em abril e reivindicavam reajuste salarial e reestruturação da carreira — demandas que não foram atendidas a tempo

Vai ter cartinha: Banco Central admite o óbvio e avisa que a meta de inflação para 2022 está perdida

Com uma semana de atraso, Banco Central divulgou hoje uma versão ‘enxuta’ do Relatório Trimestral da Inflação

Greve do BC já tem data pra acabar: saiba quando a segunda mais longa greve de servidores da história do Brasil chegará ao fim — e por quê

A data final da greve dos servidores do BC leva em consideração a Lei de Responsabilidade Fiscal, sem previsão de acordo para a categoria

O fim da inflação está próximo? Ainda não, mas para Campos Neto o “pior momento já passou”

O presidente do BC afirmou que a política monetária do país é capaz de frear a inflação; para ele a maior parte do processo já foi feito

O Seu Dinheiro pergunta, Roberto Campos Neto responde: Banco Central está pronto para organizar o mercado de criptomoedas no Brasil

Roberto Campos Neto também falou sobre real digital, greve dos servidores do Banco Central e, claro, política monetária

O Banco Central adverte: a escalada da taxa Selic continua; confira os recados da última ata do Copom

Selic ainda vai subir mais antes de começar a cair, mas a alta do juro pelo Banco Central está próxima do pico

A renda fixa virou ‘máquina de fazer dinheiro fácil’? Enquanto Bitcoin (BTC) sangra e bolsa apanha, descubra 12 títulos para embolsar 1% ao mês sem estresse

O cenário de juros altos aumenta a tensão nos mercados de ativos de risco, mas faz a renda fixa brilhar e trazer bons retornos ao investidor

Sem avanços e no primeiro dia de Copom, servidores do BC mantêm greve

A greve já dura 74 dias, sem previsão de volta às atividades; o presidente do BC, Roberto Campos Neto, deve comparecer à Câmara para esclarecer o impasse nas negociações com os servidores

Precisamos sobreviver a mais uma Super Quarta: entenda por que a recessão é quase uma certeza

Não espere moleza na Super Quarta pré-feriado; o mundo deve continuar a viver a tensão de uma realidade de mais inflação e juros mais altos

Greve do BC: Vai ter reunião do Copom? A resposta é sim — mesmo com as publicações atrasadas

A reunião do Copom acontece nos dias 14 e 15 de junho e os servidores apresentaram uma contraproposta de reajuste de 13,5% nos salários

Nada feito: sem proposta de reajuste em reunião com Campos Neto, servidores do BC seguem em greve

Mais uma vez, a reunião do Copom de junho se aproxima: o encontro está marcado para os dias 14 e 15 e ainda não se sabe em que grau a paralisação pode afetar a divulgação da decisão

Inflação no Brasil e nos EUA, atividade e juros na Europa; confira a agenda completa de indicadores econômicos da semana que vem

Nesta semana, o grande destaque no Brasil fica por conta do IPCA, o índice de inflação que serve de referência para a política monetária do BC

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP