Crédito total no país é de R$ 9,5 trilhões ou 138% do PIB e governo fica com quase metade disso

Banco Central passa a apresentar dados sobre o crédito ampliado, que além das operações feitas no sistema financeiro, agrega títulos públicos, privados e operações externas

O Banco Central (BC) passará a apresentar em base mensal estatísticas de crédito ao setor não financeiro no conceito ampliado, que abrange além das operações feitas por bancos e outras instituições financeiras, os créditos obtidos via emissão de títulos da dívida pública e privada, como debêntures, e aqueles concedidos por não residentes.

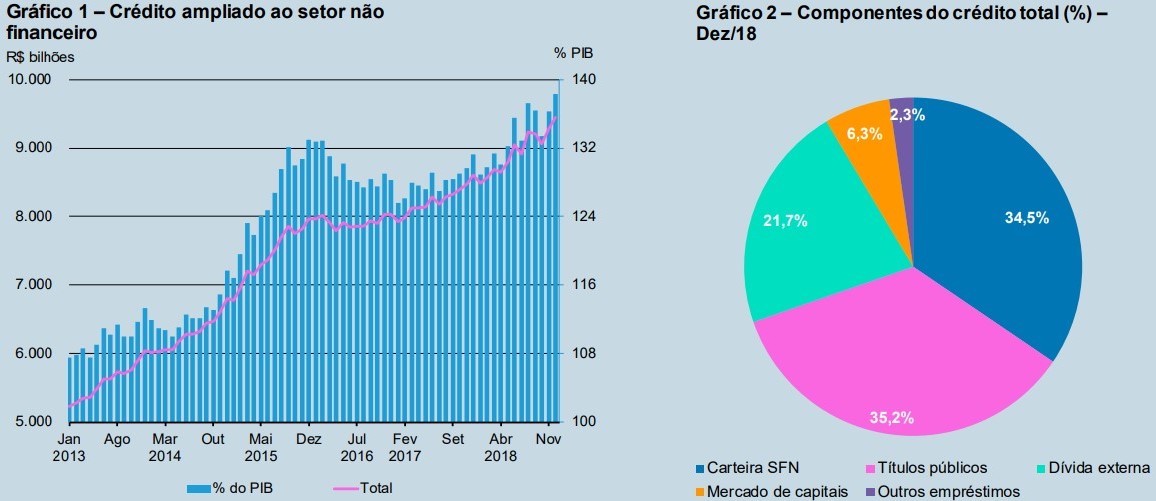

Os primeiros dados apresentados pelo BC, mostram uma relação crédito sobre o Produto Interno Bruto (PIB) bem maior do que aquela que estamos acostumados a ver mensalmente nas estatísticas da autoridade monetária.

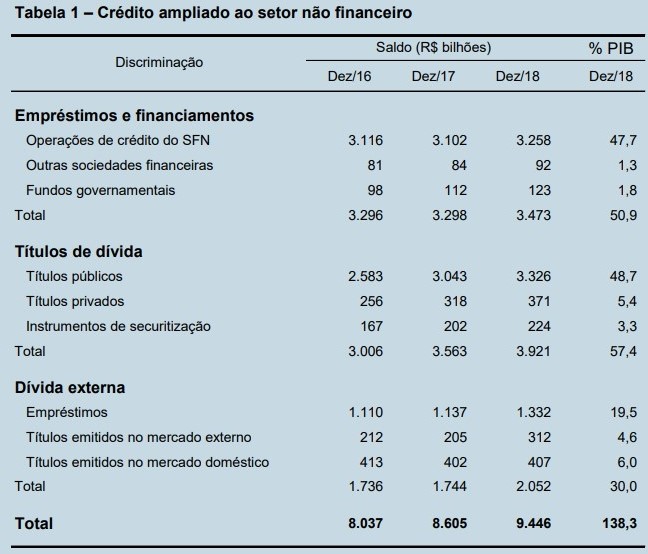

No conceito ampliado, o crédito no país fechou 2018 em R$ 9,446 trilhões, o que representa 138,3% do PIB. Ao considerarmos apenas as operações feitas no âmbito do sistema financeiro nacional (SFN), o valor foi de R$ 3,473 trilhões, ou 50,9% do PIB, que é o número usualmente conhecido.

Entre 2016 e 2018, o crédito no âmbito do SFN teve crescimento nominal de 5,37%, enquanto a emissão de títulos da dívida avançou 30,5%, e os empréstimos classificados como dívida externa subiram 18,2%. Com isso, temos que o crédito ampliado cresceu 17,5% nesse mesmo período.

A abertura dos dados vai nos ajudar a observar um fenômeno que o próprio BC vem destacando em algumas de suas publicações, que trata de uma substituição do SFN pelo mercado de capitais, principalmente, no financiamento às empresas.

Leia Também

De hacker a bilionário: o único não herdeiro na lista de ricaços brasileiro antes dos 30 da Forbes construiu seu patrimônio do zero

Caixa abre apostas para a Mega da Virada 2025 — e não estranhe se o prêmio chegar a R$ 1 bilhão

Há um esforço do BC e do governo em fazer um movimento para aprofundar o mercado de capitais como fonte de financiamento e toda essa agenda também conversa com as medidas de ajuste fiscal.

Os temas parecem desconexos, mas a coisa é mais ou menos assim. Como o governo gasta mais do que arrecada, se torna um firme demandante pelos recursos disponíveis na economia. Como tem risco de calote quase zero e títulos públicos são “quase dinheiro” (preferência pela liquidez), o tamanho do Estado no mercado de crédito promove o chamado “crowding out” do setor privado.

Com o Estado reduzindo sua necessidade de financiamento, tenderíamos a ver uma maior oferta de recursos para financiar o setor privado, que faria então o chamado "crowding in". Isso sem falar na taxa de juros. Pois com juros elevados, não tem nada melhor que emprestar para o governo, mas com Selic baixa e estável a coisa começa a mudar de figura.

Em suma, é o que o presidente do BC, Roberto Campos Neto, vem advogando em praticamente todos os seus discursos públicos: "O mercado precisa se libertar da necessidade de financiar o governo e se voltar para o financiamento ao empreendedorismo."

Quem fica com esse dinheiro?

Pouco mais da metade desses quase R$ 9,5 trilhões, ou 56% para ser mais exato, estão com empresas privadas, públicas e famílias. Já o governo consome os 44% restantes, entre administração pública federal, estadual e municipal. O que reforça os argumentos acima.

Em dezembro de 2018, o maior componente do crédito total foi o de títulos públicos, respondendo por 35% do total, seguido pela carteira do SFN, com 34%. A dívida externa representou 22% do crédito total, enquanto o mercado de capitais e os outros empréstimos corresponderam a 6% e 2%, respectivamente.

Abrindo os dados para empresas e famílias, temos R$ 5,3 trilhões em crédito no fim de 2018, ou 77,7% do PIB. Aqui, a carteira do SFN domina, respondendo por 59% do saldo total. A segunda fonte de financiamento mais relevante é o crédito fornecido por não residentes, com 26%. O mercado de capitais e os outros empréstimos responderam, na ordem, por 11% e 4%, respectivamente.

Já o crédito ampliado ao governo geral, que compreende recursos para custeio e investimento da administração pública (excluída as empresas estatais), foi de R$ 4,1 trilhões em dezembro de 2018, ou 60,6% do PIB.

Segundo o BC, sua maior parcela corresponde aos títulos emitidos no mercado doméstico, com 90%, e adquiridos por residentes e não residentes. As operações de crédito do SFN representam somente 3% desse total.

Abrindo os dados

Dentro do grupo títulos da dívida, estão os papéis emitidos no mercado doméstico por pessoas jurídicas não financeiras e por entidades do setor público, excluídos aqueles detidos por não residentes, que são classificados na dívida externa.

Aqui temos debêntures e instrumentos de securitização, como Certificados de Recebíveis Imobiliários (CRI), Certificados de Recebíveis do Agronegócio (CRA) e direitos creditórios em carteira de Fundos de Investimento em Direitos Creditórios (FIDC).

Há uma natural prevalência dos títulos públicos, que fecharam 2018 somando R$ 3,326 trilhões, ou 48,7% do PIB. Mas observado os demais componentes observamos crescimento relevante e superior ao da dívida pública, que aumentou 28,8% desde 2016.

No segmento de títulos privados, onde entram as debêntures, o valor era de R$ 371 bilhões, ou 5,4% do PIB, ante R$ 256 bilhões no fim a de 2016, avanço de 45%.

Em instrumentos de securitização (CRI, CRA e FIDC), o avanço no período foi de 34%, de R$ 167 bilhões para R$ 224 bilhões, ou 3,3% do PIB.

Dívida externa

O conceito aqui abrange ao saldo dos recursos captados no exterior mediante a contratação de empréstimos ou a emissão de títulos. São as operações de crédito concedidas por não residentes para residentes.

Em 2018, a dívida externa total fechou em R$ 2,052 trilhões, ou 30% do PIB. Desse total, tínhamos R$ 1,332 trilhão em empréstimos, contra R$ 1,110 trilhão, em 2016. Outros R$ 312 bilhões em títulos emitidos no mercado externo (R$ 212 bilhões em 2016) e mais R$ 407 bilhões em títulos emitidos no mercado local (R$ 413 bilhões em 2016).

A íntegra do estudo pode encontrada aqui. Esse estudo faz parte da divulgação do Relatório de Economia Bancária, que será apresentado na íntegra na terça-feira da próxima semana. Os dados mais aguardados do REB são os referentes ao spread bancário e à concentração e concorrência no sistema financeiros.

Como é e quanto custa a diária na suíte do hotel de luxo a partir do qual foi executado o “roubo do século”

Usado por chefes de Estado e diplomatas, o Royal Tulip Brasília Alvorada entrou involuntariamente no radar da Operação Magna Fraus, que investiga um ataque hacker de R$ 813 milhões

Galípolo sob pressão: hora de baixar o tom ou manter a Selic nas alturas? Veja o que esperar da próxima reunião do Banco Central

Durante o podcast Touros e Ursos, Luciano Sobral, economista-chefe da Neo Investimentos, avalia quais caminhos o presidente do Banco Central deve tomar em meio à pressão do presidente Lula sobre os juros

A agonia acabou! Vai ter folga prolongada; veja os feriados de novembro

Os feriados de novembro prometem aliviar a rotina: serão três datas no calendário, mas apenas uma com chance de folga prolongada

Uma suíte de luxo perto do Palácio da Alvorada, fuga para o exterior e prisão inesperada: o que a investigação do ‘roubo do século’ revelou até agora

Quase quatro meses após o ataque hacker que raspou R$ 813 milhões de bancos e fintechs, a Polícia Federal cumpriu 42 mandados de busca e apreensão e 26 de prisão

Essa combinação de dados garante um corte da Selic em dezembro e uma taxa de 11,25% em 2026, diz David Beker, do BofA

A combinação entre desaceleração da atividade e arrefecimento da inflação cria o ambiente necessário para o início do ciclo de afrouxamento monetário ainda este ano.

O último “boa noite” de William Bonner: relembre os momentos marcantes do apresentador no Jornal Nacional

Após 29 anos na bancada, William Bonner se despede do telejornal mais tradicional do país; César Tralli assume a partir de segunda-feira (3)

O que falta para a CNH sem autoescola se tornar realidade — e quanto você pode economizar com isso

A proposta da CNH sem autoescola tem o potencial de reduzir em até 80% o custo para tirar a habilitação no Brasil e está próxima de se tornar realidade

Doces ou travessuras? O impacto do Halloween no caixa das PMEs

De origem estrangeira, a data avança cada vez mais pelo Brasil, com faturamento bilionário para comerciantes e prestadores de serviços

Bruxa à solta nas loterias da Caixa: Mega-Sena termina outubro encalhada; Lotofácil e Quina chegam acumuladas ao último sorteio do mês

A Mega-Sena agora só volta em novembro, mas a Lotofácil e a Quina têm sorteios diários e prometem prêmios milionários para a noite desta sexta-feira (31).

Caixa encerra pagamentos do Bolsa Família de outubro nesta quinta (31) para NIS final 0

Valor médio do benefício é de R$ 683,42; Auxílio Gás também é pago ao último grupo do mês

Não é só o consumidor que sofre com golpes na Black Friday; entenda o que é a autofraude e seus riscos para o varejo

Com o avanço do e-commerce e o aumento das transações durante a Black Friday, cresce também o alerta para um tipo de golpe cometido por consumidores

O que muda com a aprovação da MP do setor elétrico na Câmara? Confira os principais pontos

A Câmara dos Deputados aprovou, em votação simbólica, o texto principal da MP 1.304, que define novas diretrizes para o setor elétrico. Alguns pontos considerados mais polêmicos foram destacados e votados em separado

Mais da metade das empresas na América Latina está bastante exposta a riscos climáticos, cada vez mais extremos, diz Moody’s

Eventos extremos estão aumentando, intensificando os prejuízos, e tornam as empresas um risco crescente de crédito.; Seguros não são o suficiente para proteger as companhias

Ele começou lavando pratos e hoje é o dono da empresa mais valiosa da história

De lavador de pratos a bilionário da tecnologia, Jensen Huang levou a Nvidia a se tornar a empresa mais valiosa do mundo, ultrapassando os US$ 5 trilhões com a revolução da inteligência artificial

A Argentina vive seu momento “Plano Real”, e poucos parecem estar botando fé nisso, diz gestora

Segundo a gestora RPS Capital, a Argentina tem todos os elementos que colaboraram para o boom dos ativos brasileiros depois do Plano Real

Jogo do bicho na Netflix: como a expansão das bets abalou a maior loteria ilegal do mundo

Do Barão de Drummond ao “tigrinho”, a história do jogo que ensinou o Brasil a apostar e perdeu espaço para as bets

Trump e Xi divulgam acordos comerciais, redução de tarifas e trégua sobre terras raras

O aperto de mão mais aguardado pelo mercado finalmente aconteceu e presidentes dos EUA e da China firmaram acordos sobre compras de commodities e energia, terras raras e tarifas, mas não houve decisão sobre o TikTok

Quina acumula e pode pagar muito mais que a Mega-Sena hoje — e a Timemania mais ainda

Além da Lotofácil, da Quina e da +Milionária, a Caixa sorteou na véspera os números da Lotomania, da Dupla Sena e da Super Sete

Teimosia ou simplicidade? Lotofácil 3525 deixa dois apostadores mais perto do primeiro milhão

Com sorteios diários, a Lotofácil volta à cena na noite desta quinta-feira (30) com prêmio estimado em R$ 1,8 milhão na faixa principal do concurso 3526

Bolsa Família e Auxílio Gás: veja quem recebe nesta quinta-feira (30)

Programa do governo federal atinge 18,9 milhões de famílias em outubro, com gasto total de R$ 12,88 bilhões.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP