O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

No terceiro trimestre, a empresa demostrou uma evolução da margem Ebitda no segmento de seminovos ao fechar com o indicador negativo em 1,3%, desconsiderando os efeitos do IFRS16. Considerando os efeitos, o percentual passaria a ser negativo em 0,5%

A passos cada vez mais largos, a locadora Movida (MOVI3) vem mostrando que está mais preparada para brigar com grandes concorrentes como Localiza e Unidas no setor de locação de carros.

Segundo dados apresentados hoje (6) em seu balanço, a empresa encerrou o terceiro trimestre deste ano com um lucro líquido de R$ 60,2 milhões, o que representa uma alta de 45,8% em relação ao mesmo período do ano passado.

O valor superou as expectativas dos analistas consultados pela Bloomberg, que esperavam que o lucro líquido ajustado ficasse na casa dos R$ 53,5 milhões. A receita líquida, por sua vez, também veio forte e terminou o período em R$ 960,8 milhões, uma expansão de 57,1% ante o mesmo período de 2018. Na previsão dos analistas consultados pela Bloomberg, o indicador ficaria em R$ 942,2 milhões.

Outro indicador que mostrou maior robustez foi o potencial de geração de caixa (Ebitda), que alcançou o maior valor registrado pela companhia em sua história. No terceiro trimestre, o Ebitda encerrou o período em R$ 191,8 milhões, o que significa uma alta de 60,6% em relação ao mesmo período do ano passado.

Mas um dos grandes destaques do balanço da companhia está na evolução do que ficou conhecido como o seu "calcanhar de Aquiles", que é o segmento de seminovos.

Isso porque a companhia teve que lidar durante um certo tempo com uma frota de seminovos que ficaram encalhados, muitas vezes porque os carros eram mais velhos e não existiam muito modelos populares.

Leia Também

Depois de reportar margem Ebitda negativa - que mostra a eficiência da companhia na capacidade potencial de gerar caixa - de 6,8% no ano passado, a empresa demostrou uma grande evolução ao entregar uma margem Ebitda negativa de 1,3% no terceiro trimestre de 2019, isso desconsiderando os efeitos do IFRS16.

Considerando o IFRS 16, a margem Ebitda permaneceria negativa, mas chegaria ao patamar de 0,5%. Mesmo abaixo de zero, a evolução do indicador aponta que a empresa está de fato cada vez mais perto de atingir o ponto de equilíbrio (breakeven) do indicador.

O percentual ainda está distante de concorrentes mais consolidadas no segmento de seminovos como a Localiza, por exemplo, que reportou uma margem Ebitda positiva de 3,6% no terceiro trimestre de 2019, ante os 2,1% do mesmo período de 2018, considerando o efeito do IFRS16.

Mesmo assim, ao ser indagado pelo Seu Dinheiro, Edmar Lopes, CFO da Movida, disse que o resultado não é nada diferente do que eles esperavam.

"Estamos performando tal como havíamos planejado. Continuamos com a expectativa de que a margem Ebitda alcance o breakeven no último trimestre do ano ou no primeiro trimestre do ano que vem", destacou.

Segundo ele, a razão para a manutenção de uma margem Ebitda negativa está no fato de que a empresa esteve bastante focada em volume por um tempo e agora está mais focada em melhorar o preço.

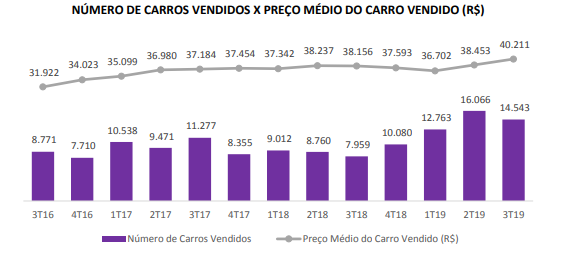

E isso vem surtindo efeito. No segmento de seminovos, o número de carros vendidos alcançou a marca dos 14,5 mil, ante os 7,9 mil veículos vendidos no terceiro trimestre de 2018.

Ao comparar o resultado operacional do segmento de seminovos do ano passado com este ano, por exemplo, é possível perceber também que a companhia adotou estratégias como a redução da idade dos carros vendidos e passou a oferecer um mix de carros melhor para os seus clientes. A recompensa veio com a evolução na margem Ebitda.

Com isso, o preço médio dos carros vendidos também aumentou de R$ 38.156 e chegou a R$ 40.211 no terceiro trimestre de 2019. O gráfico do número de carros vendidos pelo preço médio do carro, por exemplo, mostra que o valor de venda alcançou o seu ápice agora no terceiro trimestre.

Além de ter tido uma melhora significativa no segmento de seminovos, a companhia demonstrou que vem aumentando a receita líquida na parte de aluguel de carros (RAC).

Na ocasião, a receita líquida dentro desse segmento alcançou R$ 269,7 milhões no terceiro trimestre deste ano, valor que é 17% maior do que o montante visto no mesmo período do ano passado.

A expansão está relacionada ao aumento de 17% na frota operacional, impulsionada pelo leve crescimento de 1% na receita média mensal por carro. A frota total de aluguel de carros no período também teve um salto de 10,4% e terminou o terceiro trimestre com 70.900 veículos.

Mesmo com o crescimento, um ponto chamou a atenção. Houve queda na margem bruta no segmento de aluguel de carros, ou seja, houve perda de poder competitivo.

No terceiro trimestre deste ano, a margem bruta do segmento de aluguel de carros ficou em 58,8%, o que representa uma variação negativa de 2 pontos percentuais em relação ao mesmo período do ano passado.

A razão para queda está relacionada ao aumento da depreciação da frota. O valor da depreciação trimestral anualizada saiu de R$ 1.027 para R$ 1.373 por carro no período, devido à mudança das taxas no terceiro trimestre de 2018 e do mix da frota.

Outro segmento que também está ganhando maior espaço é o segmento de gestão e terceirização de frotas (GTF). No terceiro trimestre, a receita líquida alcançou R$ 106,3 milhões, o que representa um aumento de 35,6%, e houve adição de 9,4 mil carros em relação ao mesmo período do ano passado.

A frota total de GTF durante o período, por sua vez, teve um aumento de 59,2% e fechou o trimestre em 39.303 veículos.

Porém, houve diminuição de 5,6% na receita média por carro. O motivo é a mudança de um perfil mais leve de contratos, aliado ao novo patamar de juros visto no Brasil.

Outro fator que também foi impactado foi o preço médio do carro comprado, que teve contração de 11% em relação ao terceiro trimestre de 2018. Tudo isso porque houve uma concentração de fechamento de contratos no fim do trimestre.

Na ocasião, também houve recuo na margem bruta no segmento de gestão e terceirização de frotas, ou seja, houve perda do poder competitivo. O indicador passou de 63,9% para 54,9%, o que representa um recuo de 9 pontos percentuais em relação ao mesmo período do ano passado. Isso é reflexo do aumento na depreciação.

Já em termos de endividamento, a companhia também mostrou que vem diminuindo gradativamente o seu nível de alavancagem.

Depois de captar R$ 832,5 milhões em oferta subsequente de ações (follow-on) em julho deste ano, a Movida conseguiu melhorar o seu caixa e fazer com que a relação entre a dívida líquida e o potencial de geração de caixa (Ebitda) alcançasse a mínima histórica de 2,3 vezes nos últimos 12 meses. No mesmo período do ano passado, a alavancagem da companhia era de 2,8 vezes.

Apenas para fins de comparação, a Localiza, que é a líder no setor e que reportou seus números no último dia 23 de outubro, apresentou uma relação entre a dívida líquida e o Ebitda de 2,7 vezes nos últimos 12 meses, considerando os efeitos da IFRS16.

De acordo com Lopes, agora a companhia está mais confortável para aumentar o seu endividamento com foco em capturar o crescimento do mercado.

Em sua fala, ele destacou que "é possível crescer e mesmo assim fazer com que a relação entre a dívida líquida e o Ebitda fique abaixo de 3 vezes. Com o caixa robusto que temos hoje de R$ 1,6 bilhão e a atual curva de juros, a expectativa é adicionar 10 mil carros até o ano que vem".

E o cenário para ajudar a empresa a investir nela mesma também é favorável. Segundo ele, há um espaço bom para a locadora crescer, já que a penetração das locadoras ainda é baixa no Brasil e porque a queda na taxa básica de juros vai ajudar na redução do custo da dívida, que é pós-fixada e atrelada à Selic.

Na opinião dele, nem mesmo a recente notícia de que as montadoras passaram a oferecer locação de modelos para pessoas físicas pode atrapalhar o crescimento da locadora.

"As montadoras terão uma atuação de nicho. A gente vê como uma nova alternativa, mas que ainda não possui escala relevante. Além disso, nós oferecemos uma operação muito mais complexa e completa ao cliente", pontua Lopes.

Em termos de rentabilidade, o retorno sobre o patrimônio líquido (ROE) da companhia também teve uma evolução. No comparativo com o terceiro trimestre do ano passado, o ROE passou de 8,8% para 10,1%.

O aumento do indicador mostra que houve uma melhoria na eficiência da empresa em gerar valor na forma de patrimônio líquido em relação às demais concorrentes do segmento.

Mas, ainda que tenha ocorrido uma expansão, o ROE da Movida está atrás de sua principal concorrente. No terceiro trimestre deste ano, a rival alcançou um retorno sobre o patrimônio líquido de 14,88%.

O retorno sobre o capital investido (ROIC), por sua vez, teve leve evolução e passou de 10,2% no terceiro trimestre do ano passado para 10,6% no mesmo período deste ano.

Na prática, o ROIC mostra quanto de dinheiro a organização tem capacidade de gerar com o capital que foi investido, e o seu aumento é bastante positivo para a companhia.

Os bons números apresentados pela companhia têm feito com que as ações da Movida tenham alcançado uma alta de 84,90% no ano.

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais