O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Dados da associação mostram que o volume total registrou uma queda de 9% em relação ao mesmo período do ano passado

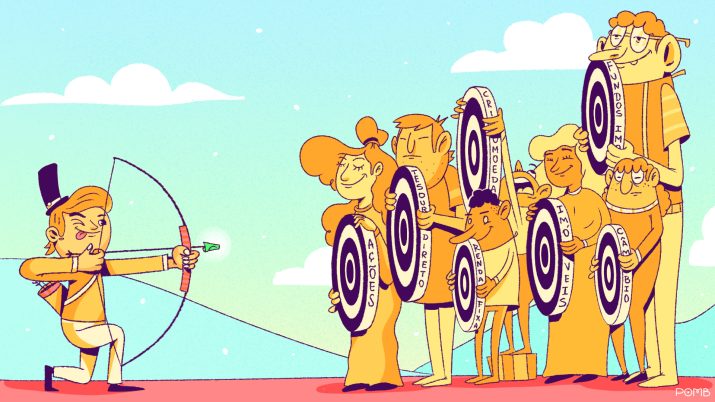

O mercado de capitais contou com a movimentação de R$ 100,5 bilhões pelas empresas brasileiras entre janeiro e abril deste ano.

Os dados foram divulgados nesta quinta-feira, 9, pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima), e mostram uma queda de 9% na comparação com o mesmo período do ano passado.

Mantendo a mesma base de comparação, o número de operações também caiu, passando de 280 para 189 neste ano.

Destrinchando os dados da Anbima, fica claro que as operações de renda fixa dominaram as movimentações. O volume total do segmento neste período somava R$ 45,8 bilhões.

Nesse bolo, chama a atenção o papel das debêntures, que levantaram R$ 29,1 bilhões entre janeiro e abril. No mesmo período do ano passado, o total de emissões desse ativo foi de R$ 46,2 bilhões, o que corresponde a queda de 37%. Já os CRAs (Certificados de Recebíveis de Agronegócio) avançaram 225%, de R$ 1,2 bilhão para R$ 4,1 bilhões.

Já os fundos imobiliários, híbridos entre renda fixa e variável, praticamente dobraram o volume emitido nos primeiros quatro meses de 2018, passando de R$ 4 bilhões para R$ 7,9 bilhões. Esses produtos representam 13% das emissões no mercado de capitais doméstico do ano.

Leia Também

A Anbima também apontou que, em abril, o IPO (oferta inicial de ações, na sigla em inglês) da Centauro, o primeiro do ano, movimentou R$ 772 milhões. O resultado contribuiu para o saldo de R$ 6,9 bilhões em operações de renda variável. O volume é praticamente o mesmo dos primeiros quatro meses de 2018 (R$ 6,8 bilhões).

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado