E se você ganhar na Mega da Virada? Veja onde investir R$ 280 milhões e garantir mais de R$ 1 milhão por mês

Aprenda a montar uma carteira de investimentos vencedora com o valor do prêmio para cada perfil de investidor e que pode oferecer bons rendimentos mensais

Depois do Natal, uma das tradições da minha família é reforçada ano após ano pela minha avó, dona Edna. Como se seguisse um ritual, ela sai à procura de todos pela casa com um só objetivo: recolher as apostas de cada um para a Mega da Virada. E neste ano não poderia ter sido diferente. Assim que o almoço pós-ceia saiu, lá veio ela com os bilhetes na mão.

Preenchi cada um dos quadradinhos com apreensão e em seguida, fiquei pensativa. Afinal, o que eu faria com o prêmio, caso ganhasse? Onde aplicaria a “bagatela” de R$ 280 milhões? A escolha não parecia fácil, mas como boa investidora que sou, comecei a montar o que seria a minha “carteira imaginária”.

Sem dúvida, o primeiro investimento seria focado em geração de renda. Para isso, eu investiria cerca de 50% do meu patrimônio em títulos do Tesouro Direto, sendo que R$ 65 milhões iriam para o Tesouro Selic, e a parcela restante para papéis atrelados à inflação e com prazo de vencimento mais longo, como o Tesouro IPCA + 2050 (NTN-B 50).

Em seguida, eu aumentaria um pouco o risco para obter maior retorno e apostaria 15% em fundos de ações com foco em grandes empresas e companhias de menor valor de mercado chamadas small caps, que têm grande potencial de ganho para investimentos no longo prazo.

Na sequência, eu não poderia deixar de colocar uma leve pimentinha na carteira e investir cerca de 25% do meu patrimônio em fundos imobiliários. Na cesta entraria de tudo, desde shopping centers até mesmo incorporadoras.

E para balancear os riscos, aplicaria ainda uma parcela do prêmio (até 10%) em um fundo passivo de dólar, que acompanha a variação da moeda. A preferência seria pelo Votorantim Dólar FIC Cambial ou o Occam FI Cambial, que possuem taxas de administração de até 1% ao ano. A função deles seria igual a de um seguro: amortecer possíveis perdas ao buscar aplicações de maior retorno.

Leia Também

Vem, renda periódica

Assim como eu fiz, a primeira dica para criar uma carteira vencedora é pensar em aplicações que oferecem rendimentos constantes. Nesse caso, os títulos indexados à inflação - que garantem juros semestrais -, e os fundos imobiliários são as melhores opções. Foi isso o que me explicou Rogério Manente, gerente de negócios (head) da Socopa Invest.

“Como as pessoas costumam largar o trabalho, o fundo imobiliário oferece a oportunidade de receber uma espécie de aluguel mensal (provento) - que é isento de Imposto de Renda. Já os títulos indexados à inflação como o Tesouro IPCA+50, por exemplo, pagam juros semestrais em fevereiro e em agosto, o que ajuda também a ampliar a renda”, destaca Manente.

Fonte de renda

Além de ativos que geram rendimentos, é preciso pensar em aplicações que consigam multiplicar o seu patrimônio. O problema é que isso envolve tomar riscos, e nem sempre as pessoas estão dispostas. Por isso, pedi a ajuda de Martin Iglesias, especialista em investimentos do Itaú, para sugerir uma carteira personalizada para cada perfil de investidor, desde os mais conservadores até os mais agressivos.

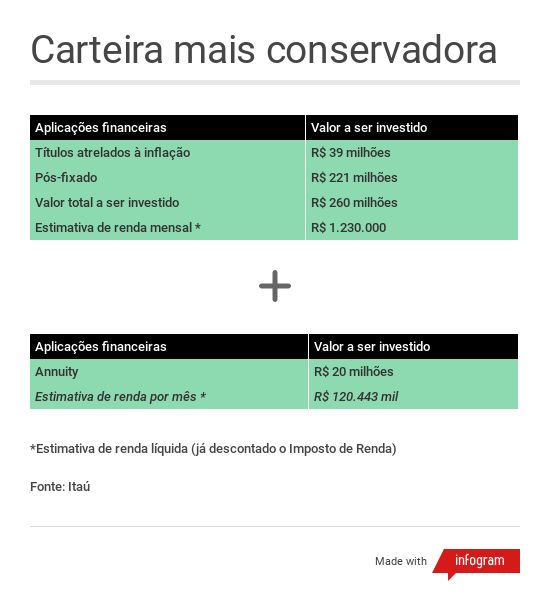

Ao contrário de mim - que apostei em um fundo cambial para assegurar a carteira, Iglesias sugere outro tipo de investimento. Para ele, todos os perfis de investidores devem aplicar inicialmente R$ 20 milhões em um ativo conhecido como Renda Prazo Certo. Ele funciona como um fundo de previdência que busca travar uma renda mensal aos cotistas. A ideia é que o investidor obtenha uma rentabilidade de 4% acrescido da inflação do período.

Após garantir a renda, se a pessoa for bem conservadora e não quiser se arriscar, a sugestão do especialista é que ela opte por aplicar 85% do dinheiro restante em opções pós-fixadas como o Tesouro Selic 2023, e 15% em papéis atrelados à inflação como as NTN-Bs com vencimento em 2035 e 2050. O interessante é que ambas pagam juros semestrais em épocas diferentes. Com isso, o objetivo da carteira é evitar perdas e manter um fluxo de pagamentos mais distribuído ao longo do tempo, mas sem oferecer grandes retornos.

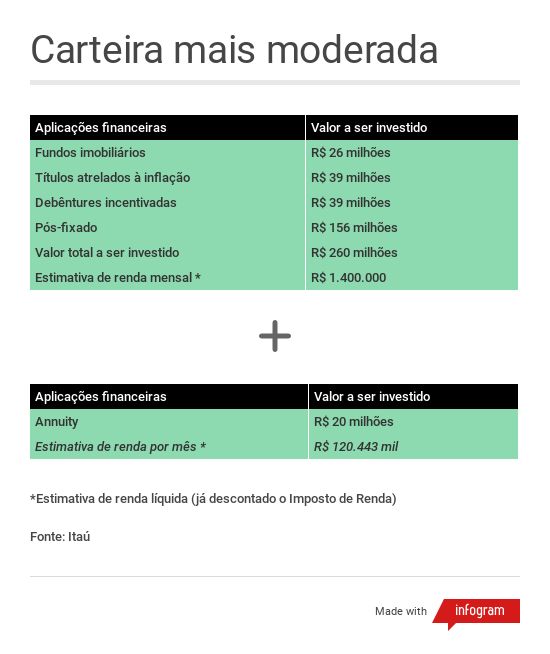

No caso de uma pessoa com perfil mais moderado, o especialista sugere uma pimentinha e diz que o investidor deve apostar os R$ 260 milhões restantes da Mega da Virada em uma carteira com potencial um pouco maior de retorno e que possui maior risco.

Para isso, ele recomenda que 10% do patrimônio esteja em fundos imobiliários, 15% em títulos públicos atrelados à inflação, 15% em debêntures de infraestrutura (títulos de dívida de empresas privadas que são isentos de Imposto de Renda), e 60% em papéis pós-fixados como um bom fundo DI, com taxas de administração abaixo de 1% ao ano.

Como as debêntures são títulos de dívidas que grandes empresas emitem para financiar projetos, o melhor é buscar aquelas que possuem boa classificação de risco e liquidez como as da Cemig distribuição (CMDT33) e da Intercement (CCCI22). Já no quesito fundos imobiliários, a indicação de carteira proposta por Iglesias traz fundos como o Kinea Renda Imobiliária (código KNRI11), Hedge Brasil Shopping (código HGBS11), CSHG Real Estate (código HGRE11) e CSHG Logística (código HGLG11).

Tchau, conservadorismo

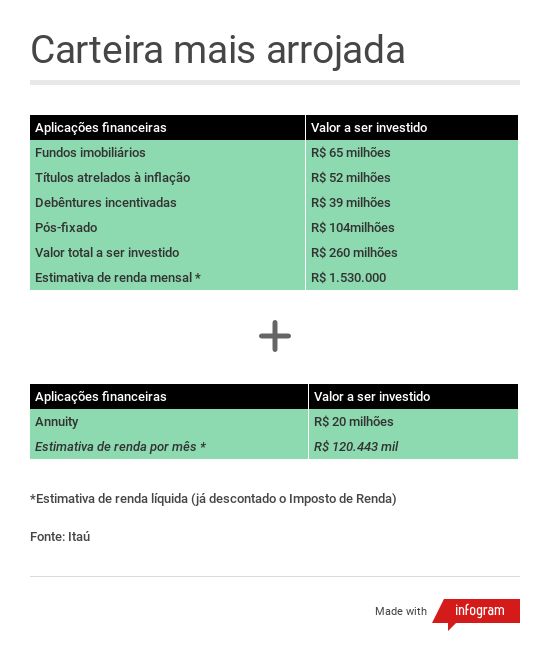

Caso o investidor seja mais arrojado, o especialista destaca que o investidor deve aumentar a parcela em fundos imobiliários para 25%, diminuir a parcela em pós-fixados como fundo DI e Tesouro Selic para 40%, além de aumentar a exposição à títulos atrelados à inflação para 20%. Se fizer isso, a estimativa de renda mensal líquida para essa carteira pode chegar até mais de R$ 1.500.000. Já imaginou que maravilha?

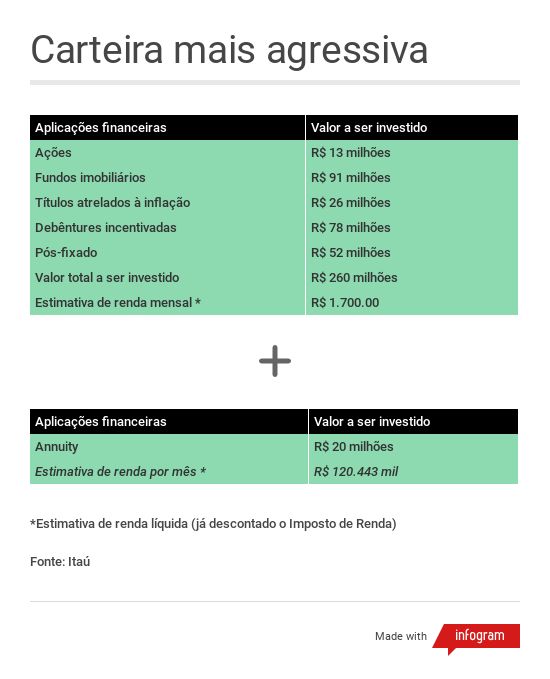

E se a ideia for ser mais agressivo para obter uma renda mensal de mais de R$ 1.700.000, o lema é arriscar. A indicação de Iglesias é aplicar um percentual de 5% em ações que são boas pagadoras de dividendos como as da Telefônica Brasil (código VIVT4), Copasa (código CSMG3) e Smiles (SMLS3).

Além disso, o percentual de fundos imobiliários deve aumentar para 35% e o de títulos públicos indexados à inflação deve cair para apenas 10%. Já a aplicação em debêntures de infraestrutura e títulos pós-fixados deve ser igual a 30% e 20%, respectivamente.

Todo cuidado é pouco

Caso você seja um dos grandes sortudos e ganhar a bolada de cerca de R$ 280 milhões da Mega da Virada, não esqueça de se planejar. Entenda onde quer chegar, trace planos e estabeleça um percentual para comprar “mimos” e outro para investir. Ou seja, nada de sair gastando por aí como se não houvesse amanhã.

Para não cair em ciladas ou ofertas mágicas, é preciso atenção. Uma opção interessante é procurar as avaliações da responsável pela intermediação dos valores e verificar se a instituição tem o aval de entidades como a Cetip para funcionar. Outra opção é ver os comentários de investidores no portal Reclame Aqui.

O segredo para administrar grandes fortunas é diversificar a carteira e proteger o seu patrimônio. Afinal, quem não quer viver de renda para o resto da vida?

Investidor de Nubank e Inter, Softbank tem maior prejuízo trimestral da história

Com o naufrágio das empresas de tecnologia na bolsa, o grupo japonês registrou prejuízo trimestral equivalente a R$ 122 bilhões

Gestor de um dos fundos mais voláteis — e rentáveis — do mercado teme “terceiro turno” na disputa entre Lula e Bolsonaro

Gestor-trader Cláudio Coppola calcula probabilidade de 20% de Bolsonaro pedir recontagem após segundo turno acirrado contra Lula

Melhor momento para investir em renda fixa ainda está por vir – mas convém evitar emissores desses setores

Ulisses Nehmi, da Sparta, e Marcelo Urbano, da Augme, gestoras especializadas em crédito privado, falam das perspectivas para a renda fixa e os setores mais promissores ou arriscados

Populares, mas pouco transparentes? Anbima vai criar novas regras para fundos que investem em criptomoedas

O patrimônio de fundos que investem em ativos digitais disparou 680% de dezembro de 2020 a abril de 2022, para os atuais R$ 4,7 bilhões

Vinci Partners quer levantar US$ 1,4 bilhão para novos fundos de private equity e de energias renováveis

O fundo atual da Vinci, gestora formada por ex-sócios do atual BTG Pactual, possui na carteira empresas como rede de pizzarias Domino’s e o banco digital Agi

Apesar dos resgates, fundos multimercados conseguem fechar o 1º semestre no azul; emissões de renda variável desabam 75% no período

Período difícil para ativos de risco beneficiou a renda fixa e levou investidores a fugirem de fundos de ações e multimercados

Fundos de papel retornam ao topo da preferência dos analistas; veja quais são os FIIs favoritos para julho

Em meio ao temor de recessão global, as corretoras consultadas pelo Seu Dinheiro voltaram-se novamente para a proteção do papel

Após dar calote, fundo de criptomoedas Three Arrows Capital (3AC) pede falência nos EUA

Fundo hedge que operava alavancado está com dificuldade de pagar credores e busca proteção contra credores americanos

Itaú Asset “apimenta” família de fundos Global Dinâmico com opção alavancada

Fundo Global Dinâmico Ultra foi desenhado para alocar até 40% do patrimônio no exterior e está disponível só para investidores qualificados

Com a Selic nas alturas, é hora de esquecer a bolsa? Não para os grandes gestores, que enxergam oportunidades no mercado

Pesquisa mensal da série “Os Melhores Fundos de Investimento”, da Empiricus, mostra que gestores mudaram de posição sobre a bolsa brasileira

XP capta fundo de R$ 915 milhões em parceria com fundador do Buscapé para investir em até 25 startups

A captação contou com mais de 12 mil investidores qualificados e superou a oferta base inicial; a duração do fundo Headline XP é de 10 anos

Corretoras apostam em um fundo imobiliário de papel e outro de tijolo para lucrar em junho; veja quais são os FIIs do mês

Ao contrário do que ocorre na brincadeira de pedra, papel ou tesoura, no caso dos FIIs não é preciso escolher entre as duas classes para montar uma carteira vencedora

Vitreo lança fundo de vinhos com opção de resgate na forma de garrafas

Novo fundo da Vitreo em parceira com a Oeno Asset é voltado para investidores profissionais e pretende captar até R$ 150 milhões

Não tenho FGTS, como faço para investir na oferta de ações da privatização da Eletrobras (ELET3)?

Pessoas físicas também poderão participar das maneiras tradicionais: por meio da compra direta de ações ou do investimento em fundos de ações que participem da oferta

Vai investir seu FGTS na Eletrobras (ELET3)? Veja os fundos disponíveis até agora e saiba qual escolher

Recursos do FGTS destinados à compra de ações da Eletrobras deverão ser aplicados em fundos especialmente constituídos para a ocasião, os FMP-FGTS. Mas já existem 24 deles no mercado. Qual escolher?

Advent International capta US$ 25 bilhões para fundo global. E pode usar uma parte desse dinheiro para comprar empresas no Brasil

Esse é o décimo fundo global da Advent, que tem presença no Brasil desde 1997 e recentemente investiu em empresas como Tigre e Grupo CRM, dono da Kopenhagen

Maxi Renda (MXRF11) sobe após CVM recuar e encerrar polêmica sobre a distribuição de dividendos do fundo imobiliário

O FII é um dos destaques da indústria, que respira aliviada após a xerife do mercado de capitais reconhecer a regularidade do pagamento de proventos com base no “lucro caixa”

CVM recua e libera distribuição de dividendos do fundo imobiliário Maxi Renda FII (MXRF11) com base no ‘lucro caixa’ — relembre o caso

A xerife do mercado de capitais reconheceu “a existência de obscuridade e contradição” na decisão original

Ao declarar fundos no imposto de renda, qual CNPJ informar? O do fundo ou o da administradora?

Esta é uma das dúvidas mais comuns entre os investidores, mas em 2022 parece que finalmente a Receita deixou isso claro

Mais um fundo imobiliário suspende dividendos para pagar dívida com a Rede D’Or (RDOR3); entenda a situação do HCRI11

O FII Hospital da Criança segurará o pagamento de maio para saldar parte de uma dívida de quase R$ 1 milhão com a empresa

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP