O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Hoje, com a Bolsa renovando as suas máximas dia após dia, para encontrar coisa boa é preciso sujar as mãos na lama e cavar. E foi no fundo que encontrei uma boa oportunidade..

Quando a Marina, minha editora e líder suprema aqui no Seu Dinheiro, me convidou a participar deste novo projeto, logo me preocupei com o desafio de trazer, mensalmente, uma ideia realmente interessante de investimento para os eventuais dois ou três leitores que por aqui passarem.

Fazer uma análise detalhada, com avaliação de riscos, potencial de retornos e tudo o mais é relativamente fácil: sempre falo por aí que qualquer macaco bem treinado consegue montar uma planilha bonitinha com um fluxo de caixa descontado e um preço-alvo para qualquer ação.

Mas os grandes desafios do investidor são:

Ter boas ideias é o mesmo que achar ativos baratos – o que está bom para comprar? Por que está barato? Tem algum gatilho para valorizar no médio prazo? Há uns três anos, isso era relativamente fácil: tudo estava barato! Magazine Luiza negociava perto de R$ 1 (hoje está mais de R$ 190) e Itaú, que hoje vale mais do que R$ 34, chegou a ser negociado a R$ 11,32.

A dificuldade ali era domar o medo, que alimentava a (falsa) percepção de que a crise seria eterna, posto que não é chama.

É duro decidir comprar quando o maior gestor da história da nação está na capa do jornal falando que ainda não tínhamos chegado no fundo do poço e que, depois do fundo, ainda ia rolar um alçapão!

Leia Também

Eu, que vivi de perto a crise de 2008, tinha me prometido nunca mais deixar esse tipo de oportunidade passar e, em 2016, comprei algumas coisas, mas me arrependo de não ter “vendido o carro” para comprar ação da Petrobras.

Hoje, com a Bolsa renovando as suas máximas dia após dia, para encontrar coisa boa é preciso sujar as mãos na lama – não vai dar para comprar Equatorial (EQTL3) com desconto de 50%, mas dá para encontrar algo menos premium a um preço atraente.

Garimpei na bolsa e encontrei uma oportunidade no fundo. Literalmente. É um fundo imobiliário em uma situação interessante de assimetria para quem for capaz de domar os instintos mais primitivos de medo. Ele ainda está barato por causa da crise imobiliária no Rio de Janeiro, que ainda não ensaia uma recuperação como nas demais capitais. Mas essa crise não vai durar para sempre, por mais que esteja difícil ver uma saída no meio do caos cotidiano do carioca médio. A hora é de ter sangue frio e comprar os bons ativos.

Veja o caso do Torre Almirante (ALMI11). É um fundo imobiliário incorporado em novembro de 2004 que tem 40% do Edifício Torre Almirante, localizado no centro do Rio de Janeiro, na avenida Almirante Barroso, 81.

A localização é privilegiada – o edifício fica a pouco mais de um quilômetro do Aeroporto Santos Dumont em meio a prédios bem antigos e mais do que necessitados de um bom retrofit (quem conhece o centro do Rio sabe do que estou falando).

O edifício foi entregue em 2004, já 100% ocupado pela Petrobras, além de uma agência da Caixa, que ocupa a loja no térreo. Em 2015, o contrato de locação foi renovado pelo valor mensal (já corrigido pelo IGP-M) de R$ 188/m² – aquela coisa que a gente só vê em estatais.

O problema é que com os cortes nos investimentos (quem não se lembra do Petrolão!?), a gigante resolveu encolher e desocupar completamente o prédio – em agosto de 2016, informou a intenção de rescisão contratual e, em fevereiro de 2017, deixou o imóvel.

Desde então, o gestor do fundo (BTG Pactual) vem buscando novos locatários. Em abril de 2017, a We Work fechou a locação de seis andares, para um total de 7,3 mil m² (17,6% da área disponível para locação do edifício).

De lá para cá, nada! Nenhum outro contrato foi fechado!

O problema é que, com 82% da área vaga, os proprietários do Torre Almirante precisam arcar com com os custos de condomínio e IPTU e, com isso, no fim do ano passado, o fundo veio a mercado atrás de caixa para atravessar a época de vacas magras.

Em novembro de 2018, foi anunciada a captação de R$ 7,6 milhões (6.477 cotas a R$ 1.174 cada) – caixa suficiente para manter o fundo por cerca de quatro anos, se a queima de caixa se mantiver na faixa de R$ 150 mil/mês.

Ao tirar a questão do caixa da frente, o Almirante agora “só” tem que se preocupar com a redução da vacância para transformar a queima em geração de caixa e voltar a distribuir proventos para seus cotistas.

E é justamente aí que entra você.

Antes de mais nada, vamos dar uma olhada embaixo do capô do ALMI11.

O fundo tem 40% do Torre Almirante, edifício localizado no centro do Rio de Janeiro. No total, são 41,5 mil metros quadrados distribuídos em 36 andares – 1,1 mil metros quadrados por pavimento.

Apesar de ser classificado como “A” pela SiiLA, o empreendimento tem quase todas as características de um A+ (ar condicionado central, piso elevado, pé direito de 2,7 metros, etc) – o tamanho da laje acabou pesando contra: é preciso ter 1,2 mil metros quadrados, no mínimo.

Um pouco antes de desocupar o imóvel, a Petrobras fez um forte investimento em cabeamento e adequação para servidores e TI de uma forma geral – os andares, de acordo com os gestores, estão preparados para acomodar tecnologia de ponta.

A fachada também foi revitalizada há pouco tempo e, na falta de um termo técnico melhor, o prédio está bonitão, como você pode ver pelas fotos.

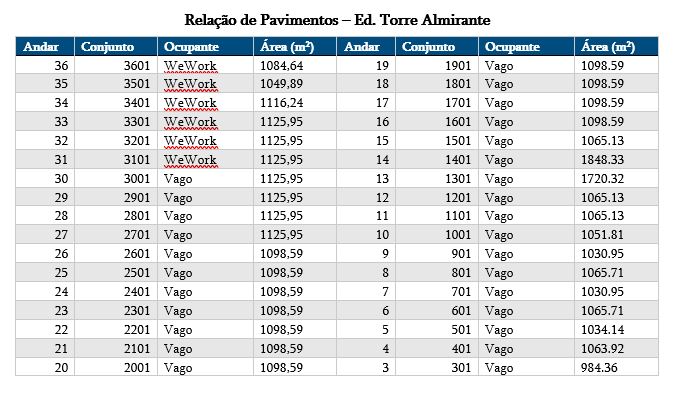

A distribuição e ocupação dos andares se dá como segue:

O sócio do ALMI11 é a Brookfield, empresa canadense e uma das maiores gestoras de ativos imobiliários do mundo. Recentemente, a companhia levou a participação no empreendimento que era do BC Fund (BRCR11) por um valor não divulgado.

Como o fundo e a Brookfield dispõem de frações ideais dos imóveis, não concorrem por locatários – todo mundo participa das locações e vacância de cada conjunto na proporção de suas propriedades.

A localização é privilegiada, dada a proximidade com o aeroporto Santos Dumont e, por mais que o centro do Rio apresente vacância elevada – cerca de 31% – a oferta de imóveis é limitada, já que não há muita disponibilidade de terrenos na região, espremida entre o mar e os morros que embelezam a vista da cidade.

Há muitas formas de se avaliar um ativo imobiliário e, desconfio, todas chegam em números errados. Mas o exercício é válido para ser ter uma ideia de quanto vale a brincadeira.

Com 111.177 cotas negociadas a cerca de R$ 1.400 cada, o valor de mercado do fundo é de R$ 152 milhões, o que dá cerca de R$ 9,2 mil/m². Não existe uma conta exata, mas se levarmos em consideração o preço do terreno (cuja oferta é limitada no centro do RJ), documentação e o custo de construção, não dá para colocar um prédio equivalente em pé por menos de R$ 20 mil o m². Isso sem contar o risco de execução e o custo de oportunidade (o tempo que demora para incorporar, construir e entregar o imóvel).

Se você acredita em uma recuperação do mercado imobiliário no Rio de Janeiro e que, nos próximos três anos, o fundo volte a operar em linha com seu custo de reposição, temos uma taxa interna de retorno implícita de 29,6% ao ano – muito atraente dado o CDI de 6,5% ao ano.

Mas essa metodologia é uma das que menos gosto: pouco importa quanto custa para construir um imóvel, o que nos importa é quanto ele pode gerar de rendimento.

Assim, se olharmos para o valor atual de aluguel, temos o seguinte: pelas minhas contas, o aluguel com a WeWork está saindo em torno de R$ 105 por mês por metro quadrado, isso dá uma receita anual de R$ 1.260 por metro quadrado. A um cap rate de 7%, acima da média dos fundos de lajes comerciais, temos um preço-alvo de R$ 18 mil por metro quadrado – um potencial de 96% de valorização!

Se a gente começar a trabalhar com alquimia, ou o famoso modelo de fluxo de caixa descontado (DCF, da sigla em inglês), e assumirmos algumas premissas básicas: uma taxa de desconto de 6,2% (350 bps acima do cupom líquido da NTN-B 35), queda gradual de vacância a partir de fevereiro de 2020, vacância orgânica de 10%, preço de aluguel em linha com o contrato atual sem ganhos reais nos próximos anos, temos um valor justo de R$ 2.152 por cota – potencial de valorização de 57%!

Como vimos na sessão anterior, diferentes métodos indicam forte potencial de valorização para as cotas do fundo e, dito isso, me parece fazer sentido comprar as cotas nos preços atuais. Assim, é razoável comprar as cotas até R$ 1.500 – desde que se tenha paciência para esperar pela melhora do mercado imobiliário e/ou ocupação do edifício.

Como o fundo é pouco líquido, não é preciso sair comprando como um louco, é melhor montar sua posição aos poucos para evitar distorções de preço.

As cotas são negociadas em Bolsa e, com isso, flutuações de preço são esperadas – é preciso saber conviver com os movimento adversos do mercado. Além disso, destaco alguns riscos particulares ao investimento no ALMI11:

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação

Evento do Seu Dinheiro traz estratégias para investir em ações, FIIs, criptoativos, renda fixa e ativos internacionais neste ano

Nesta semana, o Ibovespa superou os 180 mil pontos pela primeira vez. Entenda o que esteve por trás da performance positiva da bolsa nos últimos dias

No evento Onde Investir 2026, do Seu Dinheiro, Marcelo Bolzan, da The Hill Capital, fala o segredo para surfar um ano de corte de juros em 2026 e proteger sua carteira de riscos desnecessários

Na semana, o principal índice da bolsa brasileira acumulou ganho de 8,53%; já o dólar à vista perdeu 1,61% nos últimos cinco dias

A perspectiva para os setores é que sigam com uma dinâmica favorável aos proprietários, por conta da restrição de oferta nas regiões mais nobres e da demanda consistente

Volume recorde foi puxado pela renda fixa, com avanço dos FIDCs, debêntures incentivadas e maior liquidez no mercado secundário, enquanto a bolsa seguiu travada. Veja os dados da Anbima

Oferta de ações na bolsa norte-americana Nasdaq pode avaliar o banco digital em até US$ 2,5 bilhões; conheça a estratégia do PicPay para atrair os investidores

Em meio a transferências globais de capital, o principal índice da B3 renovou máximas históricas puxado pelo fluxo estrangeiro, dólar em queda e expectativa de juros mais baixos nos EUA

Em evento do Seu Dinheiro, especialistas da Empiricus e da Vinci falam das oportunidades para o setor em 2026 e recomendam fundos promissores

Em painel do evento Onde Investir em 2026, do Seu Dinheiro, grandes nomes do mercado analisam os cenários para o Ibovespa em 2026 e apontam as ações que podem se destacar mesmo em um ano marcado por eleições

Entrada recorde de capital estrangeiro, rotação global de dólares para emergentes e alta de Petrobras e Vale impulsionaram o índice, em meio a ruídos geopolíticos nos Estados Unidos e com eleições brasileiras no radar dos investidores