O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

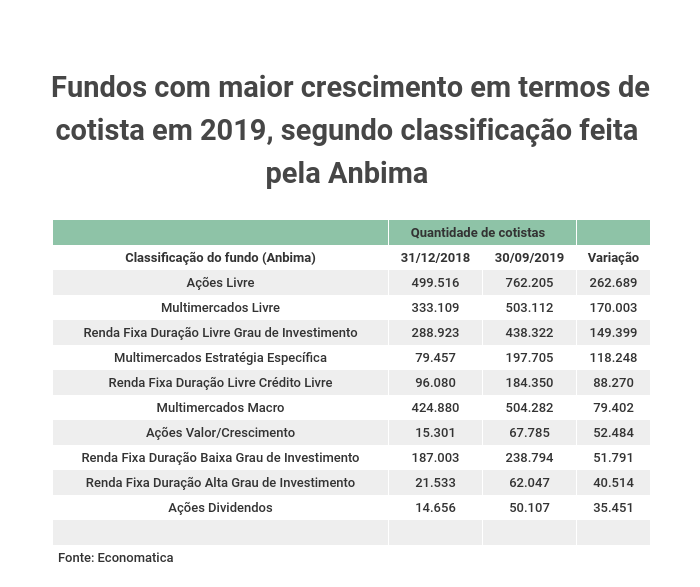

O levantamento faz parte de um estudo feito pela consultoria Economatica. A pesquisa mostra que esses tipos de fundos tiveram um incremento de 262.689 mil cotistas até o fim de setembro deste ano

Depois de ver um verdadeiro boom na rentabilidade de alguns fundos de ações oferecidos pela gestora Alaska, a casa viu o número de cotistas disparar. E não foi só ela.

Um levantamento feito pela consultoria Economatica divulgado hoje (7) aponta que a classe de fundos que mais ganhou cotistas em 2019 foi a de ações livre, com um incremento de 262.689 mil cotistas. Na prática, esse tipo de fundo permite que o gestor invista em qualquer ação.

Na sequência, aparecem os fundos multimercados livre que tiveram um crescimento de 170.003 cotistas. Desde o começo do ano até 30 de setembro deste ano, o número passou de 333.109 para 503.112.

Apenas em terceiro lugar vem os fundos de renda fixa duração livre grau de investimento, que englobam fundos que investem em títulos de renda fixa mais seguros em termos de classificação de crédito e que são, na sua maioria, títulos públicos.

Em seguida vem os multimercados de estratégia específica, que podem ser desde macro - com operações em diversas classes de ativos com base em cenários macroeconômicos de médio e longo prazos -, assim como long and short, que montam posições apostando na alta (comprado) ou na baixa (vendido) de um ativo.

Nessa última categoria, houve um incremento de 118.248 cotistas durante o mesmo período de análise. O número passou de 79.457 para 197.705 cotistas no fim de setembro deste ano.

Leia Também

A pesquisa corrobora a tese de que o investidor está buscando produtos mais arriscados com foco em obter retornos mais gordos. Isso ocorre porque os investimentos em renda fixa vêm oferecendo rentabilidades cada vez menores, especialmente agora com mais um corte da taxa Selic e possíveis quedas até o fim do ano.

Para a análise, o estudo não levou em conta fundos de bancos de varejo como Bradesco, BBDTVM, Itaú, Santander e Banco do Brasil, assim como fundos exclusivos, estruturados e que fecharam ou abriram em 2019.

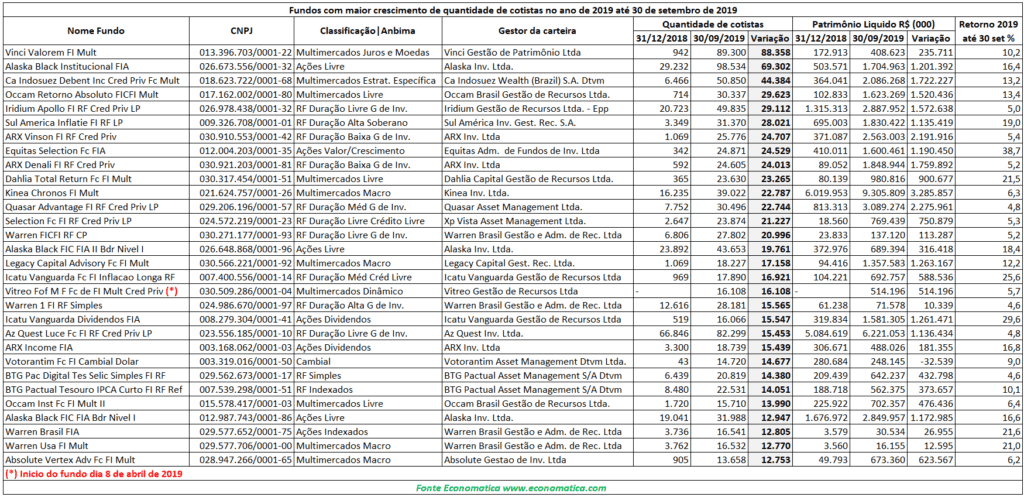

E na hora de escolher, o primeiro lugar na lista de fundos que mais ganharam cotistas em 2019 é do Vinci Valorem FI Mult, que é um fundo multimercado focado em juros e moedas.

Segundo o estudo, o número de cotistas saiu de 942 para 89.300 mil até 30 de setembro deste ano. O patrimônio líquido do fundo também teve uma alta de 136,32%. Em compensação, o retorno do fundo não foi o melhor da lista. No acumulado do ano, a rentabilidade oferecida ficou em 10,2% ao ano.

Na sequência, o fundo que mais ganhou cotistas foi o popular Alaska Black Institucional FIA, que é focado em ações e que recebeu 69.302 cotistas durante o mesmo período. Assim como o primeiro lugar, o fundo não vem performando tão bem em 2019 em relação a outros que investem ações. No acumulado do ano, a rentabilidade dele é de 16,4% ao ano.

O terceiro lugar, por sua vez, é do fundo CA Indosuez Debêntures Incentivadas CP FIC FIM, que é um fundo que busca investir em ativos que financiam projetos de infraestrutura prioritários ao governo Federal. Pelo fato de investir em debêntures incentivadas, ele é isento de Imposto de Renda para a pessoa física.

A razão para o aumento da procura por esses tipos de fundos focados em debêntures é porque a oferta deles também têm crescido, especialmente agora que as empresas estão trocando dívida externa por interna e que há uma expansão de projetos de infraestrutura. No acumulado do ano, o fundo da CA apresenta rentabilidade de 13,2% ao ano.

Já o ganhador em termos de retorno no acumulado do ano é o fundo Icatu Vanguarda Dividendos FIA, com uma rentabilidade de 29,6% ao ano. Apesar de ser o campeão em termos de retorno, ele aparece apenas em 20º lugar na lista dos fundos com maior crescimento de cotistas em 2019.

Já no quesito gestoras com maior crescimento de cotistas neste ano, o primeiro lugar ficou com a XP, com um incremento de 104.363 mil cotistas do fim do ano passado até 30 de setembro de 2019. O valor passou de 105.643 para 210.006 mil.

Na sequência, há a gestora de Henrique Bredda, a Alaska Investimentos Ltda. A casa viu um aumento de 101.944 mil cotistas no mesmo período. Antes, o número era de 72.831 cotistas.

Em terceiro lugar, está a gestora Vinci Gestão de Patrimônio com uma entrada de 88.463 cotistas. Por lá, o número passou de 1.147 para 89.610 no fim de setembro deste ano.

Outra gestora que se destacou foi a Vitreo Gestão de Recursos Ltda. O documento relembra que, apesar de ser nova, a gestora terminou o mês de setembro passado com 31.471 cotistas.

Por outro lado, teve gente que perdeu muitos cotistas. Na lista das campeãs de perdas está a Adamcapital Gestão de Recursos Ltda, com queda de 17.701 cotistas no ano de 2019.

A gestora contava com 60.252 cotistas no começo do ano e terminou o mês de setembro com 42.551 cotistas.

Outra que foi bastante afetada foi a GWI Asset Management SA, que administrou a incorporadora Gafisa durante um turbulento período. A gestora no final de 2018 tinha 353 cotistas contra 4 cotistas no fim de setembro de 2019.

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação

Evento do Seu Dinheiro traz estratégias para investir em ações, FIIs, criptoativos, renda fixa e ativos internacionais neste ano