O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O que agosto reserva para as empresas que divulgam os seus resultados do segundo trimestre? Confira as principais expectativas dos analistas para Banco do Brasil, B3, Braskem, BRF, MRV e mais 14 empresas que apresentam os seus números nesta semana

Aposto que, se houvesse uma pesquisa para descobrir o mês favorito dos brasileiros, agosto certamente não estaria nem mesmo no top five. E não é de hoje que o 'mês do desgosto' tem essa fama: de tragédias políticas à nucleares, agosto tem lugar especial nos livros de história.

Mas nem só de agouro vive o oitavo mês do ano. No mercado financeiro, agosto é sinônimo de reta final da temporada de balanços das empresas listadas na bolsa de valores. Para algumas companhias (e investidores), a fama talvez faça sentido, mas, para outras, está longe de ser o caso.

Para te ajudar a se preparar pelo que vem pela frente, eu preparei um esquenta com o que esperar desse comecinho de mês e da penúltima semana de balanços.

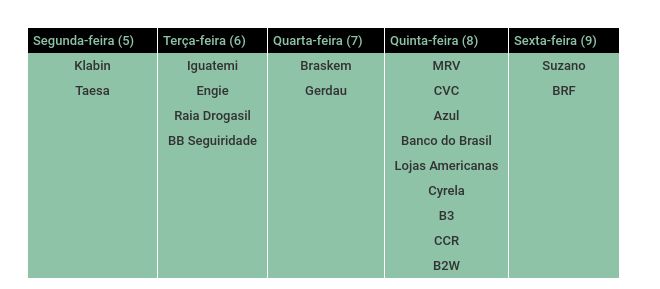

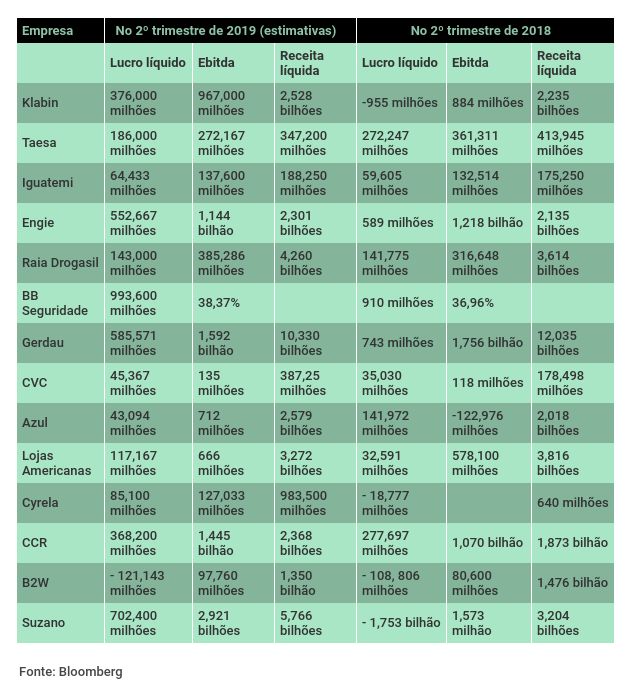

Anote na agenda: são ao menos 19 empresas para ficar de olho. Nesta segunda-feira (5), destaque para a divulgação dos números da companhia de energia Taesa e da gigante de papel e celulose Klabin. Na terça-feira (6), é a vez de Iguatemi, Engie e BB Seguridade e Raia Drogasil. No dia 7, Braskem e Gerdau apresentam os seus resultados.

O dia 8 reserva o maior número de balanços nesta semana. MRV, CVC, Azul, Banco do Brasil, B3, Lojas Americanas, Cyrela, CCR e B2W devem movimentar a quinta-feira. Para fechar a semana, Suzano e BRF divulgam seus resultados na sexta-feira (9).

Leia Também

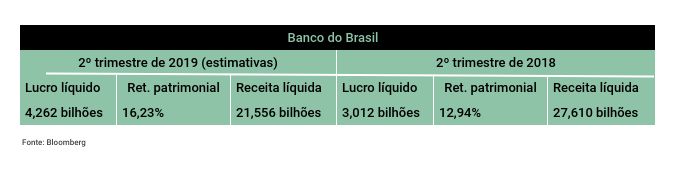

Depois de duas semanas movimentadas no setor bancário, com a divulgação dos resultados de Itaú, Bradesco e Santander, o Banco do Brasil fecha a temporada de balanços dos bancões no dia 8.

Nos primeiros três meses do ano, os resultados apresentados agradaram os especialistas. O primeiro trimestre superou as expectativas do mercado, e o BB apresentou um lucro líquido de R$ 4,247 bilhões — um aumento de 40,3% em relação ao mesmo período do ano passado. Com um salto de 4,2%, a rentabilidade chegou aos 16,8%.

A reformulação da gestão do banco tem chamado a atenção e agradado o mercado. Desde o início do novo governo, a diretoria já passou por mudanças e, sob a presidência de Rubem Novaes, o banco mantém um foco intenso no desinvestimento de ativos considerados não estratégicos, mesmo processo pelo qual passa outras estatais.

O Banco do Brasil continua atrás dos seus concorrentes diretos quando o assunto é crédito, mas os analistas seguem apostando no crescimento da carteira de crédito do banco. Fique de olho nesses números, já que Santander, Itaú e Bradesco vêm engordando seus portfólios. A expectativa é que o banco traga uma expansão em torno dos 16,23%.

Depois dos bons resultados do primeiro trimestre, o mercado se entusiasmou e os analistas já trabalham com um lucro próximo de R$ 17,5 bilhões para 2019. Será que rola?

Na semana passada, após o Copom anunciar a redução da taxa básica de juros — de 6,5% para 6% —, o Banco do Brasil comunicou a redução de juros para pessoas físicas, jurídicas e no financiamento imobiliário. A medida também foi adotada por outros concorrentes da instituição estatal.

Outro ponto interessante é a forma como a empresa está lidando com suas provisões contra calotes e perdas. Recentemente, o BB informou que já tem uma reserva de R$ 2 bilhões para o caso de perdas no processo de recuperação judicial do Grupo Odebrecht. Segundo o presidente do banco, o lucro só será afetado negativamente se, no processo da maior recuperação judicial que o país já viu, o abatimento da dívida for superior a 50% do total.

Falando na Odebrecht, outra empresa que está envolvida no imbróglio da recuperação judicial do grupo e também divulga os seus resultados nesta semana é a Braskem.

A petroquímica é uma peça central no caso, já que a Odebrecht deu ações da companhia como garantia aos credores. A justiça determinou recentemente que os bancos credores da gigante tomassem posse dos papéis.

Antes de declarar sua recuperação judicial, a Odebrecht tentava negociar 100% da sua participação no capital da Braskem com a LyondellBasel, mas as negociações desandaram e a empresa holandesa acabou desistindo do negócio.

A gota d'água para as tratativas esfriarem? Justamente a situação da empresa e o anúncio da entrada em recuperação judicial de outra empresa do Grupo Odebrecht, a Atvos, que tem ações da Braskem como garantia para a sua dívida de quase R$ 12 bilhões. A Petrobras, outra controladora da petroquímica, também tem interesse em vender sua fatia como parte do seu programa de desinvestimentos.

A situação judicial está complicada e os analistas ouvidos pela Bloomberg projetam uma queda no lucro líquido e na receita da Braskem no segundo trimestre — repetindo o padrão visto nos resultados dos primeiros três meses do ano.

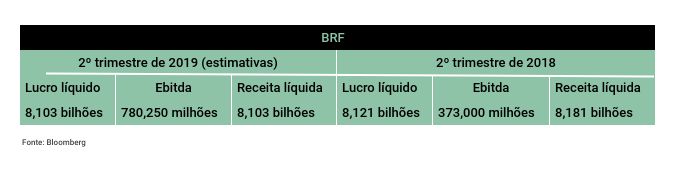

A vida da BRF não tem sido das mais fáceis. Mas 2019 vem sendo um ano agitado para o setor de frigoríficos, já que a China, um dos principais consumidores de carne de porco do mundo, sofre com um surto de febre suína, o que tende a desencadear um aumento de receita nas empresas do setor, já que a demanda só cresce no mercado.

Os papéis das empresas desse segmento já sofrem o impacto positivo desse efeito e apresentam altas expressivas desde o início do ano.

No primeiro trimestre, a empresa continuou mostrando dificuldade para ganhar tração e apresentou um resultado muito ruim. Os três primeiros meses da BRF foram de perdas expressivas — o prejuízo chegou à casa do bilhão.

Além dos números destacados pelos analistas da Bloomberg, também é bom ficar de olho nos dados referentes à dívida da empresa. O alto endividamento tem sido um problema: no último trimestre, a alavancagem (relação entre a dívida líquida e Ebitda) foi de 5,64 vezes, maior do que a apresentado no último trimestre de 2018.

No balanço dos três primeiros meses de 2019, a empresa divulgou que tinha como meta reduzir a alavancagem financeira até o fim de 2019. Os números do segundo trimestre, assim, devem dar algumas pistas sobre como anda o processo para atingir os objetivos do plano estratégico, desenvolvido em 2018.

Juntamente com a Marfrig, a BRF surpreendeu o mercado o mercado ao anunciar que as empresas estavam em negociação para uma possível fusão e que, juntas, gostariam de chegar à liderança mundial no mercado de proteína animal. As companhias chegaram a assinar um memorando de entendimento que previa um período de exclusividade de 90 dias, quando não poderiam negociar com terceiros.

No meio da negociação, no entanto, o casamento entre a vaca e o frango acabou não acontecendo. As companhias não conseguiram chegar a um acordo sobre os termos e condições relacionados à governança da nova empresa que seria criada com o acordo.

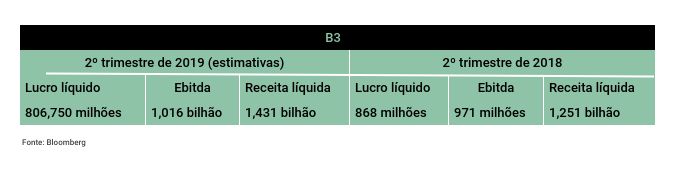

Empresa que mais ganhou com a alta das ações no início do ano no Brasil - no quesito dinheiro na conta - a B3 passou por um início de ano histórico. Em maio, o número de investidores pessoa física na renda variável chegou a 1 milhão. A marca também foi atingida no Tesouro Direto, segundo a pesquisa "Ecossistema do investidor brasileiro".

A B3 ainda está longe do que é o mercado de renda variável dos Estados Unidos, mas anunciou que quer dobrar o número de investidores na bolsa. A ideia é desenvolver o mercado de capitais no Brasil, onde menos de 30% dos investidores possuem aplicações em bolsa ou Tesouro Direto.

"Temos que educar o mercado e sensibilizar os reguladores que o País está começando um novo ciclo, de juros baixos", comentou o presidente da B3, Gilson Finkelsztain, em julho.

É que, com a Selic atingindo mínimas históricas, tende a minguar a rentabilidade de investimentos em fundo DI, Tesouro Selic, títulos bancários pós-fixados com proteção do FGC (CDB, LCI ou LCA, por exemplo). Nesse cenário, ganham os ativos de maior risco. E a B3 está posicionada.

Mas como a empresa ganha dinheiro com a movimentação de outras empresas e do investidor? Funciona assim: cada vez que alguém compra ações, ela paga emolumentos à B3 referentes a negociação e liquidação dos ativos. A bolsa também cobra uma taxa de custódia das corretoras.

Assim, com mais gente operando o mercado e volumes maiores em movimento, a bolsa ganha mais com taxas. A B3 também se beneficia com a valorização das ações, já que suas taxas são cobradas sobre os valores negociados: quanto mais altos eles forem, melhor para ela.

No início do ano, a MRV explicou ao Seu Dinheiro que o plano da empresa era, entre outros pontos, ampliar sua área de atuação. À época, a maior construtora residencial da América Latina dizia que, com a Selic baixa, um produto como um imóvel de 55m² a 65 m², a um preço médio de R$ 320 mil, teria um apelo muito grande para famílias de renda entre R$ 6 mil e R$ 10 mil em cidades de grande porte, como São Paulo e Rio de Janeiro.

“A nossa ideia é que, em um horizonte de quatro anos, entre 20% e 25% do valor geral de vendas (VGV) esteja focado em imóveis nesse segmento”, disse o copresidente da MRV, Eduardo Fischer.

Um parênteses: VGV é calculado pela soma do valor potencial de venda de todas as unidades de um empreendimento a ser lançado. Dito isso, será que a estratégia da companhia está dando certo?

Segundo a prévia operacional divulgada pela empresa, a MRV teve o seu maior VGV de lançamento para um segundo trimestre em sua história: R$ 1,8 bilhão - um aumento de 6% em relação ao mesmo período do ano passado. Para a empresa, o resultado mostra que eles estão prontos para “suprir a forte demanda por habitação no Brasil”.

Analistas ouvidos pela Bloomberg também estão otimistas. Eles esperam que a construtora mineira registre um lucro líquido superior ao do mesmo período do ano passado. Mas o bom desempenho não é exatamente uma novidade.

No primeiro trimestre, a empresa superou as expectativas ao apresentar um lucro de R$ 189 milhões, alta de 18,2% ante os três primeiros meses do ano passado. A receita líquida, que na época cresceu 22,7%, para R$ 1,5 bilhão, também foi muito bem vista por analistas.

Como reflexo dos bons resultados, também vale dar uma olhada no desempenho da MRV na bolsa. Nos últimos 12 meses, os papéis da empresa (MRVE3) valorizaram 93%. Desde janeiro a alta é de 71%. Na última sexta-feira (2), as ações da construtora fecharam cotadas a R$ 20,90.

Confira também as principais estimativas dos analistas ouvidos pela Bloomberg para o restante das empresas que divulgarão seus números trimestrais nesta semana:

Segundo a agência de notícias, a Shell ainda pretende prosseguir com a injeção de capital e apoiar a Raízen nas discussões contínuas com bancos e credores

Segundo o GPA, a reestruturação das dívidas não tem relação com as operações do dia a dia de sua rede de supermercados, ou ainda suas relações com fornecedores, clientes ou parceiros.

Proposta busca elevar o valor individual das ações para acima de R$ 1 e encerrar negociações em lotes de 1 milhão de papéis após a reestruturação financeira da companhia

Captação ficou abaixo do potencial estimado pelo Pine; controlador absorveu fatia relevante da oferta

Com apoio do iFood e da Embraer, a startup Speedbird Aero se prepara para expandir as operações e chegar na maior metrópole do país

Após reestruturação e mudança de fase, empresa lidera ranking de recomendações de 10 corretoras; veja quem aposta no papel e por quê

Com a nova resolução, o BC atende a um pleito do setor e permite que os bancos utilizem esse capital para financiar o FGC sem sacrificar o próprio caixa operacional

Holding, assets e principais fundos do grupo retornaram com bloqueio zerado; recursos identificados somam R$ 360 mil e foram classificados como insuficientes

Agência corta notas de papéis emitidos por securitizadora que tem a rede de oncologia como devedora; entenda o rebaixamento

Com 25% da energia descontratada até 2028, elétrica pode capturar preços mais altos e ampliar crescimento

Com licença do Ibama em mãos, petroleira conclui última etapa regulatória para iniciar produção no campo da Bacia de Campos; mercado agora volta os olhos para o impacto na geração de caixa e no potencial pagamento de dividendos

A Raízen, maior produtora global de açúcar e etanol de cana, está em dificuldades financeiras e precisa de uma injeção de capital de seus sócios para se manter de pé, avaliam especialistas

A operação envolve a aquisição pela holding dos irmãos Joesley e Wesley Batista de 90% das ações do capital social da Logás, que leva combustível a locais sem acesso a gasodutos

Venda da subsidiária marca reavaliação estratégica: empresa abre mão de negócio bilionário em receita para fortalecer caixa, reduzir despesas financeiras e elevar o retorno sobre o capital

Em fato relevante divulgado hoje (3), a companhia disse que os requisitos para a transação não foram cumpridos, em especial a assinatura do compromisso de voto entre a GPT e a gestora Trígono Capital, que tem 15,3% do capital da empresa.

O economista Adriano Pires, sócio fundador do CBIE (Centro Brasileiro de Infraestrutura), explica o que esperar da Petrobras em meio à alta dos preços do petróleo

Varejista tenta congelar a venda da participação de 22,5% do Casino enquanto discute na arbitragem quem deve pagar passivo tributário de R$ 2,5 bilhões; em paralelo, Fitch corta rating para faixa de alto risco

Parte dos recursos vai para o caixa da companhia, enquanto acionistas aproveitam a janela para vender participação; veja os destaques da oferta

Temporada do 4T25 deve reforçar a força das construtoras de baixa renda, enquanto empresas como Eztec e Tenda ainda enfrentam desafios específicos

Metade da carne de frango consumida nos mercados halal do Oriente Médio é importada, principalmente do Brasil; entenda os efeitos do conflito na região para a exportadora brasileira