O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em meio à alta da Selic e a desancoragem das expectativas de inflação, a casa segue priorizando emissores com características defensivas

Com o início de um novo mês , o BB-BI, banco de investimentos do Banco do Brasil, recalibrou suas apostas para o crédito privado. E o resultado do ajuste é uma seleção de sete títulos incentivados — ou seja, isentos de Imposto de Renda — recomendados para novembro.

De acordo com o relatório divulgado nesta sexta-feira (1), a estratégia da casa segue priorizando "teses de qualidade e emissores com características defensivas" em meio ao cenário atual.

Vale relembrar que estamos em um novo ciclo de alta da taxa básica de juros. A expectativa é que o Comitê de Política Monetária do Banco Central (Copom) eleve a Selic em 0,5 ponto percentual na próxima semana.

O aperto ocorre em meio à desancoragem das expectativas de inflação, o que implica que companhias mais alavancadas e sensíveis a ciclos econômicos podem sofrer uma pressão no custo da dívida.

"Assim, indicando cautela ao investidor, mantemos recomendação de diversificação na alocação em crédito privado, equilibrando setores, com maior previsibilidade de receitas e boas métricas de créditos, e durations", dizem os analistas.

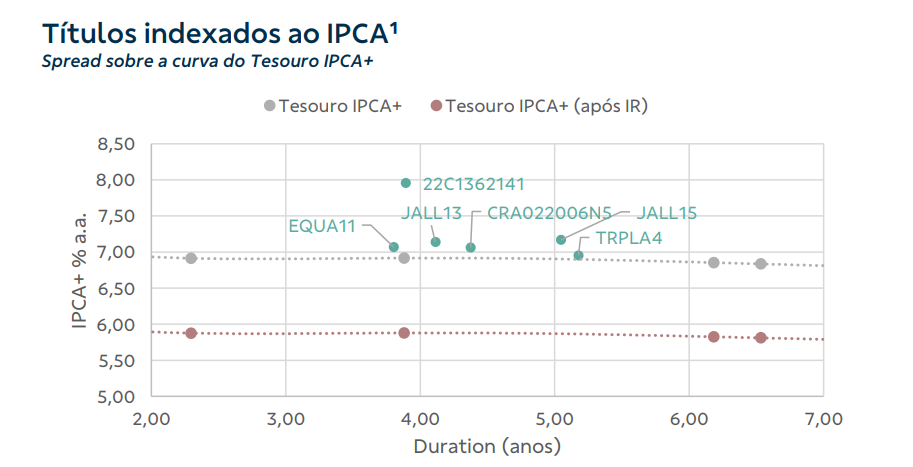

Considerando esse cenário, a lista do BB-BI para novembro inclui debêntures, Certificados de Recebíveis Imobiliários (CRIs) e do Agronegócio (CRAs) cujo spread (diferença) em relação à remuneração do título público Tesouro IPCA+ de prazo e indexação correspondentes é positivo e atrativo.

Leia Também

Em relação ao mês anterior, o banco de investimentos excluiu debêntures das companhias companhias Rumo e Taesa — que negociam sob os códigos RUMOA6, RUMOB7 e TAEEC4 — por fatores técnicos.

"A demanda elevada pelos ativos ativos reduziu o volume disponível para negociação, que atende mais aos critérios definidos em metodologia própria", explica o relatório. Para quem já detinha os ativos, a recomendação é mantê-los na carteira.

Por outro lado, o BB-BI incluiu as debêntures da Jalles e o um CRI do Grupo Mateus. De acordo com os analistas, a empresa do setor sucroenergético já havia sido selecionada anteriormente e apresentou outras opções com boa relação de risco e retorno nesse mês.

Já o grupo do varejo alimentar tem, ainda na visão do banco, bons fundamentos e baixa alavancagem, "mantendo demanda estável mesmo em momentos de retração econômica devido ao caráter essencial dos produtos que comercializa".

Confira abaixo todos os títulos selecionados para novembro:

| Tipo | Código | Emissor | Indexador | Vencimento | Investidor |

| Debênture | TRPLA4 | Cteep | IPCA+ | 15/10/2033 | Público geral |

| Debênture | EQUA11 | Equatorial | IPCA+ | 15/11/2033 | Qualificado |

| Debênture | JALL13 | Jalles | IPCA+ | 15/09/2032 | Público geral |

| Debênture | JALL15 | Jalles | IPCA+ | 15/05/2034 | Público geral |

| CRA | CRA022006N5 | Ipiranga | IPCA+ | 15/06/2032 | Público geral |

| CRI | 24D2765586 | Cyrela | % CDI | 15/05/2028 | Público geral |

| CRI | 22C1362141 | Grupo Mateus | IPCA+ | 17/07/2034 | Público geral |

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano

Em carta mensal, Sparta analisa por que os eventos de crédito deste ano não doeram tanto no mercado de debêntures quanto os de empresas como Americanas e Light em 2023 e avalia os cenários de risco e oportunidades à frente

Pierre Jadoul não vê investidor disposto a tomar risco e enfrentar volatilidade enquanto juros continuarem altos e eleições aumentarem imprevisibilidade

O produto estará disponível por tempo limitado, entre os dias 24 e 28 de novembro, para novos clientes

Após o tombo do Banco Master, investidores ainda encontram CDBs turbinados — mas especialistas alertam para o risco por trás das taxas “boas demais”

Levantamento da Anbima mostra que a expectativa de queda da Selic puxou a valorização dos títulos de taxa fixa

A correção de spreads desde setembro melhora a percepção dos gestores em relação às debêntures incentivadas, com o vislumbre de retorno adequado ao risco