O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

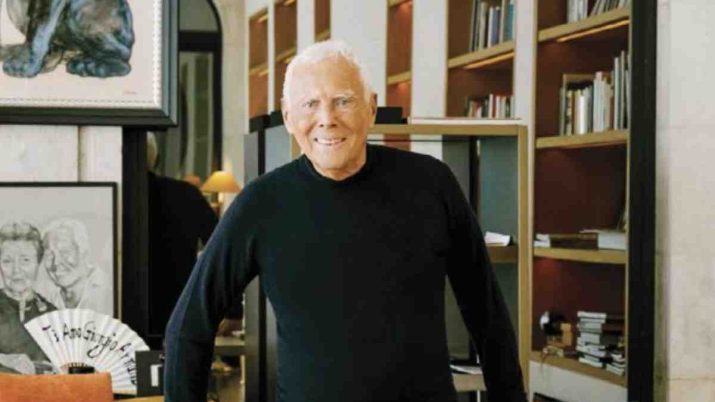

Giorgio Armani tem um patrimônio de US$ 6,6 bilhões, de acordo com o Bloomberg Billionaires Index; o bilionário concedeu entrevista à Bloomberg

Com quase 50 anos de história, a marca italiana Giorgio Armani não se rendeu às fusões e aquisições que transformaram o setor de luxo, mas o futuro pode se tornar bem diferente da tradição.

Em entrevista à Bloomberg, o fundador da marca de luxo não descarta a possibilidade de uma combinação de negócios com uma concorrente ou até mesmo a listagem da empresa em uma bolsa de valores.

“A independência de grandes grupos ainda pode ser um valor impulsionador para o Grupo Armani no futuro, mas não sinto que posso descartar nada”, afirmou Armani. “O que sempre caracterizou o sucesso do meu trabalho é a capacidade de adaptação aos tempos de mudança.”

O empresário, que está próximo a completar 90 anos de idade e que sempre foi reticente em discutir a sucessão, também afirmou que o comando por pessoas próximas a ele seria a solução para o dilema da sucessão da marca italiana.

“Quando se trata de sucessão, acredito que a melhor solução seria um grupo de pessoas de confiança próximas e escolhida por mim”, disse Armani à Bloomberg.

Isso porque Armani não tem filhos, mas vários parentes fazem parte do conselho da empresa. Hoje, o Grupo Armani tem o designer, que é braço direito de Armani, Leo Dell’Orco, as sobrinhas Silvana e Roberta Armani e o sobrinho Andrea Camerana no alto escalão da companhia.

Leia Também

Além disso, ele já sugeriu a condução da empresa no futuro por um ‘grupo de confidentes próximos’.

Giorgio Armani tem um patrimônio de US$ 6,6 bilhões, de acordo com o Bloomberg Billionaires Index, sendo o 401ª pessoa mais rica do mundo.

Em entrevista à Bloomberg, o empresário deixou uma porta aberta para uma eventual oferta pública inicial (IPO, na sigla em inglês) da companhia,

“Listar é algo que ainda não discutimos, mas é uma opção que pode ser considerada, esperançosamente, num futuro distante”, disse Armani.

Vale lembrar que nas últimas duas décadas, algumas empresas de luxo italianas foram vendidas aos franceses, como por exemplo o bilionário Bernard Arnault, fundador do grupo LVMH que controla algumas marcas originária da Itália — Fendi, Loro Piana e a joalheria Bulgari.

Giorgio Armani começou como vendedor em Milão e abriu um pequeno negócio em 1975.

“Comecei sozinho com uma pequena empresa e transformei-a, peça por peça, num grupo de relevância internacional”, disse Armani.

Hoje, o grupo controla as marcas Giorgio Armani, Emporio Armani, EA7 e Armani Exchange.

A companhia registou cerca de 2,4 mil milhões de euros (2,6 mil milhões de dólares) em vendas em 2022, o valor mais recente disponível.

*Com informações de Bloomberg

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese

Banco revisa estimativas após resultados do 4º trimestre e mantém recomendação de compra para a fabricante brasileira de aeronaves

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os destaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda