O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Os FIIs se consolidaram como uma alternativa para lucrar com imóveis com mais liquidez e menos burocracia

Para quem gosta de investir em imóveis, uma das formas mais tradicionais de entrar nesse universo é a compra direta de casas, apartamentos e salas comerciais para locação. Mas há uma outra opção que costuma exigir um aporte inicial menor e menos burocracia: os fundos imobiliários.

Criados há pouco mais de 30 anos e negociados na bolsa de valores, os FIIs se consolidaram como uma alternativa para lucrar com o mercado imobiliário, que é uma das paixões dos brasileiros, com mais liquidez e exposição a um número ainda maior de segmentos de imóveis.

Além disso, os fundos imobiliários também oferecem uma renda mensal na forma de dividendos que é isento de Imposto de Renda para todos os cotistas de FIIs com mais de 100 investidores.

Mas, apesar dos diversos pontos positivos, ainda há um aspecto importante a se considerar: o retorno. Será que os fundos rendem mais que o investimento em imóveis ou a compra direta das propriedades ainda é mais vantajosa do ponto de vista dos ganhos?

A equipe de análise da EQI Research decidiu responder a essa pergunta em um relatório divulgado nesta quinta-feira (25).

A equipe utilizou dados do FipeZap, índice que acompanha o preço de apartamentos prontos em diversas cidades, e do IFIX, que reúne os maiores e mais negociados fundos imobiliários da bolsa brasileira, entre janeiro de 2018 e maio deste ano.

Leia Também

No caso dos FIIs, a EQI considerou que os dividendos mensais foram reinvestidos em uma mesma carteira de ativos todos os meses. Já para os imóveis foi utilizada a média mensal de aluguel sem o desconto do Imposto de Renda.

Ainda sobre os parâmetros de comparação, levantamento abarcou os números de quatro cidades: São Paulo, Rio de Janeiro, Belo Horizonte e São José do Rio Preto.

No período analisado, as capitais paulista e mineira superaram a média de valorização do IFIX, enquanto o Rio de Janeiro e São José do Rio Preto ficaram abaixo do índice.

O levantamento não considera, porém, eventuais despesas com o imóvel, como reformas e impostos e custos de desocupação, além de assumir que o aparatamento permaneceu locado por

todo o período.

"Por isso, a análise mostra um crescimento constante, sem grandes oscilações negativas. Este é um cenário ideal que, na prática, é muito difícil de ocorrer e traz a percepção que o investimento direto em imóveis não sofreu variações", destaca a EQI.

Já no caso dos FIIs, que são negociados em bolsa de valores, não há essa distorção, pois o índice inclui os dividendos recebidos e a valorização média da carteira. Todos os custos e eventuais quedas de receita já são refletidos na composição do índice.

"A oscilação diária dos preços pode ser vista como desvantagem por alguns investidores. No entanto, essa marcação reflete com precisão o real valor do seu patrimônio naquele momento – quem já tentou vender um imóvel com certa urgência sabe do que estou falando", diz o relatório.

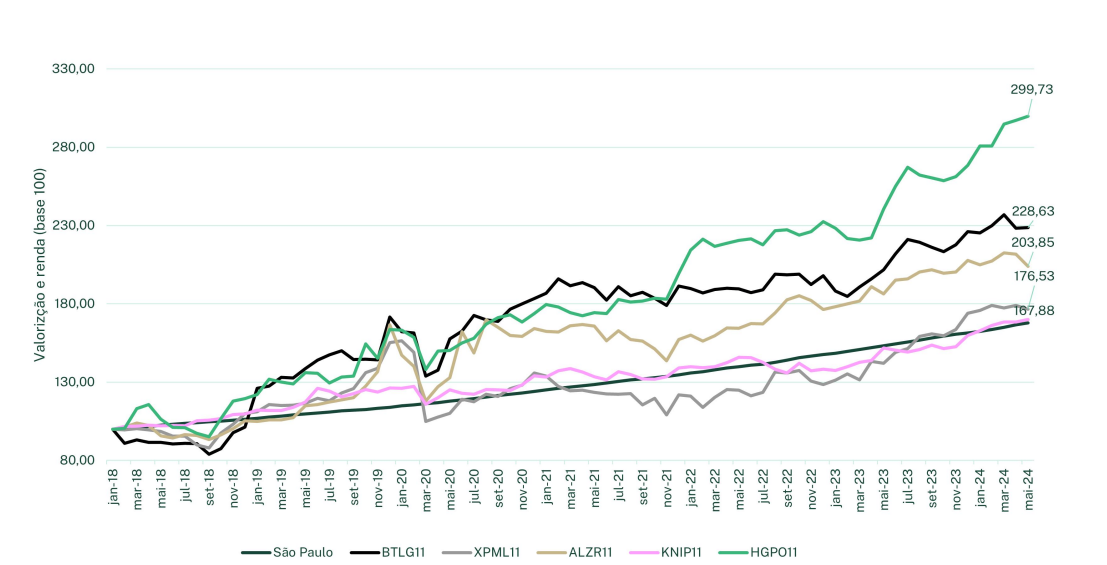

Além da comparação entre as cidades e o IFIX, a EQI selecionou também cinco fundos imobiliários que são ou já foram recomendados pela casa para verificar o desempenho dos últimos seis anos.

Vale destacar que não há uma grande representativade do segmento residencial dentro do IFIX. Os principais nomes do mercado atualmente investem em ativos de crédito imobiliário, galpões logísticos, shoppings e escritórios ou são híbridos.

Por isso, a EQI elegeu um FIIs de cada um desses cinco segmento para a comparação: o Pátria Prime Offices (HGPO11), o BTG Pactual Logística (BTLG11), cujo segmento está no nome, o XP Malls (XPML11), de shopping, o Alianza Trust Renda Imobiliária (ALZR11), representante dos híbridos, e, por fim, o Kinea Índice de Preços (KNIP), um fundo de papel.

Todos eles superaram a média do mercado imobiliário paulistano — cidade com o maior retorno entre as quatro selecionadas para o levantamento — e, segundo a EQI, "poderiam compor um portfólio com investimento inicial de R$ 1 mil.

O destaque foi o desempenho do HGPO11, com retorno de quase 200% entre janeiro de 2018 e maio de 2024. Mas a janela para investir nesse FII pode se fechar em breve: recentemente, os cotistas aprovaram a venda do portfólio para outro fundo, o que pode levar à liquidação do Pátria Prime Offices.

Além do HGPO11, outros dois fundos, também registraram um retorno superior aos três dígitos no período, o BTLG11 e o XPML11. Confira abaixo:

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado