O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

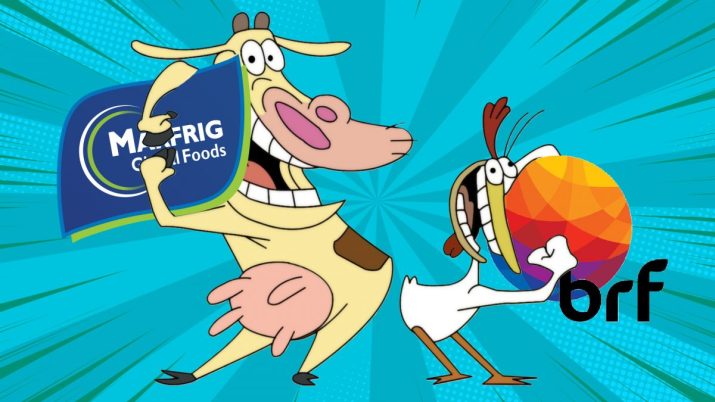

A dona das marcas Sadia e Perdigão passará a ter dois acionistas com participação combinada de mais de 50% do capital atuando em conjunto na companhia: a Marfrig e fundo saudita Salic

A Marfrig (MRFG3) ampliou sua posição acionária na BRF (BRFS3) em uma oferta subsequente de ações que movimentou R$ 5,4 bilhões. Com a operação, o grupo passa a ter uma influência ainda maior na dona da Sadia e Perdigão.

Na capitalização, aprovada pelos acionistas no início do mês, cada nova ação da companhia saiu por R$ 9,00 — a cifra é 1,01% superior aos R$ 8,91 registrados na ocasião do anúncio da oferta.

Com a conclusão da operação, a BRF passará a ter dois acionistas com uma participação combinada de mais de 50% do capital atuando em conjunto na companhia: o frigorífico rival e o fundo saudita Salic. Mas vale lembrar que não há um acordo de acionistas entre os dois grupos.

A BRF pretendia emitir inicialmente 500 milhões de ações na oferta. Desse total, Marfrig e Salic já haviam se comprometido a ficar com metade cada, desde que o preço por ação fosse de, no máximo R$ 9,00.

Mas a oferta ainda podia contar com um lote extra de 100 milhões de ações. Ele foi colocado graças à forte demanda pelo papel.

No pregão de ontem, BRFS3 fechou a R$ 9,54 por ação.

Leia Também

Vale destacar que, no mercado, já se fala que o futuro das duas empresas é uma fusão. Mas uma primeira tentativa de união da "vaca e do frango" — em referência aos principais negócios das companhias — acabou não indo para frente em 2019.

Com Marcos Molina na presidência do conselho e Miguel Gularte como CEO, a Marfrig já comandava a BRF mesmo sem ter o controle de fato.

Inclusive, como parte da operação, a empresa derrubou a chamada pílula de veneno (poison pill), cláusula do estatuto que obriga qualquer acionista que alcançar mais de um terço do capital a lançar uma oferta por todas as ações no mercado.

Ainda que não haja um acordo de acionistas entre a Salic e a Marfrig, a expectativa é que elas atuem em conjunto nas decisões da BRF. Até porque uma das condições dos árabes para entrar na oferta de ações foi a de que o frigorífico também entrasse com dinheiro novo na companhia.

Seja como for, a fase corporation "pura" não traz muitas saudades aos acionistas da BRF. Desde que se tornou uma empresa sem controlador definido, a empresa enfrentou uma série de crises internas e ainda sofreu com a conjuntura desfavorável para os negócios nos últimos anos.

A BRF pretende usar o dinheiro novo da oferta de ações para reduzir o endividamento. Nas contas do Santander, a empresa pode economizar até R$ 500 milhões em despesas financeiras com os recursos.

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese

Banco revisa estimativas após resultados do 4º trimestre e mantém recomendação de compra para a fabricante brasileira de aeronaves

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os destaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro