O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A última vez em que a CVC divulgou prévia de resultados foi dias antes de a empresa anunciar uma oferta de ações; números vieram abaixo do esperado pelo JP Morgan

Na antessala de uma nova negociação de uma dívida milionária com credores de debêntures, a operadora e rede de agências de turismo CVC (CVCB3) decidiu divulgar uma prévia dos resultados do quarto trimestre. E os resultados não foram dos mais animadores, de acordo com analistas do JP Morgan.

Em primeiro lugar, vale lembrar que a CVC não costuma divulgar prévias de resultados trimestrais. Aliás, a última vez em que isso aconteceu foi dias antes de a empresa anunciar uma oferta de ações, em junho do ano passado.

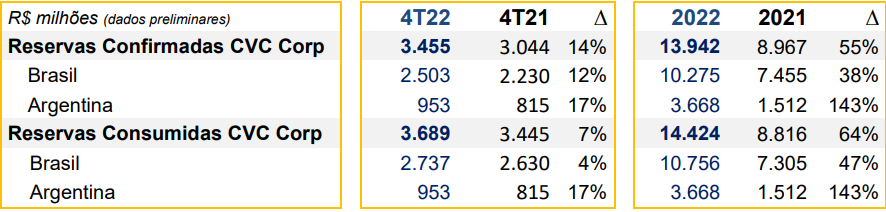

Seja como for, vamos aos números: o volume de reservas confirmadas da CVC atingiu R$ 3,455 bilhões nos últimos três meses de 2022. Trata-se de um crescimento de 14% em relação ao mesmo período do ano anterior, ainda afetado pela pandemia da covid-19.

O problema é que, na comparação com o terceiro trimestre, as reservas registraram uma queda de 12%. Ou seja, a empresa faturou menos na venda de pacotes de turismo em um período que, em tese, deveria ser sazonalmente melhor com a chegada das férias.

O resultado das reservas no quarto trimestre ainda veio 28% abaixo da estimativa do JP Morgan, que espera uma reação ruim do mercado. De todo modo, como os papéis vêm de queda forte na sexta-feira, é possível que haja uma recuperação no pregão de hoje após a divulgação da prévia.

Para os analistas, contudo, o foco dos investidores neste momento está no desfecho das negociações com os credores. Confira os números da prévia abaixo:

Leia Também

Além do quarto trimestre, a CVC divulgou os números de janeiro deste ano, que mostraram um volume de reservas confirmadas de R$ 1,35 bilhão, alta de 90% em relação ao mesmo mês de 2022.

A CVC destaca em particular o resultado da rede de lojas, com um avanço de 132% nas reservas. A empresa atribui o desempenho à troca da plataforma de B2C (venda direta ao consumidor), que agora conta com maior integração dos canais físico e digital. A operadora afirma contar com 35 milhões de clientes cadastrados na plataforma.

Nesse meio tempo, a empresa terá de convencer os credores das debêntures de que essa virada de janeiro veio para ficar. A CVC conta tem R$ 695 milhões em dívidas vencendo nos próximos meses. Nesse contexto, a operadora contratou o banco BR Partners para “assessorar a companhia no reperfilamento de sua dívida a mercado”.

Por sinal, a agência de risco S&P Global decidiu rebaixar a nota de crédito da companhia de "brBB" para "brCCC+". Isso significa um patamar próximo ao nível de calote, de acordo com a escala da agência.

Após a divulgação desta matéria, a CVC encaminhou uma nota à redação do Seu Dinheiro, que você pode ler a seguir:

A CVC Corp recebeu a decisão da agência S&P Global Ratings em alterar sua classificação de risco de crédito num contexto que tem o mercado de crédito adverso e vencimentos de debêntures esse ano. O processo de revisão é rotineiro e retrata as condições atuais de mercado, mas não considera a prévia operacional recém-divulgada pela companhia nesta sexta-feira (3/2).

Nos últimos anos, a CVC Corp tem reduzido seu endividamento bruto consideravelmente, que hoje é cerca de metade daquele observado no encerramento de 2019, sendo compatível com o tamanho da empresa. A CVC Corp atua em conformidade e cumpre plenamente suas obrigações. Por isso, conforme comunicado recente ao mercado, mandatou a BR Partners, Banco de Investimento Independente, para assessorá-la no reperfilamento de sua dívida a mercado. Por fim, a companhia reforça sua confiança no processo de retomada do mercado de turismo a partir do crescimento recorde das vendas registrado no último mês.

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese

Banco revisa estimativas após resultados do 4º trimestre e mantém recomendação de compra para a fabricante brasileira de aeronaves

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os destaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda