O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O banco digital vem seguindo o plano de negócios previsto no IPO e conseguiu antecipar a lucratividade, mas será que isso é o suficiente para ter os papéis em carteira? A analista Larissa Quaresma responde

O Nubank (NUBR33) está fazendo a lição de casa e segue à risca o plano de negócios divulgado na oferta pública de ações (IPO): a base de clientes cresce, mais produtos estão sendo lançados para monetizar essa base e a ativação dos usuários aumenta.

Mais que isso: algumas decisões tomadas no ano passado parecem ter acelerado o caminho do banco digital rumo à rentabilidade, a exemplo das "caixinhas", do reapreçamento das linhas de crédito e da racionalização dos custos e despesas.

Depois de passar por um período nebuloso, será que chegou a hora do Nubank voltar a brilhar? Quem responde essa pergunta é a analista da Empiricus Research, Larissa Quaresma.

Segundo ela, a decisão do banco de priorizar a rentabilidade parece ser a trajetória correta para que a empresa tenha sucesso daqui para frente. Mas o Nubank ainda tem algumas pedras para retirar desse caminho rumo ao sucesso.

E, mesmo se for bem sucedido nesse plano, isso não necessariamente vai representar uma oportunidade para quem comprar as ações hoje. Entenda a seguir o porquê.

As projeções da Empiricus para o Nubank foram atualizadas — e melhoradas. Se olharmos para a carteira de crédito, por exemplo, a projeção de crescimento médio passou de 39% ao ano para 47% ao ano até 2027.

Leia Também

“Entre 2018 e 2022, a carteira cresceu a uma média de 68% ao ano. Estamos estimando que o lançamento de novas linhas e geografias sustentará boa parte do crescimento passado”, disse Quaresma.

Para ela, esse cenário implica que, em 2030, o Nubank atingirá cerca de 10% de participação no mercado de crédito ao varejo, um tamanho similar ao Itaú, que tem 12%. “É uma projeção bem ambiciosa, mas factível”, afirma a analista da Empiricus.

Outro ponto positivo que ela destaca é a inadimplência, que deve ser um pouco mais controlada, já que a companhia lançará linhas de crédito em que a falta de pagamento é menor, como consignado e imobiliário.

“Projetamos também mais ganho de rentabilidade proveniente da diluição de despesas operacionais, que passam a crescer em um ritmo menor, já que a companhia tem uma agenda de controle mais forte hoje. Isso nos levou a estimativas de lucros melhores para os próximos anos”, afirma Quaresma.

Embora a lucratividade do Nubank tenha vindo antes do esperado, Quaresma acredita que não justifica as cotações atuais das ações na bolsa.

A Empiricus revisou as projeções para o banco a fim de refletir melhor o estágio atual e os planos da companhia, com crescimento maior da carteira de crédito, inadimplência mais controlada e mais economia de despesas.

Por outro lado, a casa aumentou o custo de capital do acionista, para refletir a Selic mais alta, e diminuiu o crescimento na perpetuidade, já que o Nubank chegará ao final da projeção com uma participação de mercado relevante.

Esse cenário levou a Empiricus a um preço justo de R$ 2,70 para os BDRs do Nubank — um valor 35% acima do preço justo anterior de R$ 2,00, mas, mesmo assim, 35% abaixo do fechamento de ontem de R$ 4,15.

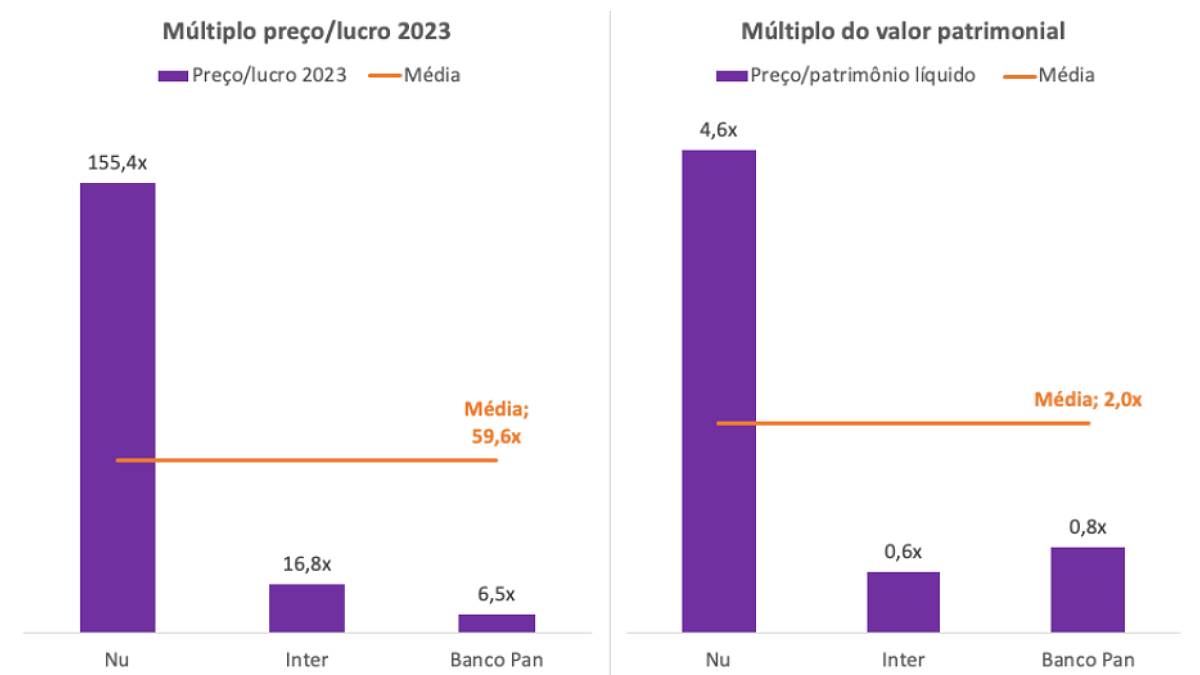

Sob a ótica dos múltiplos, Quaresma diz que o Nubank ainda negocia a um prêmio bem relevante sobre seus pares: 155x o lucro projetado para 2023, ou 5x seu valor patrimonial.

Sendo assim, a Empiricus mantém a recomendação de venda de NUBR33, que segue como posição vendida de diversas carteiras da Empiricus Research.

O Nubank reafirmou que mantém os planos de migrar os BDRs do Nível III para o Nível I. Essa mudança, segundo a Empiricus, deve acontecer mais para frente porque a companhia ainda está desenhando o formato de migração junto à Comissão de Valores Mobiliários (CVM).

“A intenção é evitar uma venda forçada de papéis, o que poderia exercer uma pressão vendedora significativa”, disse Quaresma.

Para aqueles vendidos nos BDRs, a analista da Empiricus diz que, provavelmente, terão que acompanhar o formato de migração escolhido pelo doador do papel.

“A recomendação de venda independe disso. Do nosso lado, continuaremos a monitorar a migração e manteremos o assinante informado”, acrescenta.

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese

Banco revisa estimativas após resultados do 4º trimestre e mantém recomendação de compra para a fabricante brasileira de aeronaves

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações