O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Para driblar os fatores negativos que pressionam o mercado de fundos imobiliários, os analistas preferem ativos com um histórico de bons pagadores e garantias classe A

Como se não bastasse a forte alta dos juros prejudicando o setor, o mês de março foi recheado de desafios para os investidores de fundos imobiliários (FIIs).

Isso porque uma série de calotes e atrasos no pagamento de aluguéis de lojas e galpões logísticos — envolvendo, entre outras, as encrencadas Americanas (AMER3), Marisa (AMAR3) e Tok&Stok — virou uma grande dor de cabeça, impactando os FIIs de forma direta ou indireta.

O movimento parece ter consolidado uma tendência já vista nos últimos meses: a preferência dos analistas pelos chamados “FIIs de papel” — mas não qualquer tipo de fundo dessa natureza.

Com o mercado imobiliário em apuros diante dos juros altos e incertezas com relação ao desempenho de galpões, escritórios, shoppings e outros empreendimentos reais, o olhar se volta para os fundos que têm o portfólio formado, em grande parte, por Certificados de Recebíveis Imobiliários (CRIs) e títulos de renda fixa.

Isso, no entanto, não é o suficiente: os FIIs de papel mais recomendados para abril — e que dominaram as preferências das corretoras consultadas pelo Seu Dinheiro — têm um histórico sólido e garantias de pagamento classe A.

Com grande valorização no mercado secundário e capacidade de entregar dividendos atrativos, em especial aqueles que têm a remuneração atrelada à taxa básica de juros, três FIIs da categoria sobem ao pódio neste mês: o campeão RBR Rendimento High Grade (RBRR11), com quatro indicações, seguido do Kinea Índice de Preços (KNIP11) e o Valora RE III (VGIR11).

Leia Também

Também com três menções, temos o fundo misto HGRU11, fechando os ativos mais indicados para abril.

Mas não se esqueça: o FII do mês destaca, dentro das carteiras recomendadas mensais, os ativos considerados mais "quentes" pelos analistas, mas um bom portfólio de fundos demanda diversificação.

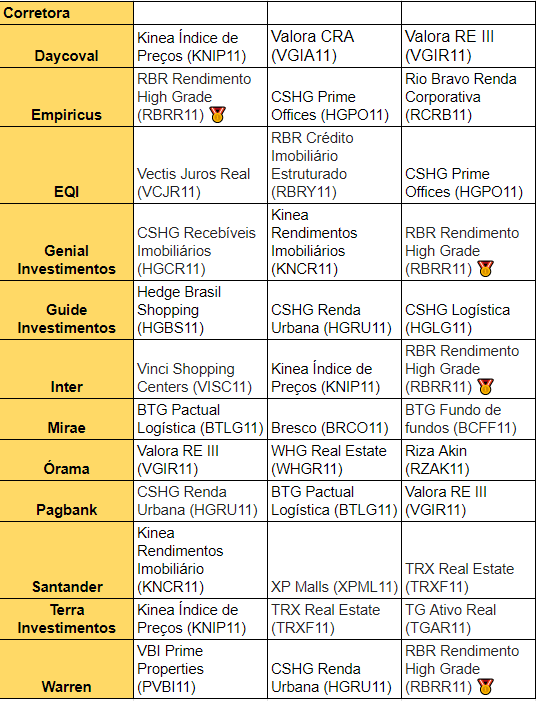

Confira aqui todos os ativos destacados pelas 12 corretoras consultadas pelo Seu Dinheiro:

Entendendo o FII do Mês: todos os meses, o Seu Dinheiro consulta as principais corretoras do país para descobrir quais são suas apostas para o período. Dentro das carteiras recomendadas, normalmente com até 10 fundos imobiliários, os analistas indicam os seus três prediletos. Com o ranking nas mãos, selecionamos os que contaram com pelo menos duas indicações.

Em um momento em que pipocam diversos casos de calotes e atrasos no pagamento de aluguéis, a preferência dos analistas parece ter se voltado para um ativo que tem bons devedores em sua carteira.

Esse é o caso do RBR Rendimento High Grade, que tem boas garantias em regiões privilegiadas de São Paulo e clientes como Brookfield, Rede D'Or (RDOR3), Direcional (DIRR3) e Grupo Pão de Açúcar (PCAR3).

Segundo a Genial Investimentos, a qualidade das garantias — ativos em bairros nobres da capital paulista, como Pinheiros, Jardins e Faria Lima — não está refletida no preço das cotas devido ao efeito da deflação, tornando o patamar atual atrativo.

O RBRR11 possui um patrimônio líquido de R$ 1,2 bilhão e atua no segmento de recebíveis. O ativo cobra uma taxa de administração de 1% e taxa de performance de 20% sobre o CDI.

Outros dois representantes dos fundos de papel também merecem menção: o Kinea Índice de Preços (KNIP11) e o Valora RE III (VGIR3).

O primeiro conta com mais de 97 CRIs em seu portfólio e 98% da carteira indexada ao IPCA, o que é atrativo em tempos de inflação alta. A sua estratégia diversificada e com bons pagadores agrada os analistas, levando a uma expectativa de bom posicionamento no mercado de crédito e eventuais novos investimentos de qualidade.

Já o Valora RE III tem alta exposição a CRIs indexados ao CDI, com perspectiva de que siga pagando bons dividendos com a Selic em patamares mais elevados por tempo indeterminado.

Com um patrimônio líquido de R$ 2,2 bilhões, o Renda Urbana do CSHG é uma figura frequente entre os FIIs mais indicados pelas corretoras.

O fundo atua principalmente explorando terrenos e imóveis comerciais, com o objetivo de geração de renda. Assim, seus contratos têm prazo médio de 12,2 anos, com o reajuste acima da inflação.

Outro ponto importante é que suas cláusulas rígidas de rescisão antecipada permitem que os gestores tenham uma maior previsibilidade para navegar os tempos de incerteza econômica.

A diversificação de ativos em diferentes localidades e inquilinos de grande porte, como Carrefour (CRFB3), Pernambucanas, YDUQS (YDUQ3) e Ânima (ANIM3), são citados como pontos positivos importantes pelo Santander.

Uma das estratégias utilizadas para geração de valor e que também é muito aplaudida pelos analistas é a de venda de seus imóveis em momentos oportunos. Recentemente, o FII vendeu um ativo que estava alugado à Casas Pernambucanas, gerando um lucro de R$ 3,7 milhões. Outra transação recente é a venda da Loja Ivaiporã, no Paraná, gerando ganhos de R$ 1 milhão aos cotistas.

“Com os recursos das vendas, a gestão poderá continuar ampliando a diversificação do portfólio de ativos, que conta com aproximadamente 72 imóveis. Estimamos um yield acima de 9,6% para os próximos 12 meses, isento de IR”, aponta o Santander.

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação

Evento do Seu Dinheiro traz estratégias para investir em ações, FIIs, criptoativos, renda fixa e ativos internacionais neste ano

Nesta semana, o Ibovespa superou os 180 mil pontos pela primeira vez. Entenda o que esteve por trás da performance positiva da bolsa nos últimos dias

No evento Onde Investir 2026, do Seu Dinheiro, Marcelo Bolzan, da The Hill Capital, fala o segredo para surfar um ano de corte de juros em 2026 e proteger sua carteira de riscos desnecessários

Na semana, o principal índice da bolsa brasileira acumulou ganho de 8,53%; já o dólar à vista perdeu 1,61% nos últimos cinco dias

A perspectiva para os setores é que sigam com uma dinâmica favorável aos proprietários, por conta da restrição de oferta nas regiões mais nobres e da demanda consistente

Volume recorde foi puxado pela renda fixa, com avanço dos FIDCs, debêntures incentivadas e maior liquidez no mercado secundário, enquanto a bolsa seguiu travada. Veja os dados da Anbima