O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em vez de abrir o capital da marca de luxo na bolsa, a Natura pode optar pela entrada de um investidor estratégico na companhia; entenda

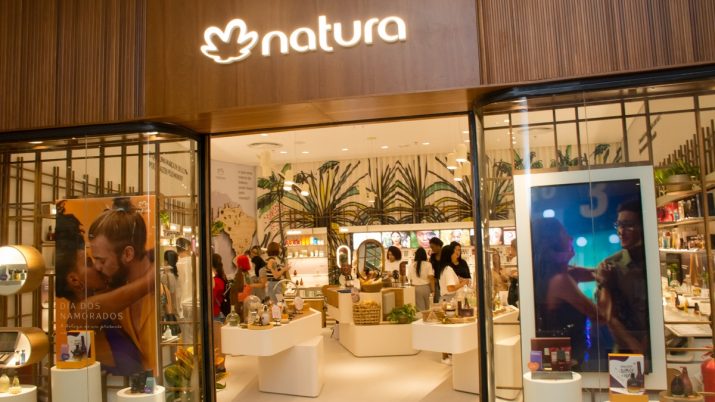

Há mais de dois meses, a Natura &Co (NTCO3) avalia alternativas estratégicas para sua marca de luxo de bem-estar Aesop. Porém, se em meados de outubro a maior aposta dos investidores era de um IPO do negócio, agora a companhia destaca outras estruturas envolvendo o investimento.

De acordo com documento enviado à Comissão de Valores Mobiliários (CVM), a Natura hoje estuda também uma venda de participação minoritária na Aesop.

Isso significa que, em vez de abrir o capital da marca de luxo na bolsa, a Natura pode optar pela entrada de um investidor estratégico na companhia.

Segundo a Natura, o negócio estaria alinhado ao objetivo de financiar o crescimento acelerado da Aesop e de “proporcionar maior autonomia e responsabilidade às suas marcas e unidades de negócios”.

Isto é, a meta da Natura é encontrar alternativas para financiar o crescimento da Aesop sem aumentar o endividamento do grupo, que já se encontra em patamar elevado.

De acordo com analistas, as operações envolvendo a subsidiária de luxo teriam potencial de destravar valor para os acionistas. Mas tudo vai depender, é claro, de quanto a Natura vai conseguir pelo negócio.

Leia Também

Até o momento, o processo está em estágio inicial de consultas sigilosas e não existe qualquer definição sobre os termos e condições de uma potencial transação.

Vale destacar, porém, que as possibilidades de abrir o capital da Aesop ou de realizar uma separação (spin-off, em inglês) da sua marca e unidade de negócios ainda estão na mesa.

Tomando como base a avaliação média de comparáveis internacionais, caso a Natura optasse pelo IPO da Aesop, a subsidiária poderia ser listada a um valor de mercado de R$ 9 bilhões, de acordo com a analista da Empiricus Larissa Quaresma.

A decisão final sobre qual estrutura estratégica envolvendo o investimento na subsidiária é a melhor será tomada pelo conselho da Natura após a avaliação das alternativas.

A história da Aesop começou em 1987 com o cabeleireiro de origem grega Dennis Paphitis, dono de um salão de beleza na Austrália chamado Emeis.

Paphitis decidiu criar uma marca de cosméticos de mesmo nome e começou a vender produtos para seus clientes. A demanda cresceu e, dois anos depois, o cabeleireiro mudou a marca para Aesop.

Com o tempo, a Aesop especializou-se em fórmulas naturais e garante nunca ter feito testes em animais, além de possuir uma filosofia de reduzir a produção de lixo ao desenvolver embalagens que dispensam caixinhas de papel ou papelão.

A pegada ecológica, aliada à recente proposta das marcas de cosméticos de transformar a rotina de beleza num ritual, se traduziu numa marca com preços restritivos.

Em 2012, a Aesop chamou atenção da Natura, que celebrou um acordo para adquirir 65% da australiana por US$ 68,25 milhões em dezembro daquele ano.

O contrato estabelecia que ambas continuariam operando de maneira independente, mas compartilhariam estruturas e competências regionais.

A compra também foi uma maneira da Natura obter exposição ao mercado asiático. Quatro anos depois, a brasileira abocanhou a participação restante da Aesop, consagrando-se a única dona da marca australiana.

Desde a aquisição, a receita da Aesop cresceu a uma taxa média de 20% ao ano. Suas margens de lucro também são maiores que as das outras verticais da companhia.

Seja via IPO ou com a entrada de um investidor estratégico, a venda da participação na Aesop pode ajudar a Natura a ter um respiro financeiro. Desde a compra da Avon, em 2019, a empresa brasileira de cosméticos precisa lidar com o aumento do endividamento.

A situação, que já não era das mais favoráveis, ficou mais delicada com a pandemia da covid-19 e os resultados recentes abaixo do esperado.

No pregão desta quarta-feira, as ações da Natura (NTCO3) eram negociadas em alta de 3,56% às 10h23, cotadas a R$ 11,92. Mas perderam um pouco do fôlego ao longo do dia e fecharam com alta de 1,74%, a R$ 11,71.

A instituição financeira decidiu descontinuar seu programa de BDRs Patrocinados Nível II e anunciou a criação de um programa de instituição financeira decidiu descontinuar seu programa de BDRs Não Patrocinados Nível I

Relatório da asset suíça Atonra avalia como o DeepSeek surpreendeu mercados, acelerou a transformação tecnológica da China e intensificou a disputa global em inteligência artificial

Entre os motivos para a elevação do rating, e por que a Moody’s acredita que a aquisição do campo de Peregrino pode elevar a produção e o Ebitda da companhia

Os transbordamentos de água em instalações da mineradora ocorreram em Ouro Preto e Congonhas, no último domingo (25), em meio a um período de chuvas intensas na região central de Minas Gerais

O Seu Dinheiro consultou especialistas no setor financeiro para entender se há, de fato, um risco real para os bancos digitais no Brasil. Por que a resposta unânime é “não”?

No dia anterior, a mineradora já havia confirmado um rompimento de um dique em Ouro Preto; a empresa afirmou que não houve feridos e que as comunidades próximas não foram afetadas

Kandir integrou diversos órgãos da administração da companhia aérea ao longo dos últimos anos; além disso, já foi ministro do governo FHC e comandou o Ipea

Depois do desconto do novo IR na fonte, os acionistas que tiverem direito ao provento receberão R$ 0,01423 por ação ordinária e R$ 0,01565 por ação preferencial

Valor do capital social da Azul continuará em R$ 16,77 bilhões. O total de ações ordinárias, porém, será reduzido para 9,253 trilhões

A divisão de siderurgia é só uma das que podem sair das mãos da CSN neste ano. Neste mês, a companhia anunciou ao mercado o início de um plano para venda de parte de seus ativos, com o objetivo de reduzir dívidas e fortalecer a saúde financeira da empresa.

Com a mudança, o preço médio do combustível vendido pela estatal passará a ser de R$ 2,57 por litro, o que representa uma queda de R$ 0,14 por litro

A Emirates Global Aluminium, a Aluminum Corporation of China (Chinalco) e um terceiro proponente estariam competindo pela compra da CBA, informou a Reuters

Com mais dois prédios, o bairro de Pinheiros passará a concentrar quatro escritórios do Nubank no Brasil, com 5.700 estações de trabalho, cinco vezes mais que hoje

O objetivo inicial é restaurar as entregas anuais aos níveis anteriores à pandemia nos próximos dois anos. Mas os planos não param por aí

No dia 23, a Gafisa comunicou que o fundo wotan Realty passou a deter 14,72% do capital social da Gafisa. A Wotan é ligada ao empresário Nelson Tanure

Nova controladora levará à CVM o pedido de OPA e prevê mudanças na estrutura administrativa da Emae

Queda do consumo e pressão sobre margens levantam dúvidas sobre o ritmo de expansão da cervejaria no país

Com recomendação de compra, o Bank of America destaca o valuation descontado da mineradora e a meta de aumentar sua produção nos próximos anos

Para analistas, com menos impulso do macro, desempenho passa a depender cada vez mais da gestão de cada banco; veja as novas perspectivas

Os analistas veem três fatores que sustentam a visão positiva para a dona da Havaianas; confira