O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

BR Partners muda mix de produtos e debêntures sustentam área de mercado de capitais no 1T22

Quase um ano depois de ter feito sua estreia na bolsa, o BR Partners (BRBI11) ainda colhe os frutos dos R$ 400 milhões captados na oferta pública inicial (IPO).

Se não fosse o capital levantado, o banco de investimentos, que tem como prioridade operações de fusões e aquisições, teria sentido com mais força os impactos da conjuntura macroeconômica retratada por Selic e inflação altas.

Isso porque o BR Partners trabalha com a postura de aportar parte do seu próprio dinheiro nas operações dos clientes - o tal skin in the game. Assim, os recursos do IPO deram fôlego para que o banco passasse a entrar em debêntures (títulos de dívidas corporativas) junto com os investidores.

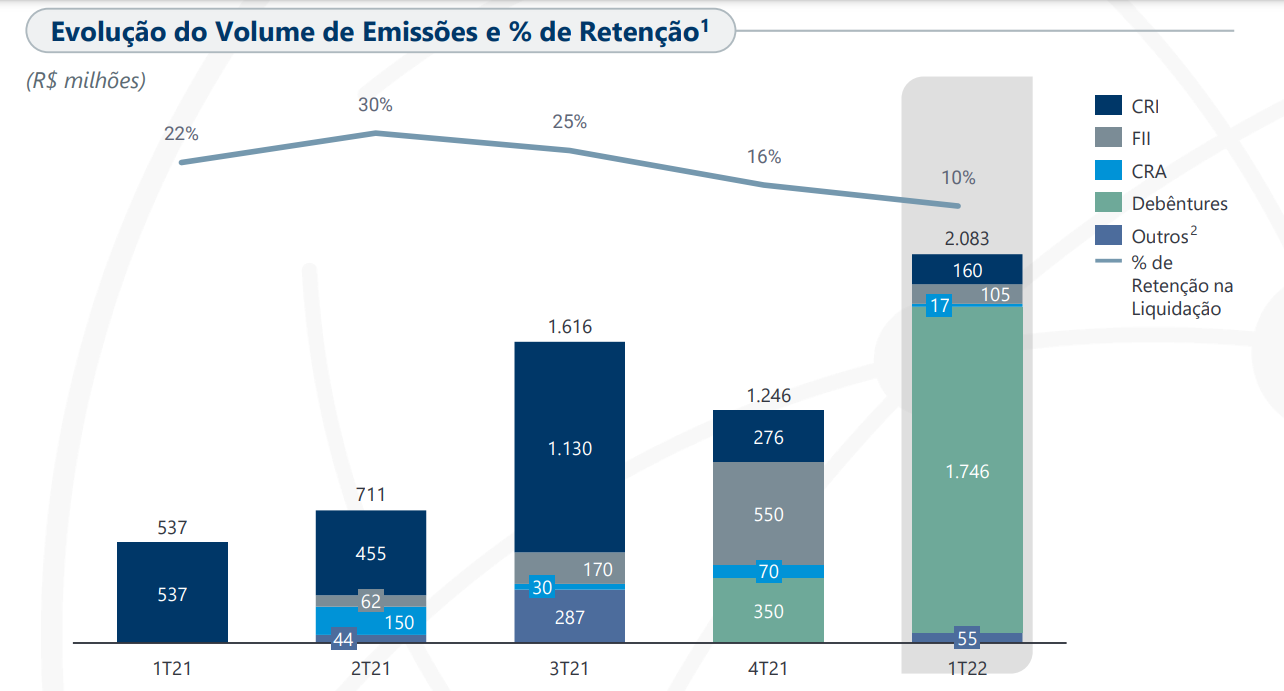

Dessa forma, a atividade de mercado de capitais do banco viu uma mudança significativa no mix de emissões no primeiro trimestre de 2022. Se no mesmo período do ano passado o BR Partners apenas Certificados de Recebíveis Imobiliários (CRIs) apareciam na lista, hoje a maior parte do volume de emissões está com as debêntures.

Elas foram responsáveis por 83% do volume total de emissões assessoradas pelo BR Partners no primeiro trimestre na unidade de mercado de capitais. Aliás, o volume total de emissões mais que triplicou em relação ao mesmo período de 2021, chegando a R$ 2,061 bilhões.

Dessas, destaque para a Highline, provedora de infraestrutura para as operadoras de telefonia celular que emitiu R$ 1,65 bilhão em debêntures em março.

Leia Também

"Se não tivéssemos os recursos do IPO, não teríamos entrado nesse negócio", disse em entrevista ao Seu Dinheiro o diretor de relações com investidores do BR Partners, Vinícius Carmona. "Isso mostra como o capital do IPO tem sido importante para desenvolver essa área. Se não fosse isso, não teríamos debêntures nesse trimestre”, justificou.

Isso se transformou em receita de R$ 23,3 milhões no segmento de mercado de capitais do banco no primeiro trimestre.

Principal área de negócio do BR Partners, a parte de Investment Banking, que engloba operações de fusões e aquisições, reestruturação, entre outros, mostrou recuperação de receita em relação ao quarto trimestre, com alta de 32,5%, para R$ 35,2 milhões.

Na comparação anual, no entanto, fica evidente a redução do volume de M&As em relação a 2021: houve queda de 18,5%.

"A gente sente um esfriamento da ordem de 15% a 20% em relação ao nível de atividade do ano passado. Mas embora M&A seja nosso carro-chefe, temos conseguido diversificar os serviços que prestamos", apontou Carmona.

Mesmo em meio ao cenário complicado, o BR Partners obteve alta de 29,3% no lucro líquido de um ano para cá, somando R$ 40,1 milhões.

No total, a receita líquida do banco somou R$ 98,5 milhões no primeiro trimestre, alta de 30,1% na comparação com o primeiro trimestre de 2021.

O índice de eficiência se manteve acima de 30%, mas o índice de retorno sobre o patrimônio (ROAE, na sigla em inglês) caiu de 40,1% para 21% devido à entrada de capital do IPO e consequente diluição.

Conforme o banco vai se alavancando, pode ser necessário mais capital no futuro. Uma oferta subsequente (follow-on) agora está descartada em razão do ambiente pouco receptivo no mercado de capitais, mas a ideia está de pé para o ano que vem.

Até lá, o BR Partners vai se aproveitando da folga no índice de Basileia, de 28,8%, para coinvestir junto com os clientes.

Após publicar o balanço após o fechamento do mercado ontem, as ações do BR Partners oscilaram no pregão desta sexta-feira (6). Ao final dos negócios, o papel era cotado a R$ 15,50, em queda de 0,26%.

Vale lembrar que a ação conta com recomendação de compra de todos os analistas que a cobrem: BTG Pactual, Itaú BBA, XP, Suno e Empiricus.

Na captação por meio de dívidas, há setores específicos em que o BR Partners enxerga oportunidades para se posicionar. É o caso de energia, agro e infraestrutura.

De acordo com Carmona, no setor de energia tem aparecido muitos projetos de geração distribuída, estimulados pela sanção do Marco Legal em janeiro.

No agronegócio, o executivo vê com bons olhos tanto o lado logístico quanto a infraestrutura, além das máquinas agrícolas.

Já na infraestrutura, Carmona lembra que as concessões feitas pelo governo deixaram diversas empresas com um cronograma de projetos que precisam ser seguidos. E eles estão sendo viabilizados por meio de debêntures.

Conforme dito anteriormente, a disparada da Selic como forma para conter a inflação cada vez mais disseminada afugentou as empresas da bolsa e encareceu a tomada de crédito.

Para Carmona, se os níveis atuais do juros, ou até mais altos, conforme prevê o mercado, durarem por muito tempo, haverá um dano grande no mercado como um todo.

“É importante haver um arrefecimento dos juros. Se a Selic chegar a 9,5% ou 10% no ano que vem, já é uma sinalização positiva para o setor corporativo retomar as atividades de investimento”, afirmou o executivo.

O último relatório Focus, do Banco Central, estima uma Selic de 9,25% ao final de 2023, aliada a uma inflação de 4,10%. Mas Carmona não tem muita confiança de que isso vá acontecer.

“Temos choque de oferta, incertezas no cenário geopolítico global, depreciação cambial e incertezas políticas locais. Não me parece óbvio ter um movimento para a Selic cair tanto no ano que vem”, ressaltou.

No âmbito das incertezas políticas locais, estão, é claro, as eleições no fim do ano. A possibilidade de uma terceira via que fuja dos atuais líderes das pesquisas, Lula e Bolsonaro, é remota e, de maneira geral, o mercado já precificou isso, segundo Carmona.

“Do ponto de vista de negócios, nenhum dos dois candidatos é uma boa solução”, afirmou.

A vantagem, para ele, é que o Brasil tem um mundo corporativo forte, com veia empreendedora.

“Existe muita oportunidade no mundo corporativo e isso é independente do governo que vier. O mundo privado não vai parar”.

Banco revisa estimativas após resultados do 4º trimestre e mantém recomendação de compra para a fabricante brasileira de aeronaves

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência