Microcaps: empresas menores e com baixo valor de mercado podem ser uma via para lucros exponenciais na bolsa

Investimento permite embarcar em companhias com potencial para se tornarem gigantes da Bolsa, a exemplo de Magazine Luiza, que chegou a valer menos de R$ 300 milhões em 2015, quando poucos fundos olhavam para suas ações

Luís é um dos mais competentes gestores de investimentos do mercado brasileiro. Mas ele tem muito mais do que uma mente brilhante.

Com as receitas de administração milionárias que o seu fundo recebe, Luís consegue custear uma equipe de quase uma centena de profissionais espalhados pelo mundo inteiro que são muito bem pagos para acompanhar o mercado 24 horas por dia, 7 dias por semana.

Paulo é um dentista dedicado, que trabalha 8 horas diárias, aproveita alguns bons momentos com a família quando chega em casa, e tenta guardar pelo menos duas horas por dia para estudar algumas ações.

Me responda com toda a sinceridade, qual dos dois você acha que tem mais chances de superar a concorrência no mercado financeiro?

É realmente difícil imaginar que fazendo bico de analista, Paulo produzirá retornos melhores do que dos profissionais que vivem o mercado financeiro o dia todo.

Tenha vantagem sobre a concorrência

Que fique bem claro: eu não quero desencorajar ninguém!

Leia Também

Pelo contrário, trabalho todos os dias da minha vida tentando ajudar a melhorar a vida financeira das pessoas – uma oportunidade que o meu pai não teve, por exemplo, e você não tem ideia da falta que isso fez.

O problema é que para vencer no mercado, você precisa saber quais são as suas limitações e as suas vantagens.

Para investir nas mesmas empresas que estão à disposição dos grandes gestores, é preciso ter algum tipo de vantagem informacional.

Enquanto você está tentando encontrar no Google o preço de fechamento de ontem do minério de ferro para saber se vale a pena comprar VALE3, o nosso amigo Luís tem um informante em algum porto na China que já sabe por quanto estão sendo negociados os contratos de minério de ferro para entrega na semana seguinte.

Difícil competir assim, não é?

Não é à toa que Peter Lynch, um dos grandes investidores de todos os tempos, diz que a pessoa física que quer se dar bem no mercado sem ajuda de profissionais, deve optar por setores ou companhias cujo negócio ele conheça muito bem e que, de preferência, consiga obter informações mais rápido do que o restante do mercado.

Por exemplo, é revendedor da Natura, tem uma loja da Arezzo, presta serviços para um shopping da brMalls, e por aí vai.

Mas existe uma forma mais fácil de bater os grandes fundos sem precisar pagar salário para um espião na China.

Microcaps

Sabe o que os grandes gestores não podem fazer? Investir em empresas pequenas, com baixo valor de mercado. Não porque eles não gostam, mas porque esse é um investimento que não faz muito sentido para eles.

Essas empresas são tão pequenas que esses gestores só conseguem investir uma quantia praticamente irrelevante do fundo nessas ações. Não vale o esforço: o gestor coloca um analista para se debruçar sobre o case, mas na hora de investir ele vai conseguir alocar menos de 1% do fundo naquele ativo.

O papel pode até dobrar em um semestre e a análise ter sido perfeita, mas isso vai fazer pouca diferença para o desempenho geral do fundo, que poderia ter dedicado tempo e dinheiro em outra companhia que pudesse fazer mais diferença.

Azar o deles

Ruim para os fundos, ótimo para você — porque é justamente pelo fato de serem descartadas por boa parte do mercado que essas pequenas notáveis têm tanto potencial.

Papéis que estão fora do radar não têm muitos compradores. E por não terem muitos compradores, normalmente negociam com múltiplos bem baratos, mesmo muitas vezes sendo negócios bastante atraentes.

Aliás, Warren Buffett, Peter Lynch e Charlie Munger são alguns dos grandes investidores que começaram suas vidas no mercado financeiro comprando justamente essa classe de ativos: companhias pequenas, fora do radar e mal precificadas.

E mais do que bater o mercado, você ainda pode ter a chance de embarcar num daqueles casos de companhias que acabaram encontrando o caminho das pedras e saíram da condição de microcap para se tornarem gigantes da Bolsa.

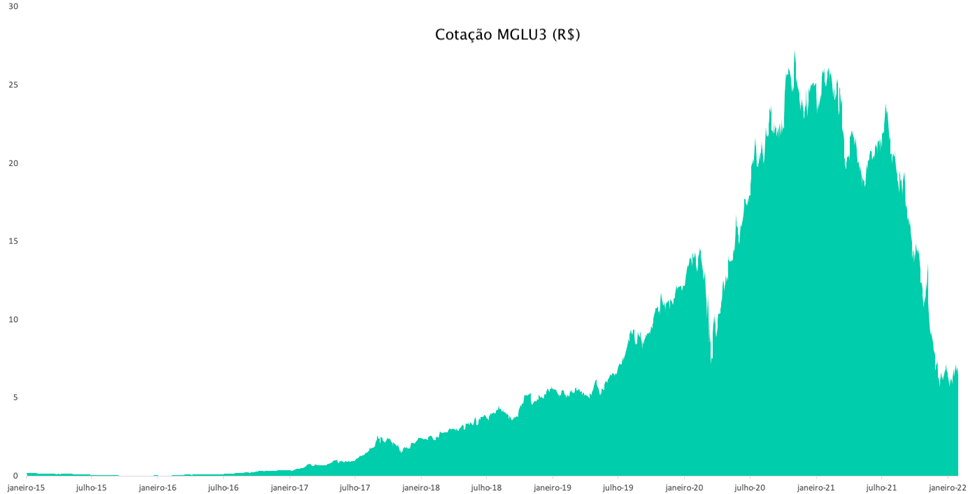

Apenas como exemplo, o Magazine Luiza (MGLU3) chegou a valer menos de R$ 300 milhões na Bolsa em 2015, quando pouquíssimos fundos olhavam para as ações. Há alguns anos, quando começou a entrar no radar dos fundos, ela chegou a valer R$ 160 bilhões, ou seja, quinhentas vezes mais.

E mesmo depois da derrocada recente, a companhia ainda está avaliada em mais de R$ 40 bilhões.

Em busca das melhores

Uma microcap que eu gosto bastante é a Lojas Quero-Quero (LJQQ3). Ela tem um negócio resiliente, que já passou por diversas crises econômicas e vem se expandido cada vez mais para, quem sabe, se tornar uma gigante lá na frente.

Mas essa é apenas uma das ótimas pequenas empresas presentes no Microcap Alert, série da Empiricus focada nesta categoria de ativos.

Se você quiser conferir a lista completa com as ações que têm mais chances de sair do anonimato e se tornarem as próximas estrelas da Bolsa, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Investir em estatal vale a pena? Uma reflexão sobre como o Banco do Brasil (BBAS3) subverteu as máximas dos manuais de investimentos

Banco do Brasil (BBAS3) negocia com múltiplos baixos demais para a qualidade dos resultados que tem apresentado e ainda guarda um bom potencial de valorização

Com a Selic em 13,75%, ainda vale a pena investir em ações?

Com essa renda enorme de mais de 1% ao mês, sem riscos e sem sustos, será que ainda vale ter ações na carteira?

A armadilha dos dividendos: cuidado para não cometer o maior erro dos investidores que buscam ‘vacas leiteiras’ na bolsa

Quem não gosta de ver um dinheirinho pingando na conta? O problema é que muitas vezes os dividendos prometidos são insustentáveis; entenda

Bolsonaro venceu? Petrobras enfim reduz o preço da gasolina, mas até que ponto vai a influência do presidente?

Se a Petrobras tivesse baixado os preços por mera pressão do governo, as ações teriam desabado; entenda o que está por trás da redução

A Vivo (VIVT3) e sua estabilidade à prova de crise nos mostram: negócios chatos não são maus negócios

A Vivo (VIVT3) manteve suas receitas praticamente estáveis nos últimos anos. Ainda assim, esse ‘negócio chato’ gera muito valor ao acionista

Presidente novo, política nova? Por que as ações da Petrobras (PETR3; PETR4) continuam atraentes mesmo com tantas trocas de comando

O que realmente preocupa na Petrobras é o risco de o novo CEO ceder e obrigá-la a vender combustíveis por preços bem abaixo da paridade internacional

É oficial: estamos em bear market — saiba como ajustar a carteira em momentos difíceis

No chamado mercado de baixa não é hora para desespero, vender tudo e comprar Tesouro Selic; existem formas de tentar incrementar os retornos

Quando crescer via aquisições pode ser uma boa para empresas na bolsa — e quando pode ser um desastre

Assim como o investimento em ações, normalmente o que define se as fusões e aquisições serão bem-sucedidas é o preço do negócio

Ações? Dividendos? Afinal, ainda vale a pena investir na bolsa com a Selic em 13,25%?

Com a Selic no maior patamar desde 2017, faz sentido correr os riscos da bolsa atrás de uma ação pagadora de dividendos? A resposta é sim

Lucro e dividendos: O que comprar na bolsa quando as ações param de subir e o humor começa a piorar

Agora é uma boa hora para vender ações que carecem de lucros e colocar na carteira mais ações pagadoras de dividendos

Livre das investigações, a Hypera está pronta para voar; entenda por que HYPE3 ainda vale a pena

Acordo de leniência após investigação sobre suspeita de pagamento de propina livra a Hypera (HYPE3) do risco de uma multa bilionária

Mesmo com toda a confusão causada pelo governo, ainda vale a pena investir na Petrobras (PETR4); entenda por quê

Petrobras negocia atualmente por 3 vezes lucros e paga mais de 20% de dividendos; é preciso muito mais do que uma troca injustificada de CEO para PETR4 desabar

Vale a pena comprar Petrobras (PETR4) por causa da possível privatização? A resposta é não — e eu te conto por quê

Se você está pensando em comprar PETR4 apenas por causa da possibilidade de privatização no curto prazo, um alerta: você vai acabar se decepcionando

A vitória dos ‘loucos’: entenda como o fim do dinheiro barato recoloca as ações de valor na mira dos investidores

Quando a situação aperta, seja por conta de juros, recessão, guerra ou qualquer outro tipo de estresse, são os lucros e dividendos que sustentam o preço das ações

Um McPicanha na bolsa: entenda os cuidados que você precisa tomar ao investir em ações pagadoras de dividendos

Assim como o McPicanha sem picanha, é preciso ter cuidado para não comprar gato por lebre na hora de ir atrás de dividendos na bolsa

Maior fatia do bolo: programa de recompra da Vale (VALE3) vai além do aumento nos dividendos

O programa de recompra abrange cerca 10% do capital da companhia — isso significa que os lucros passarão a ser divididos por um número 10% menor de ações

Entenda o estranho caso do setor em declínio que representa uma boa oportunidade de investimento

Assim como aconteceu com o tabaco, mesmo com todas as restrições, o vício da sociedade em petróleo sinaliza que o setor de óleo e gás deve manter a rentabilidade ainda por muitos anos

Por que a Petrobras (PETR4) está do lado certo do muro para aproveitar a alta das commodities

Ajuda do petróleo em alta, combinada com a melhora de eficiência, significa mais lucro e maior geração de caixa para a Petrobras

Meu fundo de previdência está com retorno negativo. Devo resgatar o dinheiro?

Se você quiser aumentar as chances de uma aposentadoria tranquila, é preciso aguentar as crises de curto prazo e ater-se a seu plano de previdência

Não espere uma mudança de cenário para mexer suas peças: o mercado sempre se antecipa ao noticiário

Por mais que o ciclo de alta de juros não tenha acabado, o mercado já se mexeu para surfar a estabilização na Selic. Saiba como se posicionar

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP