O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em um contexto de inflação acelerada e elevação de juros, os investidores voltam a se posicionar em renda fixa, mas não só

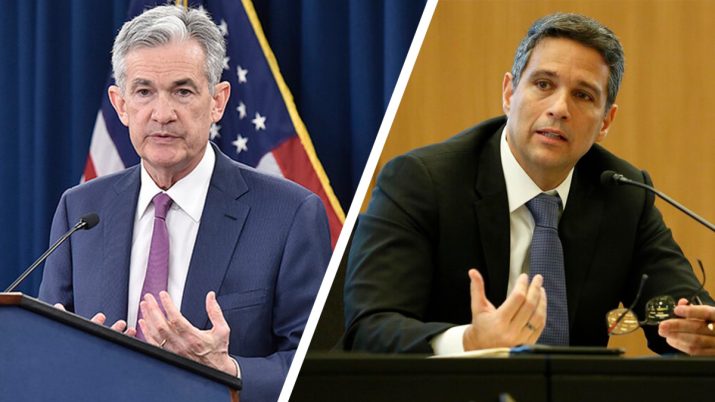

Chegamos a um dos dias mais esperados do ano até agora: a Super-Quarta. Trata-se de um nome um pouco bobo, admito, para descrever o momento em que acumulamos duas reuniões de política monetária muito importantes para nós, investidores, a do Brasil, pelo Copom, e dos EUA, pelo Fed.

Não temos, porém, os únicos bancos centrais com encontro marcado para esta semana. Na verdade, oito membros do Grupo dos 20 devem se reunir, apesar de ser o Fed que provavelmente roubará os holofotes no nível internacional.

Além do Brasil e dos EUA, chamam a atenção também os movimentos do Japão, do Reino Unido, da China e da Rússia. Os chineses, aliás, têm abertura até mesmo para reduzir suas taxas, em meio a um novo surto de covid-19 e depois que o crescimento piorou.

No fim do dia, as autoridades de todo o mundo desejam oferecer uma nova avaliação sobre as mudanças de perspectiva monetária depois da invasão da Ucrânia pela Rússia, que provocou choques inflacionários no mundo inteiro.

Sobre o primeiro, espera-se que o Federal Reserve (Fed, o banco central norte-americano) aumente as taxas de juros nesta semana pela primeira vez desde 2018.

Com uma alta de 25 pontos-base praticamente garantida para a quarta-feira, os investidores deverão prestar atenção no comunicado de Jerome Powell, na sequência da divulgação da decisão.

Leia Também

Não só a mensagem do presidente do Fed será vital, mas a divulgação do chamado “gráfico de pontos” de projeções provavelmente atrairá os olhares atentos dos mercados. Por enquanto, a aposta nos mercados é que teremos pelo menos mais cinco aumentos em 2022.

Por um lado, o banco central americano busca combater a inflação mais elevada em quatro décadas, como podemos ver no gráfico abaixo, com o risco de permanecer elevada por ainda mais tempo devido à guerra na Ucrânia.

Por outro, como a visibilidade da inflação se tornou menos clara por conta da guerra, entende-se que os efeitos sobre os preços poderão afetar a confiança na economia, a disponibilidade de renda e, consequentemente, a demanda dos agentes.

Neste caso, os bancos centrais, ainda que queiram subir os juros, o farão comedidamente.

Em outras palavras, se as expectativas de inflação de longo prazo aumentam, significa que pode haver um caminho mais longo para percorrermos até levarmos a política monetária a um contexto neutro, que não acelera e nem desacelera o crescimento, em contraposição à maior agressividade aguardada anteriormente.

Ao contrário do mundo desenvolvido, antecipamos um pouco do processo. Acontece que já vínhamos de uma alta considerável da inflação nos últimos dois anos. Veja abaixo como em 2020 e 2021 o IPCA acumulado chegava a dois dígitos, em 15%. Observe também que os principais itens são alimentos e transporte (combustíveis).

Em resposta, o nosso Banco Central já vinha subindo os juros desde o ano passado, o que nos coloca próximos do final do ciclo de aperto monetário. A guerra na Ucrânia, contudo, mudou um pouco a situação.

Entretanto, ainda que tenhamos duas vertentes positivas, vale destacar que há uma predominância de tom inflacionário para nós, assim como no mundo.

Já estávamos flertando anteriormente com um cenário de estagflação, então o Copom não deverá se conter por conta da redução da expectativa da atividade econômica.

Neste contexto, o mercado espera predominantemente uma alta de 100 pontos-base da taxa de juros, para 11,75% ao ano, mas não é descartada uma variação de 125 pontos, com o Copom levando a Selic a 12%.

No comunicado do Copom, poderemos contemplar mais detalhes sobre a Selic terminal, ou a que encerrará o ciclo de aperto. Projeções de 12,5% até 13% não são mais descartadas até a metade deste ano, de modo a ancorar as expectativas de inflação.

Em um contexto de inflação acelerada e de juros mais altos, os investidores voltaram a se posicionar em renda fixa. Os títulos indexados ao IPCA e ligados à Selic são os favoritos neste primeiro momento. Ações também são vencedoras clássicas de movimentos inflacionários, em especial as ligadas ao setor de commodities.

Imóveis voltam a ser desejados como nunca e, internacionalmente, os metais preciosos, como ouro e prata, ganham bastante espaço — o ouro costuma ter um bom desempenho em momentos inflacionários em que os juros reais estão cadentes (inflação alta, mas Fed contido, por exemplo).

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

A Super-Quarta, como de costume, guarda muitas novidades para os mercados. Os direcionamentos dos BCs serão fundamentais para sabermos para onde os ativos deverão caminhar pelo resto de 2022.

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão