As small caps estão sendo dizimadas na bolsa. É hora de comprar, ou os riscos são grandes demais?

As small caps, ações de empresas de pequeno porte, caem forte neste começo de 2022. Mas, apesar do cenário duro adiante, há boas alternativas

O ano começou negativo para a bolsa brasileira como um todo, mas uma classe de ações teve um desempenho particularmente ruim no início de 2022: as small caps — ações de empresas de pequeno porte e que costumam ter uma exposição maior ao cenário doméstico. E, embora os últimos dias tenham mostrado uma recuperação do mercado acionário local, esse grupo de papéis segue no vermelho.

É uma constatação bastante simples: enquanto o Ibovespa já sobe 2% desde o começo do ano, o índice de small caps da B3 amarga uma queda de quase 7% no mesmo período. Um comportamento que não chega a surpreender, já que as perspectivas para a economia local neste ano não são exatamente animadoras.

O boletim Focus do Banco Central, por exemplo, mostra que os economistas trabalham com um crescimento do PIB inferior a 0,5% em 2022; além disso, as estimativas para o IPCA seguem acima de 5% — o que representaria um novo estouro do teto da meta de inflação —, e as previsões para a Selic estão cada vez mais próximas a 12% ao ano.

Ou seja: é razoável imaginar que a atividade doméstica vai patinar neste ano, e que as empresas que são mais dependentes da economia local vão encontrar um ambiente desafiador, para dizer o mínimo. Para completar esse cenário desfavorável, vale lembrar que, no segundo semestre, teremos eleições presidenciais — um evento que sempre aumenta a volatilidade nos mercados.

Dito isso, as fortes quedas vistas entre as small caps também são apontadas por muitos como uma oportunidade a ser capturada. As cotações cada vez menores, com descontos elevados em relação às médias históricas, aumentam a percepção de que muitas dessas ações estão prontas para entregarem retornos interessantes.

Sendo assim, é hora de investir nas small caps, por mais que essa decisão possa parecer contra intuitiva? Para responder essa pergunta, o Seu Dinheiro entrou em contato com especialistas nessa classe de ações; e, em linhas gerais, a resposta é sim — mas esse viés positivo não se estende a qualquer papel de empresa de pequeno porte.

Leia Também

Afinal, o fio condutor das small caps é o valor de mercado das companhias, e não o setor de atuação ou a estratégia operacional. Estamos falando, portanto, de um grupo bastante heterogêneo — de varejistas a construtoras; de altamente alavancadas a possuidoras de caixa líquido; de compradoras de outras empresas a 100% dependentes do crescimento orgânico.

É preciso entender com exatidão o perfil das empresas, suas perspectivas de negócio e seus pontos fortes e fracos; investir em small caps é uma tarefa árdua, mas que, quando bem feita, pode trazer retornos bastante sólidos no médio e longo prazo.

Compreendendo o momento

Antes de mais nada, convém analisar a dinâmica da bolsa como um todo: afinal, por que as small caps ficaram tão para trás neste começo de 2022?

Para responder essa pergunta, vamos antes analisar melhor o comportamento do Ibovespa. Veja abaixo as cinco ações de melhor desempenho do índice desde o começo do ano:

- Petrobras ON (PETR3): +12,57%

- Itaú Unibanco PN (ITUB4): +12,23%

- PetroRio ON (PRIO3): +10,79%

- Petrobras PN (PETR4): +10,54%

- Bradespar PN (BRAP4): +10,12%

O top 10 ainda conta com companhias como a 3R Petroleum (RRRP3), a Vale (VALE3), a Usiminas (USIM5) e o Bradesco (BBDC4). Repare que há algumas características que são mais ou menos comuns a todas as empresas do grupo: em geral, são empresas de médio ou grande porte, exportadoras de commodities ou ligadas a um setor da economia doméstica com perspectivas mais sólidas, no caso dos bancos.

Um segundo ponto importante é o peso que essas ações possuem na composição do Ibovespa: somados, os papéis de Vale, Petrobras, Itaú e Bradesco respondem por 38% do índice. Justamente os ativos que têm maior participação na carteira são os que estão indo bem neste ano — o melhor cenário para qualquer portfólio de investimentos.

E o índice de small caps, que amarga perdas tão relevantes no ano? Nele, o setor de construção e incorporação tem peso de cerca de 16%; em sequência, aparecem os segmentos de consumo (13%) e comércio (10%). São três áreas da economia diretamente impactadas pelo ambiente de juros altos e menor renda, o que afeta diretamente o desempenho das ações.

Portanto, a disparidade na composição ajuda a explicar a dinâmica do Ibovespa e do SMLL neste início de 2022, mas não só isso. Há também um componente de liquidez, com destaque para o papel dos investidores institucionais — como os fundos de pensão — em meio à alta na Selic.

"Vemos alguns fundos de ações recebendo saques, uma saída de recursos com direção à renda fixa", diz Ricardo Peretti, estrategista de ações da Santander Corretora. "Necessariamente, o gestor tende a tomar cuidado com posições de baixa liquidez, concentrando-se em mid/large caps".

Assim, há um pano de fundo macroeconômico bastante desfavorável às small caps como um todo, mas também há uma cautela mais elevada por parte de players importantes do mercado de ações em relação a esse tipo de ativo, dada a atratividade crescente da renda fixa.

Isso, no entanto, não quer dizer que todas as small caps da bolsa apresentem perspectivas negativas.

Small caps: estratégias de investimento

"A composição do índice [de small caps], baseada em varejo, consumo e juros, jogou contra ela mesma", destaca Werner Roger, gestor e sócio da Trígono Capital, asset de investimentos que possui fundos focados em empresas de menor porte. "Os setores de construção e varejo têm peso zero nas carteiras".

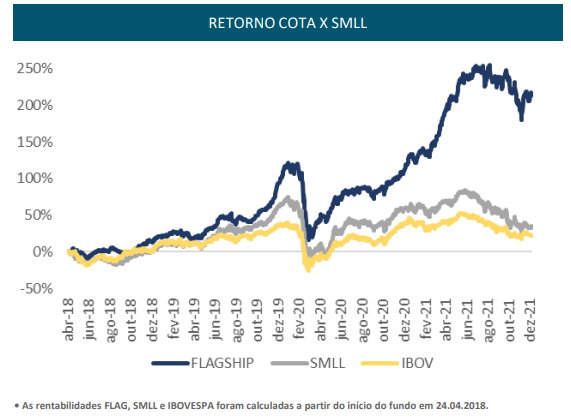

O Trígono Flagship, principal fundo da casa, acumulou ganhos de 43,6% em 2021, enquanto o índice de small caps recuou 16,2%; desde a abertura, em abril de 2018, o retorno já é de quase 200%. O Flagship 60, também focado em ações de empresas pequenas, tem desempenho semelhante nos mesmos horizontes de tempo.

A diferença de retorno entre os fundos da Trígono e o SMLL deixa claro que as carteiras da asset são bastante diferentes da composição do índice. No caso da gestora, os setores de commodities, indústria pesada e agro respondem por mais de 70% da alocação, enquanto o portfólio da B3 tem 'apenas' 20% de exposição a esses segmentos.

A estratégia de ir contra a maré do SMLL, no entanto, não garante retornos positivos por si só. Além da dinâmica dos setores da economia, é preciso entender também o modelo operacional das empresas. Somente assim é possível determinar o valor justo de uma ação — e, a partir daí, entender se o preço atual dos ativos é atrativo ou não.

No fundo Flagship, os sete primeiros nomes são hoje 60% da carteira. Foram entrando novas empresas, fomos agregando, mas não vendi nenhuma posição inicial. Mostra a longevidade das decisões

Werner Roger, gestor e sócio da Trígono Capital

O horizonte mais longo dos investimentos também é um ponto ressaltado por Cristiane Fensterseifer, analista da Empiricus e especialista em small caps. É uma questão de lógica do investimento: empresas de pequeno porte, em geral, estão em fase de crescimento e amadurecimento dos negócios; são raros os casos de companhias que conseguem dobrar de tamanho no curto prazo.

"É preciso tempo para executar aquisições, implantar melhorias e ganhos de eficiência, investir", destaca Fensterseifer. "O longo prazo é importante para capturar o crescimento".

Separando o joio do trigo

Dito isso, o que os especialistas recomendam? Quais small caps são atrativas e oferecem boas perspectivas de retorno, considerando os níveis de preço do momento?

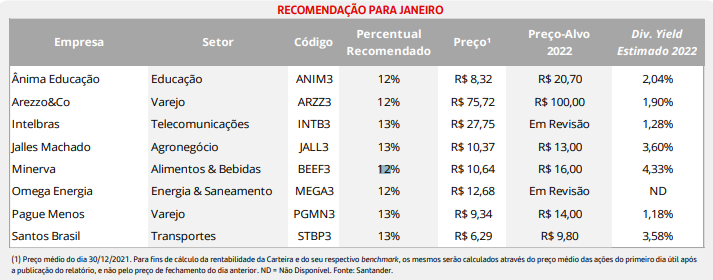

Para Peretti, da Santander Corretora, destaca duas histórias: Minerva ON (BEEF3) e Arezzo (ARZZ3). São duas companhias com perfis quase diametralmente opostos — a primeira é uma exportadora de proteína animal e receita dolarizada; a segunda é uma varejista do setor de moda, que, a priori, não tem lá um cenário muito animador adiante.

No caso da Minerva, o racional é bastante simples: estamos falando de uma rara small cap com maior exposição ao mercado internacional e que, portanto, se beneficia com a alta do dólar. Melhorias recentes no campo da governança corporativa e na dinâmica do endividamento também justificam o otimismo da casa.

"45% da receita dela vem de exportações para a Ásia", diz Peretti, ressaltando a recente reabertura do mercado chinês à carne brasileira. Cotadas atualmente a R$ 10,27 e com EV/Ebitda em cerca de 5 vezes, as ações BEEF3 estão com um desconto de 30% em relação ao histórico de 5 anos desse múltiplo, diz o estrategista.

Quanto à Arezzo, ele afirma que a empresa está numa dinâmica própria de crescimento, com uma série de aquisições que transformaram o seu perfil. A partir da compra da Reserva, a companhia deixou de ser uma calçadista pura e começou a atuar como uma varejista multimarcas de vestuário. "De forma geral, o mercado já se convenceu que a Arezzo tem uma gestão de excelência no setor".

Veja abaixo a carteira de small caps da Santander Corretora em janeiro de 2022:

Roger, da Trígono, reuniu as 10 maiores posições da asset em seus fundos de small caps — ao todo, a gestora investe em 34 empresas de pequeno porte, embora o top 10 responda por 87% da alocação. A posição mais conhecida é Ferbasa PN (FESA4), produtora de ferroligas que, apenas no ano passado avançou 161%.

O bom desempenho da companhia, no entanto, não se restringe a 2021: ao analisarmos um horizonte de 25 anos, os papéis tiveram uma valorização de quase 79.000%; em média, as ações da Ferbasa deram um retorno de 30,5% ao ano nessa janela de tempo, versus pouco mais de 11% do Ibovespa.

Outra posição importante da Trígono é a Unipar PNB (UNIP6), empresa do setor químico que, assim como a Ferbasa, também apresenta um retorno superior a 30% ao ano na janela de 25 anos. Veja abaixo outros cases de investimento da asset:

- Positivo ON (POSI3), empresa do setor de tecnologia que começa a atuar em automação e tem exposição ao dólar;

- Tronox Pigmentos PNA (CRPG5), do setor químico;

- Metal Leve ON (LEVE3), atuante na indústria e comércio de peças e componentes para motores;

- São Martinho ON (SMTO3), companhia sucroalcooleira;

- Simpar ON (SIMH3), holding do grupo JSL que atua no mercado doméstico de logística;

- Kepler Weber ON (KEPL3), prestadora de serviços à agroindústria e importante player do mercado de silos;

- Schulz PN (SHUL4), fabricante de componentes para a indústria automotiva e pesada; e

- Tupy ON (TUPY3), produtora da cadeia de ferro fundido para a indústria automobilística.

Dessas 10 ações, Ferbasa, Metal Leve, São Martinho, Kepler Weber e Tupy são as cinco maiores posições, representando 60% dos fundos da Trígono. "A Tupy foi a única negativa [em 2021], mas estamos bem confiantes. Tivemos muito ingresso de recursos e pudemos aumentar a posição em condições favoráveis de preço", diz Roger.

Por fim, Fensterseifer, da Empiricus, destaca que há empresas ligadas ao cenário doméstico cujas ações sofreram muito nos últimos meses, mas que, em termos operacionais, apresentam crescimento sólido e perspectivas de continuidade dessa expansão, independente das variáveis macroeconômicas.

Entre tais casos, ela destaca Sinqia ON (SQIA3). Um dos player de tecnologia presentes na bolsa brasileira, a empresa tem mostrado um crescimento da ordem de 70% no faturamento na base anual; no fim de dezembro, ela anunciou a compra da NewCon, por R$ 420 milhões — uma aquisição que aumenta sua receita em cerca de 20%.

Dito isso, as ações SQIA3 são negociadas hoje na casa de R$ 13,00, perto do patamar visto em março de 2020, período de maior incerteza nos mercados por causa da pandemia. E, vale lembrar: a empresa fez um follow-on em setembro do ano passado a R$ 23 por ação, levantando R$ 400 milhões.

"Deve ter mais alguma aquisição em breve, ela disse que eram duas aquisições [na ocasião do follow-on]", destaca Fensterseifer. "A ação está num nível máximo de estresse, sendo que o negócio continuou crescendo, e com ganho de margem.

Outra tese levantada pela analista da Empiricus é C&A ON (CEAB3). E, assim como no caso da Sinqia, estamos falando de uma companhia cujas ações estão sendo negociadas em níveis de preço muito baixos, apesar dos avanços operacionais dos últimos anos.

Entre outros pontos, a C&A investiu cerca de R$ 600 milhões em melhorias logísticas; além disso, a companhia reformulou sua parceria com o Bradesco para a concessão de crédito aos clientes, uma promessa feita à época do IPO. Em paralelo, o plano de abertura de lojas segue inalterado, com a meta de 30 novas unidades por ano.

Isso se traduz em mais margem, mais agilidade futura. A C&A buscou a eficiência que tinha deixado em relação às concorrentes, como a Renner

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADECristiane Fensterseifer, analista da Empiricus

Os papéis CEAB3, no entanto, são negociados a R$ 5,50, abaixo das mínimas vistas em março de 2020 — o IPO da companhia ocorreu a R$ 16,50. Para a analista, o patamar atual da C&A indica que o mercado está precificando o pior cenário possível para a empresa, em que ela nunca mais conseguirá retomar os níveis de venda pré-pandemia; os investimentos e movimentações estratégicas, no entanto, dão a entender que essa hipótese não é a mais plausível.

Small caps: como montar uma carteira?

Expostos todos os argumentos, fica claro que as small caps oferecem oportunidades interessantes de investimento — a chave é saber escolher quais ações comprar e estar sempre atento à evolução dos negócios e das variáveis macroeconômicas associadas a cada uma das companhias.

Mas, ao pensarmos numa carteira de ações, qual a porcentagem ideal de alocação nesse tipo de empresa? Para Peretti, da Santander Corretora, o ideal é ter de 20% a 30% nas empresas pequenas da bolsa — abaixo disso, as posições podem ficar irrelevantes; acima, pode-se ficar demasiadamente exposto aos riscos que essa classe de ativos apresenta.

É bom lembrar que as small caps costumam apresentar liquidez mais baixa e, sendo assim, estão sujeitas às questões de fluxo de investimentos, conforme detalhado no começo desse texto. Assim, convém não alocar uma quantidade excessiva de recursos, dados os riscos inerentes a esse tipo de ações.

Fensterseifer segue caminho parecido: as séries de small caps da Empiricus também recomendam que cerca de 1/3 da carteira de ações seja destinada às empresas de menor porte. Afinal, por mais que haja riscos, esses papéis também oferecem potenciais de alta bastante intensos no longo prazo, caso as teses de investimento se provem vencedoras.

Chuva de dividendos ainda não acabou: mais de R$ 50 bilhões ainda devem pingar na conta em 2025

Mesmo após uma enxurrada de proventos desde outubro, analistas veem espaço para novos anúncios e pagamentos relevantes na bolsa brasileira

Corrida contra o imposto: Guararapes (GUAR3) anuncia R$ 1,488 bilhão em dividendos e JCP com venda de Midway Mall

A companhia anunciou que os recursos para o pagamento vêm da venda de sua subsidiária Midway Shopping Center para a Capitânia Capital S.A por R$ 1,61 bilhão

Ação que triplicou na bolsa ainda tem mais para dar? Para o Itaú BBA, sim. Gatilho pode estar próximo

Alta de 200% no ano, sensibilidade aos juros e foco em rentabilidade colocam a Movida (MOVI3) no radar, como aposta agressiva para capturar o início do ciclo de cortes da Selic

Flávio Bolsonaro presidente? Saiba por que o mercado acendeu o sinal amarelo para essa possibilidade

Rodrigo Glatt, sócio-fundador da GTI, falou no podcast Touros e Ursos desta semana sobre os temores dos agentes financeiros com a fragmentação da oposição frente à reeleição do atual presidente Luiz Inácio Lula da Silva

‘Flávio Day’ e eleições são só ruído; o que determina o rumo do Ibovespa em 2026 é o cenário global, diz estrategista do Itaú

Tendência global de queda do dólar favorece emergentes, e Brasil ainda deve contar com o bônus da queda na taxa de juros

Susto com cenário eleitoral é prova cabal de que o Ibovespa está em “um claro bull market”, segundo o Santander

Segundo os analistas do banco, a recuperação de boa parte das perdas com a notícia sobre a possível candidatura do senador é sinal de que surpresas negativas não são o suficiente para afugentar investidores

Estas 17 ações superaram os juros no governo Lula 3 — a principal delas entregou um retorno 20 vezes maior que o CDI

Com a taxa básica de juros subindo a 15% no terceiro mandato do presidente Lula, o CDI voltou a assumir o papel de principal referência de retorno

Alta de 140% no ano é pouco: esta ação está barata demais para ser ignorada — segundo o BTG, há espaço para bem mais

O banco atualizou a tese de investimentos para a companhia, reiterando a recomendação de compra e elevando o preço-alvo para os papéis de R$ 14 para R$ 21,50

Queda brusca na B3: por que a Azul (AZUL4) despenca 22% hoje, mesmo com a aprovação do plano que reforça o caixa

As ações reagiram à aprovação judicial do plano de reorganização no Chapter 11, que essencialmente passa o controle da companhia para as mãos dos credores

Ibovespa acima dos 250 mil pontos em 2026: para o Safra é possível — e a eleição não é um grande problema

Na projeção mais otimista do banco, o Ibovespa pode superar os 250 mil pontos com aumento dos lucros das empresas, Selic caindo e cenário internacional ajudando. O cenário-base é de 198 mil pontos para o ano que vem

BTG escala time de ações da América Latina para fechar o ano: esquema 4-3-3 tem Brasil, Peru e México

O banco fez algumas alterações em sua estratégia para empresas da América Latina, abrindo espaço para Chile e Argentina, mas com ações ainda “no banco”

A torneira dos dividendos vai secar em 2026? Especialistas projetam tendências na bolsa diante de tributação

2025 caminha para ser ano recorde em matéria de proventos; em 2026 setores arroz com feijão ganham destaque

As ações que devem ser as melhores pagadoras de dividendos de 2026, com retornos de até 15%

Bancos, seguradoras e elétricas lideram e uma empresa de shoppings será a grande revelação do próximo ano

Bancos sobem na bolsa com o fim das sanções contra Alexandre de Moraes — Banco do Brasil (BBAS3) é o destaque

Quando a sanção foi anunciada, em agosto deste ano, os papéis dos bancos desabaram devido as incertezas em relação à aplicação da punição

TRXF11 volta a encher o carrinho de compras e avança nos setores de saúde, educação e varejo; confira como fica o portfólio do FII agora

Com as três novas operações, o TRXF11 soma sete transações só em dezembro. Na véspera, o FII já tinha anunciado a aquisição de três galpões

BofA seleciona as 7 magníficas do Brasil — e grupo de ações não tem Petrobras (PETR4) nem Vale (VALE3)

O banco norte-americano escolheu empresas brasileiras de forte crescimento, escala, lucratividade e retornos acima da Selic

Ibovespa em 2026: BofA estima 180 mil pontos, com a possibilidade de chegar a 210 mil se as eleições ajudarem

Banco norte-americano espera a volta dos investidores locais para a bolsa brasileira, diante da flexibilização dos juros

JHSF (JHSF3) faz venda histórica, Iguatemi (IGTI3) vende shoppings ao XPML11, TRXF11 compra galpões; o que movimenta os FIIs hoje

Nesta quinta-feira (11), cinco fundos imobiliários diferentes agitam o mercado com operações de peso; confira os detalhes de cada uma delas

Concurso do IBGE 2025 tem 9,5 mil vagas com salários de até R$ 3.379; veja cargos e como se inscrever

Prazo de inscrição termina nesta quinta (11). Processo seletivo do IBGE terá cargos de agente e supervisor, com salários, benefícios e prova presencial

Heineken dá calote em fundo imobiliário, inadimplência pesa na receita, e cotas apanham na bolsa; confira os impactos para o cotista

A gestora do FII afirmou que já realizou diversas tratativas com a locatária para negociar os valores em aberto