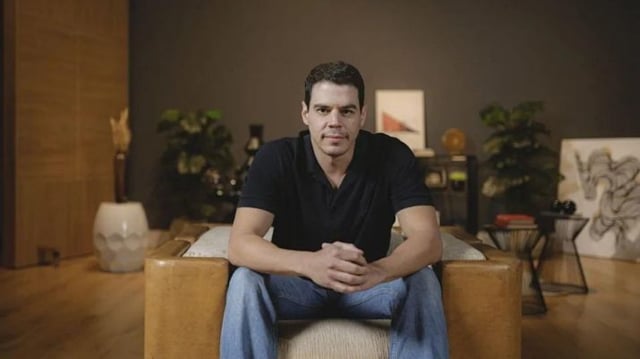

Com cenário macroeconômico instável, não dá pra ser Warren Buffet no Brasil, diz Paolo Di Sora, fundador da RPS Capital

Para o megainvestidor e CEO da Berkshire Hathaway, que compra ações de empresas na maior economia do mundo, é fácil se concentrar na análise microeconômica. Já o investidor brasileiro, por sua vez, está sempre sujeito a instabilidades e crises domésticas

A filosofia de investimentos que tornou Warren Buffett um dos homens mais ricos do planeta não é complexa: comprar e segurar por muitos anos ações de boas empresas. Mas o megainvestidor e CEO da Berkshire Hathaway tem uma vantagem que não se aplica a nós, brasileiros. Ele investe, em grande parte, em companhias na maior economia do mundo, que dificilmente vê seu cenário macro passando por grandes instabilidades. Este, como bem sabemos, não é o caso do Brasil. Por isso, Paolo Di Sora, fundador da RPS Capital, é categórico ao afirmar: “não dá pra ser Warren Buffett no Brasil”.

Investir em ações nos Estados Unidos tem vantagens consideráveis, a começar pelo fato de que a economia americana é a mais pujante do mundo, com bastante previsibilidade. Para Di Sora, é um local onde você pode se “dar ao luxo” de se concentrar na avaliação micro e carregar teses de investimento de longo prazo, como faz Buffett.

“A vida dele é muito mais fácil. A maior parte dos investimentos de Buffett - eu acompanhei muito da trajetória dele porque sou curioso e estudioso do assunto - foram nos Estados Unidos. A economia mais estável macroeconomicamente do mundo”, destaca o gestor

Em mercados emergentes, como é o caso do Brasil e da América Latina como um todo, “você tem disrupção macroeconômica de tempos em tempos que impactam de forma relevante a economia, os setores e as empresas”, explica Di Sora . É só pensar nas constantes crises domésticas pelas quais passamos com certa periodicidade, sem contar nos impactos que as mudanças em câmbio e juro causam em diversos setores de nossa economia.

“A gente precisa sim acompanhar não só as empresas, mas tudo que está acontecendo na economia e montar teses de investimento que vão em linha com o que tá acontecendo do macro pro micro.” – Paolo Di Sora, fundador da RPS Capital.

Para investir em ações no Brasil, é preciso ser humilde

Por estarmos em um contexto bem diferente do de Buffett, Di Sora afirma que os gestores não podem se apegar às suas teses de investimento e precisam ter carteiras líquidas e flexíveis, que se adaptem ao cenário macroeconômico cheio de surpresas. “Tem que ser humilde pra entender que o cenário vai mudando e a gente vai tendo que mudar a nossa carteira”, comenta ele.

Leia Também

Ibovespa vs. S&P 500: quem ganha na 'eleição' das bolsas?

De mudanças de carteira e gestão de patrimônio, Paolo Di Sora pode falar com propriedade. Em 2013, ele fundou a RPS Capital, que hoje acumula R$ 3 bilhões em ativos sob gestão (AUM). Com um DNA forte em ações, a gestora também atua em juros, moeda e commodities. O maior hedge fund da casa, chamado de Total Return, acumula 225% de rentabilidade desde o início.

Fundada quase como um “family office”, a RPS agora quer ganhar espaço no segmento de investidores do varejo que, segundo Di Sora, estão amadurecendo cada dia mais. Atualmente, eles representam 8% da RPS.

Paolo di Sora foi convidado do RadioCash, podcast especializado em mercado financeiro. Ouça o episódio completo abaixo ou continue lendo para saber os principais destaques:

Mesmo com juros baixos mundialmente, mercados emergentes sofrem

Embora a taxa Selic esteja subindo no Brasil a cada reunião do Copom, o cenário mundial (Estados Unidos incluso) ainda é de juros baixos, na avaliação de Di Sora. A discussão sobre juros ainda está longe de acabar, mas, para o gestor da RPS, “ninguém vai passar a investir em renda fixa nos próximos 12 meses porque o FED subiu 50 base points em juro ou seja lá qual for o número”. Portanto, sua recomendação para investimentos internacionais é clara: compre ações.

Em relação à inflação na retomada pós-pandemia, o gestor menciona que os bancos centrais ao redor do mundo já estão ficando mais atentos. Para ele, o juro vai subir, mas não em níveis muito estrondosos.

Nesse contexto, dois fatores impactam os mercados emergentes, como o Brasil: a retirada de estímulos do FED e a desaceleração do crescimento chinês. “Nos mercados emergentes a situação monetária de inflação é ainda muito pior”, comenta Di Sora. Por esse motivo, ele afirma que prefere fazer investimentos na terra do Tio Sam.

Quais são as alocações da RPS Capital?

Falando mais a fundo de seus investimentos e das apostas da RPS, Paolo Di Sora comenta está otimista com a cesta de commodities, com empresas como Petrobras (PETR4), Vale (VALE3) e Usiminas (USIM5) no ponto mais baixo de seus valuations.

Já no Brasil, o fundador da RPS não gosta muito do setor imobiliário no geral, que é favorecido em tempos de juros baixos. Mas afirma que o setor de construção civil para baixa renda, que é subsidiado pelo governo através de programas como Casa Verde e Amarela, tem uma assimetria positiva. Ao RadioCash, ele cita empresas como Direcional (DIRR3), Tenda (TEND3) e MRV (MRVE3).

Em China, o gestor se mostra confiante quanto às techs: “eu acho que o setor de tecnologia chinesa vai estar muito pujante nos próximos dez anos, quinze anos”, diz.

Quer ouvir o papo completo com o fundador da RPS Capital? Ouça no player abaixo ou procure por RadioCash na sua plataforma de podcasts de preferência:

Uma nova bolha de tecnologia está estourando? O podcast Touros e Ursos desta semana traz a resposta

Ações de tecnologia amargam perdas intensas em 2022 — nem mesmo as big techs escapam. Veja as perspectivas para esses papéis no curto prazo

Investimento numa hora dessas? Sim! De renda fixa a ações, de FIIs a criptomoedas, saiba onde investir no segundo semestre

O momento macroeconômico é difícil e pode ser que você tenha menos recursos para investir do que antes, mas ainda assim existem oportunidades. No podcast Touros e Ursos desta semana, falamos sobre elas

Como os criadores do podcast Stock Pickers querem fazer a cabeça do mercado com o Market Makers

Em parceria com a Empiricus, Thiago Salomão e Renato Santiago lançam novo podcast e querem começar clube de investimentos

Todos contra a Petrobras: pressões sobre a estatal transformaram as ações PETR3 e PETR4 em maus investimentos?

Após última alta nos preços dos combustíveis, governo intensificou a pressão sobre a petroleira, o que pesou sobre os papéis e também sobre o Ibovespa

O fim está próximo? Banco Central pode elevar juros pela última vez na próxima semana. Saiba o que esperar (e o que pode dar errado)

No podcast Touros e Ursos desta semana, discutimos o fim de algumas eras: do ciclo de aperto de juros no Brasil, do crescimento econômico americano e da existência da Eletrobras como estatal

O voo do dragão está perto do fim? O podcast Touros e Ursos discute o futuro da inflação e dos juros no mundo

A inflação no Brasil e nos EUA continua bastante pressionada, mas o pior pode ter passado — o que tende a aliviar o front dos juros

O pássaro na mão do Elon Musk vale tanto assim? O que a aquisição do Twitter revela para o futuro da plataforma

No podcast Touros e Ursos desta semana, falamos sobre a compra do Twitter pelo bilionário Elon Musk e o futuro da plataforma

O dragão da inflação continua furioso – veja como proteger seus investimentos das chamas

No podcast Touros e Ursos desta semana, os melhores investimentos para se proteger da inflação no momento

A terceira via nas eleições está morta?

A desistência de Sergio Moro e o vaivém de João Doria movimentaram a terceira via na semana e são o tema da última edição do podcast Touros e Ursos

Brasil, o paraíso dos rentistas: com juros em alta, é hora de fugir da bolsa e se proteger na renda fixa?

Juros altos também abrem oportunidades de ganhar dinheiro, mesmo (e talvez principalmente) para quem só consegue poupar uma quantia pequena. Ouça no podcast Touros e Ursos desta semana

O PIB ainda pulsa – o que esperar para os investimentos?

Crescimento brasileiro surpreendeu em 2021, mas o que deve acontecer neste ano? E como isso afeta o seu bolso? Esse é o tema do podcast Touros e Ursos desta semana

Rússia invade a Ucrânia e quem ganha é o Brasil? Entenda como a crise no leste europeu afeta seus investimentos

Tensões entre os dois países estão menos distantes do seu bolso do que você imagina. Este é o tema do podcast Touros e Ursos desta semana

O dragão está à solta: quem segura a inflação? De onde vem e para onde vai a alta generalizada dos preços no mundo

A inflação castiga não só o Brasil, mas todo o mundo. De onde vem a pressão nos preços, o que os bancos centrais estão fazendo e o que esperar daqui para frente? Este é o tema do podcast Touros e Ursos desta semana

Vai ter Disney? Podcast Touros e Ursos debate os motivos da queda do dólar e debate sobre o que esperar para a moeda

Janeiro terminou com bolsa em alta e dólar em queda para R$ 5,30, por entrada de recursos estrangeiros no país. Mas por que o gringo voltou? E esse movimento vai continuar?

Com a Selic acima de 10%, quais os próximos passos do BC? O podcast Touros e Ursos debate o futuro da taxa de juros

No podcast Touros e Ursos desta semana, a equipe do SD discutiu o cenário para a Selic e o BC em 2022. Até onde o Copom vai subir os juros?

A bolsa ainda pulsa, mas será um último suspiro? O podcast Touros e Ursos discute o cenário para o Ibovespa

No programa desta semana, a equipe do Seu Dinheiro discute o cenário para o Ibovespa e os motivos que fazem a bolsa brasileira subir

Dólar, real ou bitcoin: Quem vence a “eleição cambial” de 2022?

O que esperar da moeda norte-americana em relação ao nosso real? Será que o melhor a fazer em meio a tanta incerteza é investir em bitcoin e criptomoedas?

‘Netflix (NFLX34) está claramente jogando para ganhar’: ações da plataforma ganham destaque após produções de sucesso global

Podcast Touros e Ursos: quem ganha a disputa entre bolsa e renda fixa em 2022?

Em meio à turbulência econômica e política, os repórteres do Seu Dinheiro discutem o cenário para bolsa e renda fixa no podcast Touros e Ursos

Saldo pode ser melhor para a Bolsa em 2022, mesmo com eleições, diz João Luiz Braga, sócio e analista da Encore Asset Manegement

O sócio-fundador e analista da gestora Encore Asset, tem olhar um positivo para economia em 2022 e disse estar otimista com relação ao mercado financeiro no ano das eleições.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP