O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Companhia trouxe resultados decepcionantes no trimestre, com forte compressão nas margens; suas ações ficaram entre as maiores baixas do Ibovespa no dia

Com a queda no preço do minério de ferro nos últimos meses, o mercado já projetava um resultado mais fraco para as mineradoras e siderúrgicas na comparação com o segundo trimestre. No entanto, os números da Usiminas (USIM5) mostraram um impacto ainda maior que o previsto: as principais linhas do balanço ficaram abaixo das estimativas dos analistas.

É verdade que, em relação ao terceiro trimestre de 2020, há uma evolução significativa nos números da companhia. Veja a receita líquida, por exemplo: os R$ 9 bilhões contabilizados entre julho e setembro deste ano representam mais que o dobro do visto há um ano. Ainda assim, esperava-se mais da Usiminas — a média das projeções de quatro casas de análise consultadas pelo Seu Dinheiro apontava para uma receita de R$ 9,3 bilhões.

Boa parte dessa frustração se deve, justamente, ao braço de mineração da empresa: com a forte desvalorização recente da commodity, essa divisão teve uma queda de mais de R$ 700 milhões na geração de receita em relação ao segundo trimestre.

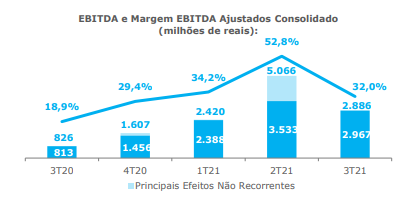

O efeito negativo sobre a geração de receita acabou se propagando por todo o balanço: o Ebitda de R$ 2,9 bilhões ficou quase 10% abaixo das estimativas dos analistas; o lucro líquido de R$ 1,8 bilhão foi 4% menor que o esperado pelo mercado — ambos recuaram na comparação trimestral, mas tiveram forte expansão frente ao terceiro trimestre de 2020.

Outro fator que pesou sobre o balanço foi uma provisão extraordinária de R$ 408 milhões, relacionada à baixa de ativos na Usina de Cubatão — tanto a pouca visibilidade na demanda quanto a idade avançada das instalações levaram a Usiminas a promover essa medida. Com isso, a empresa fechou o trimestre com uma despesa operacional de quase R$ 1 bilhão, o que impactou ainda mais o Ebitda.

A valorização do dólar também trouxe más notícias para a companhia no front do resultado financeiro. Como a Usiminas tem uma parte da dívida denominada em moeda americana, a variação cambial acaba jogando para cima o saldo do endividamento em reais; com isso, a despesa financeira da empresa subiu para R$ 250 milhões.

Leia Também

Por fim, com o minério de ferro mais barato, a unidade de mineração da Usiminas não foi a única afetada: as divisões de siderurgia e transformação do aço também foram impactadas e reportaram uma compressão de margens em relação ao segundo trimestre. Veja a tabela abaixo:

| (R$ mi) | Mineração | Siderurgia | Transformação do Aço |

| Receita líquida | 1.362 | 7.933 | 2.358 |

| Variação (vs. 2T21) | -35% | +3% | -2% |

| Ebitda | 685 | 2.138 | 277 |

| Variação (vs. 2T21) | -54% | -47% | -35% |

| Margem Ebitda | 50,3% | 25,8% | 11,80% |

| Variação (vs. 2T21) | -21 p.p. | -19 p.p. | -6 p.p. |

Nesse contexto, as ações PNA da Usiminas (USIM5) fecharam a sessão desta sexta-feira (29) em queda de 7,40%, a R$ 13,27 — foi um dos piores desempenhos entre todos os papéis do Ibovespa; com essa baixa, os papéis praticamente zeraram os ganhos acumulados no ano.

No lado positivo, a Usiminas continuou mostrando uma geração robusta de recursos no terceiro trimestre. A posição de caixa e equivalentes aumentou em R$ 1,2 bilhão nos últimos três meses, chegando a R$ 7,3 bilhões ao fim de setembro.

Como a dívida bruta da empresa era de R$ 6,1 bilhões, a Usiminas fechou o trimestre com um caixa líquido de R$ 1,2 bilhão — uma posição que dá tranquilidade à empresa num momento de instabilidade nos preços do minério.

A companhia também divulgou uma projeção para os três últimos meses do ano: as vendas de aço pela unidade de siderurgia devem oscilar na faixa entre 1,1 e 1,2 milhão de toneladas — um volume praticamente estável em relação ao que foi visto no terceiro trimestre e ligeiramente abaixo do 1,3 milhão de toneladas comercializado no segundo trimestre.

Por fim, falando em indústria, nós apresentamos no nosso Instagram uma análise de mercado sobre a Weg (WEGE3), vista por alguns analistas como uma das melhores ações da bolsa brasileira.

Confira abaixo e aproveite para nos seguir no Instagram (basta clicar aqui). Lá entregamos aos leitores análises de investimentos, notícias relevantes para o seu patrimônio, oportunidades de compra na bolsa, insights sobre carreira, empreendedorismo e muito mais.

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante