O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Rodrigo Abreu, CEO da Oi (OIBR3 e OIBR4), fala sobre o momento presente da companhia e os planos futuros, incluindo o destino da V.tal

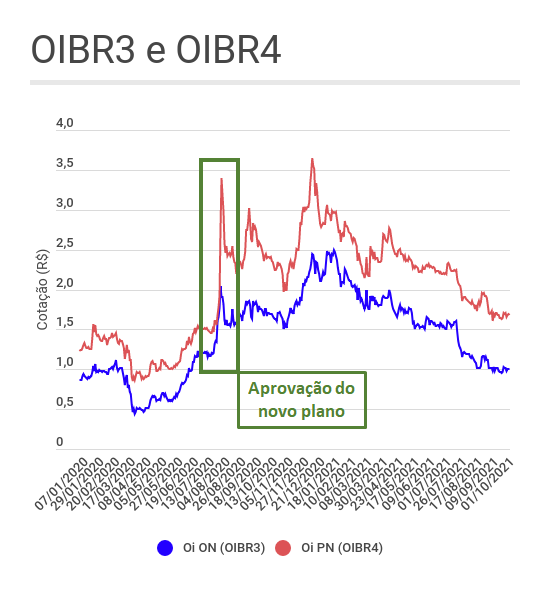

Se há uma data importante na história recente da Oi (OIBR3 e OIBR4), ela é o dia 8 de setembro de 2020: após uma longa e tensa assembleia, os credores da companhia aprovaram uma proposta de mudança no plano de recuperação judicial — e abriram as portas para um enorme processo de venda de ativos. Era o começo de uma reviravolta.

Passado um ano do dia D, a Oi é uma empresa completamente diferente. Seu endividamento recuou de maneira drástica e o foco de suas operações mudou: sai a telefonia móvel, entra a fibra. A recuperação judicial segue em andamento, mas seu fim já começa a ser vislumbrado no horizonte — o que não quer dizer que o seu CEO, Rodrigo Abreu, considere que sua missão foi cumprida.

"Ainda temos alguns desafios muito concretos pela frente", disse o executivo, em entrevista ao Seu Dinheiro. "O caso da Oi é um caso de recuperação a longo prazo".

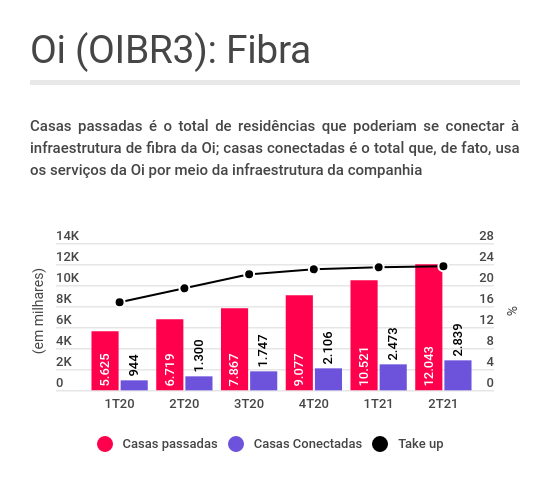

E, de fato, a Oi tem trabalhado pensando numa janela temporal mais longa. Em termos operacionais, eram 2,8 milhões de usuários dos serviços de fibra ao fim do segundo trimestre deste ano, mais que o dobro do reportado em junho de 2020; a meta, segundo o CEO, é chegar a 9 milhões.

Abreu, aliás, é um veterano no setor de telecomunicações: foi presidente da TIM entre 2013 e 2016 e, antes disso, ocupou o cargo mais alto da Cisco no Brasil. Está na Oi desde 2018, onde passou de membro do conselho a chefe de operações — e arquitetou o novo plano de recuperação da empresa. Assumiu como CEO no começo de 2020.

O executivo conversou com a reportagem do Seu Dinheiro na última sexta-feira (1); horas antes, a Oi tinha anunciado ao mercado a conclusão da venda do controle da V.tal (antiga InfraCo), a divisão que concentra a rede neutra de fibra óptica da companhia. O BTG Pactual pagou R$ 12,9 bilhões por 57,9% da empresa — a Oi segue com os 42,1% restantes.

Leia Também

"O plano da InfraCo, agora V.tal, é extremamente ambicioso", disse Abreu. "E uma das razões da própria segregação é poder cumprir com esse plano ambicioso, dada a capacidade de investimento que a empresa segregada vai ter, e que não teria caso ela permanecesse integrada numa única operação vertical dentro da Oi".

O CEO, no entanto, faz questão de ressaltar que esse é apenas o episódio mais recente de uma longa história — e que, para compreender os planos da Oi e sua visão de longo prazo, é preciso dar alguns passos para trás.

Voltemos à 2016: com dívidas na casa dos R$ 65 bilhões, a Oi (OIBR3 e OIBR4) deu entrada no maior pedido de recuperação judicial da história do país — a empresa, nas palavras do próprio Abreu, 'fazia de tudo, para todo mundo, em todo o país', o que gerou uma espiral de problemas financeiros.

Em paralelo, também havia um problema estrutural atingindo o setor: a queda da telefonia fixa e dos serviços associados à infraestrutura de fios de cobre. As receitas foram minguando com a transição da tecnologia — a banda larga passou a usar cabos coaxiais e, agora, começa a migrar para a fibra. Ou seja, a Oi tinha um problema a mais para lidar.

"A companhia precisava de um plano pra fazer duas coisas: primeiro, para recompor a receita, substituir a receita que estava caindo muito rapidamente, relativa à telefonia física e ao cobre", explica Abreu. "E, segundo, para investir em algo que tivesse perenidade e capacidade de crescer muito rápido".

A aposta foi na fibra, e aqui é preciso fazer um parêntese: uma coisa é a infraestrutura de cabos de fibra ótica; outra são os serviços de conectividade de banda larga em alta velocidade. A Oi começou a desenvolver a rede de cabos ainda em 2018, mas essa rede é neutra — qualquer operador de serviços pode contratá-la e usá-la para fornecer serviços.

Pense numa ferrovia: não é porque uma empresa construiu uma malha férrea que apenas ela poderá usá-la. Outros trens, de outras companhias, podem circular pelos trilhos, desde que paguem uma taxa de uso.

E, de fato, a Oi tinha uma presença apenas tímida no mercado de operadores de serviços de banda larga até 2019. Foi só no ano seguinte, em paralelo com a construção do novo plano, que ela começou a entrar com mais força nesse mercado:

Dito isso, por que sair do negócio de telefonia móvel? Segundo Abreu, a decisão foi estratégica: por mais que a Oi tivesse potencial para ser bem sucedida nesse mercado, ela precisaria crescer num ritmo muito acentuado para conseguir substituir a receita de telefonia móvel que estava desaparecendo — seria necessário sair de quarto para primeiro lugar, e isso sem grande capacidade de investimento.

O plano, então, era focar no desenvolvimento de infraestrutura e serviços de fibra, e sair de outros negócios considerados não-centrais. Daí vem o plano de venda de ativos, que rendeu quantias polpudas para a redução do endividamento:

[Era preciso] recompor a receita e voltar a ser uma empresa sustentável, que tivesse um equilíbrio entre investimento, receita e resultado

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADERodrigo Abreu, CEO da Oi

Chegamos, então, ao passo concretizado na última sexta-feira: a conclusão da venda do controle da V.tal, a divisão de infraestrutura de fibra da Oi. Uma informação que pode parecer estranha, considerando que o plano da companhia, afinal, é priorizar esse tipo de conexão.

Novamente, é importante fazer a divisão entre a infraestrutura e o serviço. A V.tal concentra a rede de cabos de fibra ótica que foram instalados pela Oi e, a partir de agora, será responsável pela gestão e expansão dos ativos. A Oi será uma das prestadoras de serviços de conectividade banda larga que poderá usar essa malha — por isso, usa-se a definição "rede neutra".

A venda de 57,9% da V.tal para o BTG, assim, se insere na lógica de desalavancagem e foco na prestação de serviços de fibra. Primeiro porque a operação movimentou R$ 12,9 bilhões, sendo um componente importante para a redução da dívida da Oi; segundo, porque ela traz um investidor capaz de colocar dinheiro na operação, viabilizando o seu crescimento.

E, terceiro e não menos importante: porque a Oi ainda é uma acionista relevante da V.tal; sendo assim, sua expansão implica em criação de valor para a empresa. "A gente imagina que [a V.tal] possa ter potencial de crescer de duas a três vezes em quatro anos", diz Abreu. "Isso significaria, para a Oi, uma criação de valor de praticamente R$ 10 bilhões ou mais".

Em termos operacionais, a V.tal quer chegar a mais de 32 milhões de casas passadas — segundo o executivo, a rede ao fim desse ano deve ficar ao redor de 14 a 15 milhões de casas. E, para tal, serão necessários investimentos elevados: o próprio BTG já divulgou que pretende alocar recursos na ordem de R$ 30 bilhões para a expansão do negócio.

Um poder de fogo que a Oi, sozinha, não teria como bancar.

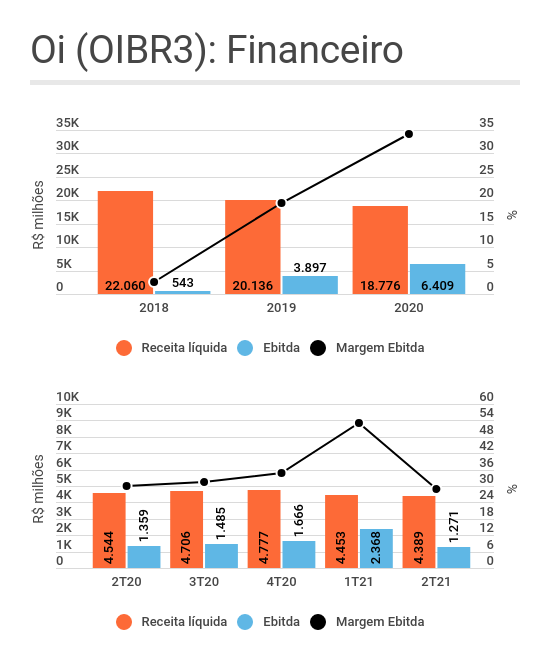

Em julho, a Oi divulgou seu novo plano estratégico até 2024 — e, entre outros pontos, projeta receita líquida de até R$ 15,5 bilhões e Ebitda de até R$ 2,3 bilhões. São cifras bem mais modestas do que as vistas nos últimos anos: em 2020, por exemplo, a empresa teve receita na casa de R$ 18 bilhões.

É o resultado do que Abreu classifica como uma nova Oi, 'mais enxuta e eficiente': a venda de ativos e a simplificação da estrutura da companhia geram resultados mais modestos, mas que, a longo prazo, tendem a ser mais sustentáveis.

Os serviços de conexão banda larga de alta velocidade serão o carro-chefe da Oi do futuro, mas há também uma série de iniciativas para a expansão da receita em áreas adjacentes. Ao fim de todo o processo de reestruturação, a Oi será dona de 42,1% da V.tal e de 100% de outras duas empresas:

Há, ainda, a questão da recuperação judicial: a 7ª Vara Empresarial do Tribunal de Justiça do Rio de Janeiro definiu que a supervisão deverá ser encerrada em março de 2022 — prazo que, segundo Abreu, dá segurança para que as vendas da operação móvel e do controle da V.tal sejam aprovadas pelos órgãos reguladores.

O fim do status da recuperação judicial não significa que a Oi não terá mais compromissos com os credores, já que todas as definições assinadas anteriormente continuarão valendo até os créditos sejam equacionados. Mas, com o fim da supervisão, a vida começa a voltar ao normal — e o foco fica cada vez mais nas operações.

"Até a conclusão das operações [de venda de ativos], a gente acredita que seja muito mais uma gestão de dia a dia, até porque essas operações vão nos trazer uma liquidez no ano que vem bastante significativa", diz o executivo. "Vai nos permitir fazer uma desalavancagem, vai nos permitir entrar em uma outra dinâmica de execução financeira".

Ao fim do segundo trimestre de 2021, a dívida total da Oi somava R$ 29,1 bilhões, dos quais R$ 22,7 bilhões estão concentrados no longo prazo — ao longo dos últimos meses, a companhia também promoveu uma série de refinanciamentos e captações que alongaram o prazo da dívida. O caixa era de R$ 3,4 bilhões, totalizando uma dívida líquida de R$ 25,6 bilhões.

Lá na frente, o nosso alvo é voltar para os níveis de alavancagem confortáveis para uma empresa da nossa atuação, que são níveis entre 2x e 3x o Ebitda.

Rodrigo Abreu, CEO da Oi

Por fim, há ainda o leilão do 5G no horizonte. Previsto para o dia 4 de novembro, ele envolverá quatro frequências: 700 MHz, 2,3 GHz, 3,5 GHz e 26 GHz. As três primeiras, mais ligadas à telefonia móvel, não despertam o interesse da Oi; a última, mais relacionada à conexão física, está no radar de Abreu.

O executivo diz que, por mais que, a priori, a faixa de 26 GHz seja interessante para a Oi, o edital ainda está sendo estudado pela companhia, uma vez que os custos associados e obrigações de investimentos são elevados. "Estamos fazendo nossas análises para entender se faria sentido ou não".

Em paralelo ao foco da Oi (OIBR3 e OIBR4) nos serviços de conectividade via fibra óptica, um movimento começou a ganhar corpo no mercado de ações: o IPO de operadores locais de banda larga — empresas como Livetech/WDC Networks (LVTC3), Unifique (FIQE3) e Desktop (DESK3), entre outras. Ao abrirem capital, tais empresas levantaram recursos para investir e continuar se expandindo.

Esse impulso nas operadoras regionais, no entanto, não chega a tirar o sono de Abreu. Por mais que essas empresas estejam em rota de crescimento, ele diz enxergar um mercado com bastante espaço para atuação de diversos players — sendo que, em termos nacionais, a Oi segue com o plano de ser líder.

"Se nós somarmos todas as captações, de todos os grandes IPOs de provedores regionais até aqui, elas não chegam a um ano de investimento de capex que a Oi fez em fibra, e menos ainda comparado com o que a V.tal vai continuar fazendo", diz Abreu. "São competidores importantes, que vão ocupar espaço. Mas, ao mesmo tempo, o nosso nível de investimento e presença nacional é de outra ordem de magnitude".

Na bolsa, as ações ON da Oi (OIBR3) vivem uma situação peculiar: ao mesmo tempo em que apresentam um nível de liquidez bastante elevado, também são inelegíveis para a carteira do Ibovespa — empresas em recuperação judicial não podem entrar no principal índice da B3, por mais que satisfaçam todos os outros critérios.

E muito disso se deve à atuação do varejo, já que as ações da Oi estão entre as preferidas das pessoas físicas na bolsa. Uma situação que tem seus prós e contras: por um lado, a empresa desperta discussões acaloradas e emotivas; por outro, há um enorme contingente de investidores que estão atrás de lucros no curtíssimo prazo, não estando atentos à tese mais longa defendida por Abreu.

O executivo sabe disso — e quer mudar a relação entre esses investidores e a empresa.

"Nós não vamos deixar de fazer coisas nas quais acreditamos em relação à recuperação do valor da empresa, ao caminho de sustentabilidade, simplesmente para tentar fazer ações de curtíssimo prazo que, por exemplo, tenham impacto no valor dos papéis. Não é assim que se gerencia uma empresa", diz o CEO, questionado sobre o mau desempenho recente dos ativos da Oi na bolsa.

O comportamento das ações da companhia, tanto as ONs (OIBR3) quanto as PNs (OIBR4) chama a atenção: após passarem anos ao redor de R$ 1,00, elas deslancharam com a aprovação do novo plano de recuperação judicial; ao fim de 2020, as PNs chegaram a superar a casa de R$ 3,50.

No entanto, mesmo com a forte venda de ativos ao longo do ano e a revelação do plano estratégico para 2024, os papéis não deram continuidade à trajetória de alta. Pelo contrário: as ONs (OIBR3) fecharam o pregão da última sexta-feira cotadas a R$ 1,00, amargando queda de 54% desde o começo do ano; as PNs (OIBR4), a R$ 1,68, têm perda de 40%.

"O caso da Oi não é simples, ele tem muitos elementos que precisam ser entendidos", diz Abreu, ponderando, ainda, que o próprio encaminhamento da recuperação judicial tende a reduzir a volatilidade das ações: com o fim do processo, investidores institucionais que são proibidos de alocarem recursos em empresas nessa condição estarão livres para fazê-lo — e, com isso, as cotações ficariam mais protegidas das oscilações de humor de curto prazo.

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro