O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Focada no mercado de média/alta renda do Nordeste, a Moura Dubeux amarga queda de mais de 50% desde o IPO, apesar do bom momento operacional

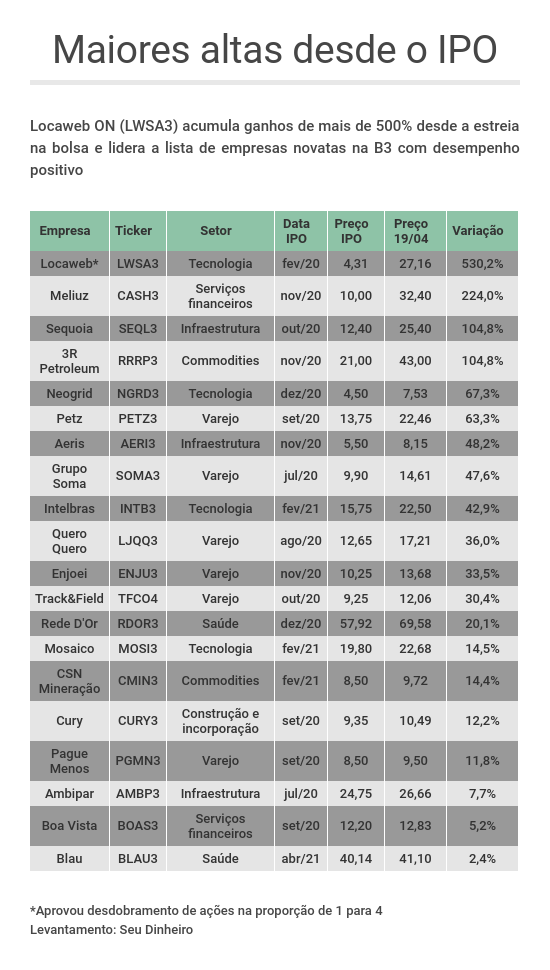

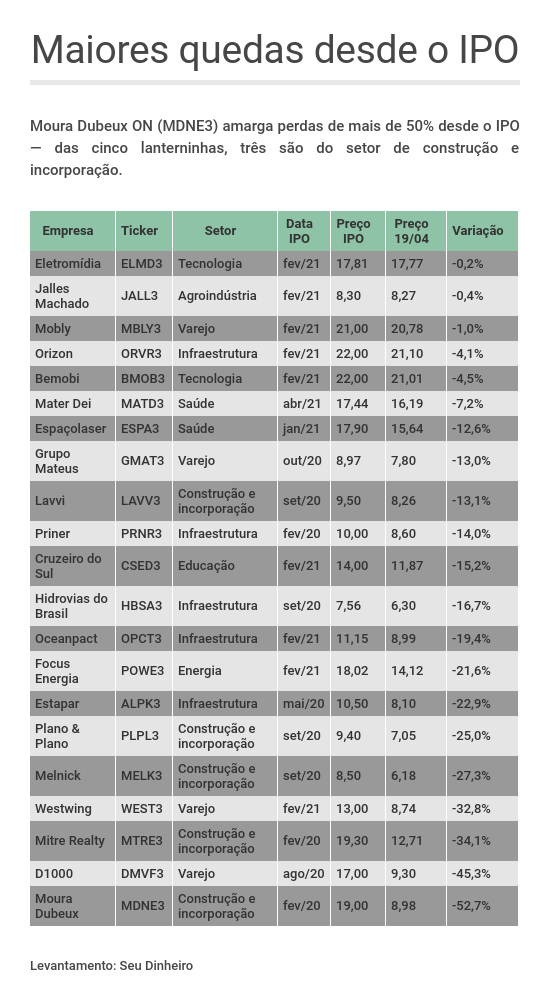

Desde o começo do ano passado, 41 empresas estrearam na bolsa brasileira. Naturalmente, muito se fala sobre as ações que dispararam desde o IPO, como Locaweb, Méliuz e Sequoia, mas o outro extremo desse ranking é igualmente relevante. E, liderando a ponta negativa, aparece a construtora e incorporadora Moura Dubeux, focada no segmento de média/alta renda no Nordeste.

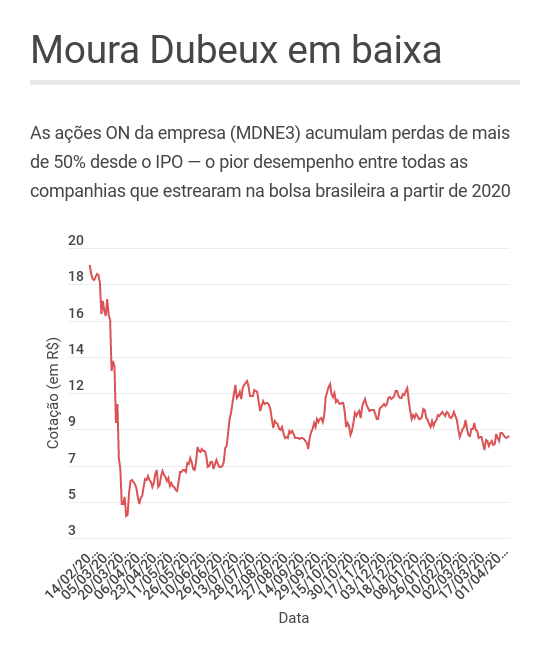

Lançadas ao mercado em fevereiro de 2020 ao preço unitário de R$ 19,00, as ações ON da companhia (MDNE3) fecharam o último pregão a R$ 8,98, amargando uma queda de 52,7% desde a abertura de capital. Uma baixa relevante e que nos leva a uma dúvida: esse desconto é justificado ou os papéis representam uma boa oportunidade de investimento?

A própria Moura Dubeux fez um movimento que dá a entender que a empresa está desconfortável com o atual nível de preços de suas ações. Mais cedo, a construtora e incorporadora sediada em Recife (PE) anunciou um programa de recompra de até 10% das ações em circulação.

Ou seja: a empresa pretende adquirir, via negociação em bolsa num período de 12 meses, até 5,7 milhões de papéis — uma quantia relevante e que tende a puxar as cotações para cima, considerando que o montante disponível para negociação será menor.

A notícia não deu muito ânimo para as ações da Moura Dubeux, que chegaram a cair 1,56% na mínima do dia. Mas os papéis enfim fecharam com ganho de 1,22%, a R$ 9,09.

E o que explica esse desempenho tão ruim das ações da Moura Dubeux?

Leia Também

Antes de analisarmos as métricas operacionais e financeiras da companhia, é importante entendermos a relação do mercado com os papéis. A construtora estreou na bolsa em fevereiro de 2020, portanto antes do início da pandemia — e, com o terremoto visto em março, as ações ficaram "esquecidas", sem atrair grande interesse de investidores ou de casas de análise.

Até hoje, apenas cinco grandes instituições financeiras possuem cobertura para a Moura Dubeux: Itaú BBA, Credit Suisse, Eleven, Banco do Brasil e Bradesco BBI. Todas têm recomendação de compra.

Há ainda a questão geográfica: trata-se de uma construtora e incorporadora cujas atividades estão concentradas na região Nordeste, o que faz com que muitos investidores não tenham familiaridade com a empresa. Para se ter uma ideia, o volume médio diário negociado (ADTV, na sigla em inglês) é de cerca de US$ 1,5 milhão — uma cifra bastante baixa, dentro dos padrões brasileiros.

Novamente, o timing jogou contra a Moura Dubeux: a tese de investimento nos IPOs de "gigantes regionais", como Quero-Quero e Grupo Mateus, ganhou força apenas no segundo semestre de 2020, quando havia maior clareza em relação à dinâmica da pandemia.

Vale também destacar o grande número de companhias do setor que fizeram IPO: Mitre Realty, Melnick, Plano&Plano, Lavvi e Cury abriram capital ano passado, aumentando a concorrência num segmento que já tinha inúmeras possibilidades de investimento. A Moura Dubeux, mais uma vez, ficou de escanteio.

Por fim, há o ambiente macroeconômico desfavorável, com uma previsão de alta nas taxas de juros no longo prazo — o que é particularmente ruim para construtoras e incorporadoras, considerando o tempo estendido dos financiamentos imobiliários.

Dito tudo isso, vamos à análise da companhia em si — e os números apresentados pela Moura Dubeux mostram uma imagem distante da sugerida pelo mau desempenho das ações.

Começando pela prévia operacional do primeiro trimestre de 2021, divulgada no último dia 12. A empresa lançou dois empreendimentos entre janeiro e março deste ano, com um valor geral de vendas (VGV) líquido de R$ 90 milhões — não houve lançamentos no mesmo período de 2020.

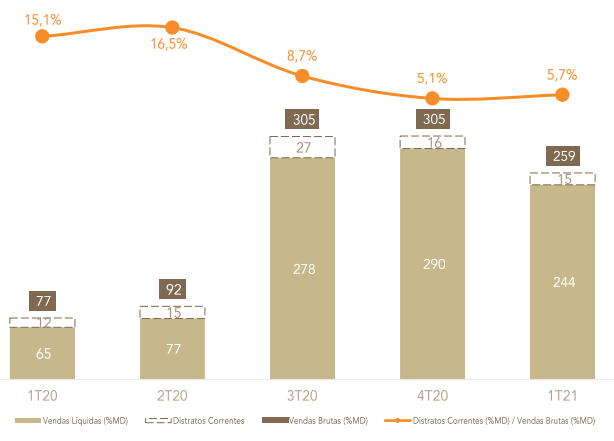

No lado da comercialização, os dados foram ainda mais animadores: as vendas e adesões líquidas chegaram a R$ 244 milhões, alta de 272%; os distratos avançaram num ritmo muito menor: crescimento de 27%, para R$ 14,8 milhões. Com isso, a relação entre vendas líquidas e distratos mostra tendência de baixa relevante, fechando o trimestre em 5,7% — uma queda de 9,4 pontos percentuais em um ano.

No lado financeiro, a Moura Dubeux fechou 2020 com receita líquida de R$ 513,3 milhões, alta de 25,9% na comparação com 2019 — um avanço importante, considerando as dificuldades enfrentadas pelo setor durante a pandemia.

O resultado operacional, no entanto, foi fortemente impactado pelo aumento nas despesas, ficando negativo em R$ 72,3 milhões no ano passado. Ao fim do balanço, a empresa teve prejuízo de R$ 100,1 milhões, praticamente estável em relação a 2019, quando a perda foi de R$ 96,3 milhões.

No lado do endividamento, a empresa está praticamente zerada: a dívida líquida era de apenas R$ 7,2 milhões ao fim de 2020 — vale lembrar, no entanto, que boa parte dos recursos obtidos com o IPO foi destinada ao pagamento de compromissos financeiros, o que não foi bem visto pelo mercado.

Como dito acima, as cinco casas de investimento com cobertura para as ações da Moura Dubeux possuem recomendação de compra. Veja abaixo os preços-alvos e o potencial implícito de ganho, considerando o fechamento de ontem:

E o que explica esse otimismo todo? Mais do que as condições financeiras ou as tendências operacionais, aparece um fator puramente técnico: a Moura Dubeux está sendo negociada com métricas de valuation bem inferiores às dos pares do setor.

Veja, por exemplo, o indicador preço/valor patrimonial (P/BV). A Moura Dubeux, hoje, é negociada a cerca de 0,75 vez — "um desconto de 50% em relação aos pares no setor de média renda, mesmo com um momento operacional parecido e positivo", comenta o Credit Suisse.

Traduzindo: quando comparadas com companhias semelhantes, as ações da Moura Dubeux estão descontadas, sem nada que justifique esse preço mais baixo. Portanto, uma boa oportunidade de lucro, embora também acompanhada de certa dose de risco.

Afinal, a Moura Dubeux é uma empresa de porte muito menor do que Cyrela ou Even, por exemplo, o que também reduz o espaço no balanço para eventuais erros de estratégia. Além disso, a empresa de Recife está no início de um novo período de expansão, enquanto seus pares já estão num ponto mais confortável desse ciclo.

Por fim, há o próprio efeito liquidez: por mais que a recompra de 10% possa dar impulso às cotações, ela também tende a reduzir o volume negociado na bolsa e dificultar uma transação rápida, se necessário — um risco que deve ser embutido no preço dos ativos.

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana

Quem realmente cria valor nos bancos? Itaú e Nubank disparam na frente em novo ranking — enquanto Banco do Brasil perde terreno, diz Safra

Brasileiros agora podem pagar compras em lojas físicas argentinas usando Pix; veja o mecanismo

Com Brent acima de US$ 90 após tensão geopolítica, executivos da petroleira afirmam que foco é preservar caixa, manter investimentos e garantir resiliência

O Brent cotado acima de US$ 90 o barril ajuda no avanço dos papéis da companhia, mas o desempenho financeiro do quarto trimestre de 2025 agrada o mercado, que se debruça sobre o resultado