O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com a aquisição do grupo Elizabeth, a CSN Cimentos eleva sua capacidade de produção em 28% antes do IPO e aumenta sua exposição ao Nordeste

Atualmente, há 38 companhias na fila da CVM para tentar um IPO. Os perfis são os mais variados: da Hortifruti Natural da Terra ao TradersClub; da Multilaser à SmartFit. Uma das aberturas de capital mais aguardadas dessa lista é a da CSN Cimentos — e a companhia anunciou há pouco uma aquisição que aumenta de forma relevante sua participação de mercado.

Numa transação de R$ 1,08 bilhão, a subsidiária da CSN fechou a compra da Elizabeth Cimentos e da Elizabeth Mineração — o grupo atua no Nordeste e é especialmente forte na Paraíba e em Pernambuco. A cifra engloba pagamento em caixa, aporte de capital e dívidas.

Com a compra, a capacidade produtiva da CSN Cimentos vai aumentar em 28%, chegando a 6 milhões de toneladas por ano. E, mais que isso: a companhia mandou um recado para o resto do setor.

"Este movimento se insere na estratégia de expansão da CSN Cimentos em meio à recuperação do consumo de cimento no Brasil, demonstrando a capacidade da empresa de assumir papel de destaque na consolidação do setor", diz a empresa, em comunicado à CVM.

Ou seja: com planos para um IPO nu futuro próximo, a CSN Cimentos diz que quer ser o maior player do segmento — uma sinalização nítida para os investidores que estejam com o pé atrás em relação à abertura de capital.

O prospecto do IPO da CSN Cimentos ainda está numa fase preliminar; sendo assim, não há detalhes quanto ao cronograma, faixa de preço e potencial valor de mercado da companhia. Mas é possível entender alguns pontos estratégicos.

Leia Também

Em primeiro lugar: estamos falando de uma oferta primária de ações. Assim, 100% dos recursos irão para o caixa da companhia — a CSN não ficará com nada.

É uma estrutura diferente do IPO da CSN Mineração, que foi primária e secundária: dos R$ 5,2 bilhões levantados, apenas R$ 1,37 bilhão ficou com a empresa; o restante foi para a controladora e os sócios que venderam ações.

Ou seja: a CSN não fará o IPO da divisão de cimentos para fortalecer seu próprio caixa; a ideia é separar a subsidiária, de modo a destravar valor para ambas e facilitar o acesso ao crédito individual para as partes, além de aumentar o poder de fogo da CSN Cimentos.

"A companhia possui 5 projetos de expansão, que totalizam uma capacidade adicional de 11,2 milhões de toneladas de cimento e representam um investimento de aproximadamente R$ 6,2 bilhões", diz a empresa, no prospecto preliminar do IPO — tais planos dizem respeito apenas à expansão orgânica, sem considerar aquisições como a do grupo Elizabeth.

E, falando na compra anunciada hoje: há um potencial relevante de ganhos de sinergia, uma vez que, no momento, a CSN Cimentos tem suas operações concentradas na região Sudeste. Assim, o grupo Elizabeth é complementar em termos geográficos e também ajuda a empresa a estabelecer bases logísticas na região.

A cimenteira da CSN tem direito de exploração de jazidas de calcário em Sergipe, Pará e Ceará — assim, a integração da Elizabeth Cimentos será útil também para o momento em que tais ativos entrarem em operação.

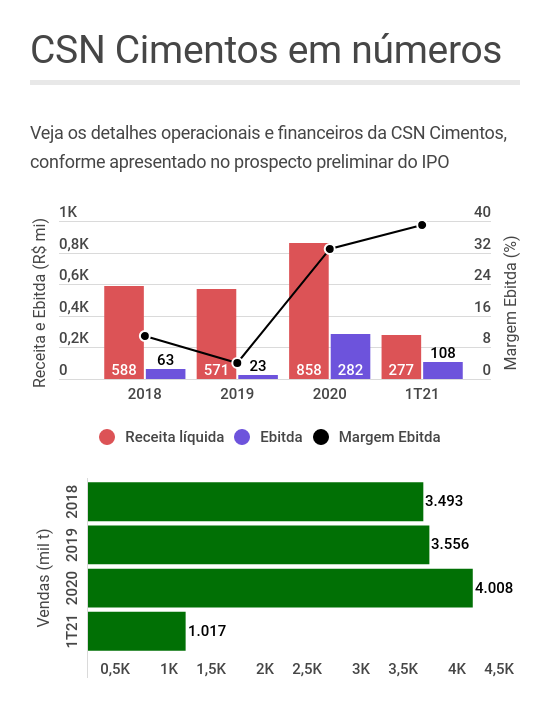

Em termos financeiros e operacionais, a CSN Cimentos conseguiu manter um bom desempenho mesmo em meio à pandemia, dando continuidade ao processo de crescimento visto nos anos anteriores à Covid-19.

De 2013 a 2020, a companhia registrou um crescimento anual médio de 10% no volume de cimento vendido; no Sudeste, a participação de mercado chegou a 14% no ano passado — em 2019, era de 8%.

Dados do Sindicato Nacional da Indústria do Cimento (SNIC) mostram que a região Sudeste é a que tem a maior demanda pelo produto: em 2020, foram consumidos 24,8 milhões de toneladas nos quatro estados da área, o que equivale a 44% de todo o consumo do país.

O Nordeste aparece no segundo lugar, com demanda de 11,7 milhões de toneladas, ou 20,9% do total — um dado que mostra a importância estratégica da região e que justifica os esforços da CSN Cimentos para aumentar sua participação nesse mercado.

A companhia pretende utilizar os recursos líquidos que estima receber com a oferta integralmente para fazer frente à parte dos recursos necessários à execução de seus projetos de expansão

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADECSN Cimentos, no prospecto preliminar do IPO

O banco defende que o Mercado Livre ainda é considerado uma boa tese de longo prazo, mas não deve refletir suas qualidades nos preços da ação em 2026

A Casas Bahia finalmente conseguiu virar a página de sua crise financeira, que a levou a pedir recuperação extrajudicial em 2024,? A resposta não é tão simples.

Resultado negativo chega a R$ 721 milhões no quarto trimestre, enquanto empresa tenta reorganizar dívidas

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese