O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Movimento não é surpresa para quem acompanha o gigante asiático há algum tempo, mas será que país ainda é um investimento de longo prazo interessante?

Enquanto comemoramos a medalha de prata do Brasil no skate feminino junto da mais jovem medalhista da história olímpica brasileira (e também a primeira de ouro, com o surfe masculino), ecos de uma briga que parece não ter mais fim chacoalharam o mercado. Isso porque, na China, a escalada da repressão aos negócios está afetando as ações.

O movimento, porém, não é segredo para quem já acompanha a China há algum tempo. Aos que assistiram meu vídeo sobre nossa tese de investimento no gigante asiático, devem se lembrar dos riscos que elenquei.

Grosso modo, os caprichos dos reguladores chineses sempre representaram um risco para os investidores que buscam explorar o crescimento da região.

Dessa forma, navegar em meio a regulação cada vez maior sobre as empresas privadas está se tornando gradativamente mais complicado.

Agora, depois de enquadrar muitas das principais empresas de tecnologia do país, as autoridades chinesas voltaram sua atenção para o setor de educação durante o último fim de semana.

Resumidamente, as novas regras publicadas miram as empresas educacionais de rápido crescimento, impedindo-as de obter lucro ou levantar fundos nas bolsas de valores.

Leia Também

O anúncio varreu bilhões de dólares de valor de mercado em várias grandes empresas de educação de capital aberto.

A New Oriental Education & Technology, por exemplo, que também é listada em Nova York, despencou quase 50% em Hong Kong na segunda-feira (26).

Combinado com perdas semelhantes na sexta-feira, quando surgiram os primeiros relatos de uma repressão no setor, a empresa perdeu aproximadamente US$ 8 bilhões em valor de mercado. Consequentemente, o resto dos mercados asiáticos também foram abalados.

Claro, é tentador para os investidores estrangeiros observarem tais relatos como um problema regional. Mas as consequências dos últimos movimentos de Pequim são globais, uma vez que muitas empresas chinesas optaram por listar ações nos EUA.

O problema é parte de um projeto mais amplo sobre as empresas privadas chinesas que está deixando os investidores nervosos desde o início de 2021. Afinal, não é de hoje que as autoridades da China têm elaborado novas regras exigindo sua aprovação de empresas de tecnologia antes de permitir ofertas públicas iniciais internacionais.

No mês passado, o governo chinês tomou medidas contra alguns dos nomes de tecnologia mais conhecidos do país, como o serviço de transporte Didi, no episódio no qual os reguladores anunciaram que estavam investigando a empresa logo após sua IPO nos Estados Unidos.

Isso segue as iniciativas nos últimos meses para sujeitar vários gigantes da tecnologia, incluindo Ant, Alibaba, Tencent e Meituan, às ambições regulatórias do partido comunista chinês, por razões que vão desde questões antitruste à privacidade.

O movimento reforça a preocupação de que as recentes restrições regulatórias ao setor de tecnologia estejam se tornando um obstáculo cada vez maior para o mercado chinês mais amplo.

Neste vídeo, eu respondo com detalhes se investir na China representa riscou ou oportunidade. Confira:

O índice S&P/BNY Mellon China Select ADR, que rastreia os recibos estrangeiros negociados em solo americano das principais empresas chinesas listadas nos EUA, recuou 23% nos últimos 30 dias e 30% neste ano, enquanto o S&P 500 aumentou 19,5% no acumulado do ano.

O índice MSCI China está atrás do índice MSCI All Country World nos últimos três meses, com a desaceleração das exportações, crescimento mais fraco do crédito e pressão regulatória sobre o setor de tecnologia.

Embora as ações chinesas devam obter algum apoio da recente flexibilização da política monetária do Banco do Povo da China, os ventos contrários regulatórios tornam menos provável que o mercado da China supere o desempenho no curto prazo.

O problema? Há sinais de que a dor de cabeça não está concluída.

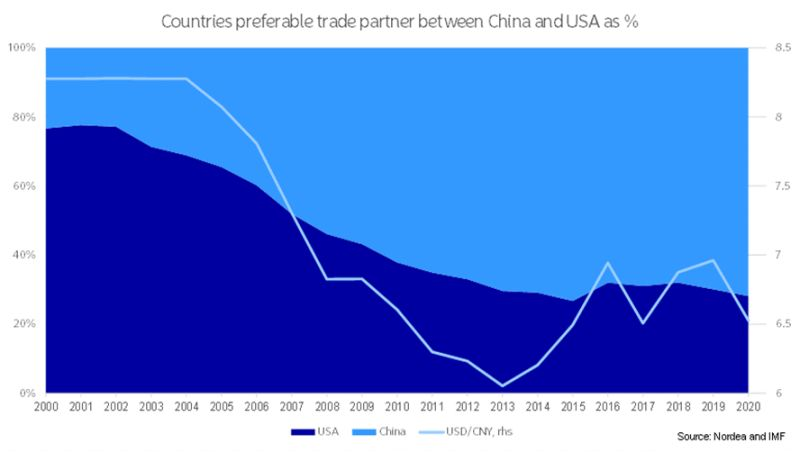

Observe o gráfico abaixo.

Ele mostra como a China está desempenhando um papel cada vez mais importante no comércio global. Mais e mais países estão negociando com a China, que agora é o maior parceiro comercial de 3 a cada 4 países.

Invariavelmente, as tensões continuarão a crescer acentuadamente nas próximas décadas.

Há pelo menos três consequências para as próximas décadas de a China ser o parceiro comercial preferido para a maioria dos países em todo o mundo:

Entretanto, no final do dia, o índice MSCI China teve desempenho inferior ao índice MSCI All Country World nos últimos três meses, em meio à crescente pressão regulatória sobre o setor de tecnologia da China e moderação do crescimento econômico. Portanto, ainda que arriscadas, as ações chinesas têm potencial de recuperação.

Sigo otimista para as ações chinesas no longo prazo.

O Banco Popular da China anunciou um corte de 50 pontos-base na taxa de reserva obrigatória para todos os bancos chineses, em 15 de julho, o primeiro movimento desde janeiro de 2020.

Ou seja, a recuperação econômica desigual está levando a uma postura de política monetária mais pró-crescimento, com medidas de flexibilização de apoio à economia real, especialmente às pequenas e médias empresas.

Ainda, a realização proporcionou uma atratividade de valuation curiosa. A relação de preço sobre lucro das ações chinesas em relação ao crescimento está abaixo da média histórica de cerca de 1 vez. Por isso, espero um crescimento de performance em 2022.

Embora a perspectiva regulatória de tecnologia seja incerta, entendo que o foco das autoridades chinesas está na privacidade de dados e nas listagens das empresas chinesas no exterior.

Acreditamos que os legisladores não pretendem interromper a florescente indústria de tecnologia da China ou os planos do país para a autossuficiência tecnológica e uma economia digital.

Não se engane: o curto prazo, de seis a 12 meses, deverá ser desafiador.

Se você já tem ativos chineses, não é hora de aumentar. Agora, se você ainda não tem e possui apetite a risco (tolera grandes choques), talvez as correções recentes tenham aberto uma oportunidade de compra, para estruturar exposições iniciais na geografia.

Mas em um tamanho pequeno, uma vez que o contexto é ainda bastante incerto e enseja volatilidade derivada de risco regulatório.

Estamos apenas no começo de uma discussão complexa e profunda da relação do Ocidente com a China. Tais tratativas devem se aquecer na próxima década.

Não podemos evitar o potencial da China sabendo que o risco não vai desaparecer. A solução se resume em sizing (o tamanho da posição deve ser pequeno) e picking (seleção de ativos).

Quinzenalmente, eu e Felipe Miranda, estrategista-chefe da Empiricus, trabalhamos juntos em oferecer as melhores soluções e ideias de investimentos para os mais variados perfis de investidores. Entre os temas que pesquisamos, China sempre foi um deles.

Na série best-seller "Palavra do Estrategista", apresentamos justamente esses insights. Se você se interessou pelo tema que tratei ao longo do texto, provavelmente também se interessou pela nossa série.

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação

Evento do Seu Dinheiro traz estratégias para investir em ações, FIIs, criptoativos, renda fixa e ativos internacionais neste ano

Nesta semana, o Ibovespa superou os 180 mil pontos pela primeira vez. Entenda o que esteve por trás da performance positiva da bolsa nos últimos dias

No evento Onde Investir 2026, do Seu Dinheiro, Marcelo Bolzan, da The Hill Capital, fala o segredo para surfar um ano de corte de juros em 2026 e proteger sua carteira de riscos desnecessários

Na semana, o principal índice da bolsa brasileira acumulou ganho de 8,53%; já o dólar à vista perdeu 1,61% nos últimos cinco dias

A perspectiva para os setores é que sigam com uma dinâmica favorável aos proprietários, por conta da restrição de oferta nas regiões mais nobres e da demanda consistente

Volume recorde foi puxado pela renda fixa, com avanço dos FIDCs, debêntures incentivadas e maior liquidez no mercado secundário, enquanto a bolsa seguiu travada. Veja os dados da Anbima

Oferta de ações na bolsa norte-americana Nasdaq pode avaliar o banco digital em até US$ 2,5 bilhões; conheça a estratégia do PicPay para atrair os investidores

Em meio a transferências globais de capital, o principal índice da B3 renovou máximas históricas puxado pelo fluxo estrangeiro, dólar em queda e expectativa de juros mais baixos nos EUA

Em evento do Seu Dinheiro, especialistas da Empiricus e da Vinci falam das oportunidades para o setor em 2026 e recomendam fundos promissores