O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O dia contará com a a tradicional proxy do PIB medida pelo Banco Central, o IBC-Br de julho. Nos EUA, teremos os preços de exportação para agosto

Lá fora, a quarta-feira (15) começou com o susto de dados fracos na China — o país asiático não teve o mesmo padrão de poupança que a Europa, o Reino Unido e os EUA e, portanto, não teve um nível de demanda interna tão forte (as vendas no varejo de agosto e a produção industrial foram mais fracas do que o esperado).

Consequentemente, as bolsas asiáticas seguiram Wall Street em queda — ontem (14), a inflação dos EUA foi menor do que o esperado em meio à inquietação com o impacto da propagação da variante Delta.

Na Europa, os mercados estão corrigindo nesta manhã, depois de a inflação no Reino Unido ter aumentado em agosto, fruto de um “efeito base” na comparação.

Os futuros americanos, por sua vez, estão subindo por enquanto.

A ver...

Ontem (14), em evento do BTG Pactual, Roberto Campos Neto (RCN para os íntimos), presidente do Banco Central do Brasil, corrigiu as expectativas em relação ao Comitê de Política Monetária (Copom), que definirá a taxa de juros na quarta-feira que vem (22), em paralelo à decisão dos EUA.

Leia Também

Foi justificada a utilização da expressão “whatever it takes” (o que for necessário), segundo a qual o presidente levará a taxa Selic para onde precisar com vistas a ancorar as expectativas de inflação, mas não alterará seu plano de voo a cada novo dado de alta frequência.

Outra coisa que tem chamado atenção são as sucessivas revisões para a economia brasileira. Já temos instituições nos mercados cortando as projeções para o PIB de 2022, por exemplo, rumo a 0,5%.

A convicção de que o BC tenha ficado atrás da curva, podendo ter perdido o controle das expectativas inflacionárias, provocou críticas à mudança de tom de Campos Neto.

Devemos encerrar o ano com Selic entre 8 e 8,5%, com a possibilidade de caminharmos para uma estabilidade de 9% ainda no primeiro trimestre de 2022 — não custa ressaltar que o baixo crescimento de 2022 (entre 0,5% e 1,5%) se dará em um contexto de aperto monetário, diferentemente do baixo crescimento entre 2017 e 2019, quando estávamos reduzindo a Selic; ou seja, desta vez, a política monetária comeu o crescimento (não é um problema estrutural, mas precificável).

Na terça-feira (14), o índice de preços ao consumidor dos EUA mostrou uma elevação mês a mês de 0,3%, abaixo da previsão dos economistas de 0,4% e abaixo do aumento de 0,5% do mês passado.

Na comparação anual, a alta foi de 5,3%, um número abaixo da inflação ao produtor de agosto, que saiu em 8,3% na comparação anual, a maior alta em um ano desde o início do registro do indicador, em novembro de 2010 — trabalha-se com os dados agora para entender como se dará o repasse dessa inflação dos produtores aos consumidores.

A desaceleração do aumento da demanda por bens reflete um reequilíbrio de bens para serviços. Em outras palavras, as teses de reabertura esfriaram em agosto à medida que a variante Delta se espalhou e estimulou novas restrições e cautela do consumidor.

Inclusive, a desinflação de preços de carros usados e passagens aéreas ajudou a reduzir a inflação.

Nos EUA, os democratas estão propondo um aumento de impostos, de modo que as pessoas dotadas de alta renda e as grandes empresas paguem pela agenda de US$ 3,5 trilhões de Biden para expandir a rede de segurança social americana e combater problemas ambientais (também conhecido como a proposta de “infraestrutura humana”, o pacote aumentaria as isenções fiscais de energia renovável e estabeleceria uma política de mudança climática mais ampla).

A proposta ganhou relevância desde o último fim de semana e tem gerado tensão em Washington, o que repercute sobre os ativos de risco.

O plano prevê arrecadar até US$ 2,9 trilhões em impostos nos próximos dez anos, o maior aumento de impostos em décadas.

A tributação nova mira indivíduos que ganham US$ 400 mil ou mais por ano e casais que ganham US$ 450 mil ou mais, que pagariam impostos mais altos sobre a renda e os ganhos de capital — quase 40% sobre a renda contra os atuais 37%. As corporações que ganham mais de US$ 5 milhões em lucro por ano também pagariam 26,5% de IR, desfazendo o plano tributário de Trump, lançado ao final de 2017.

Curiosamente, embora os democratas não precisem do apoio republicano para aprovar o plano, precisarão de quase todos os votos do Partido Democrata.

Os progressistas estão comprometidos com o texto, ainda que os aumentos de impostos não sejam tão altos quanto a proposta original de Biden e alguns temam impactos nas eleições de meio de mandato (midterms) no ano que vem.

De todo modo, a proposta pode levantar os trilhões de dólares necessários para reconstruir a infraestrutura americana, lutar contra a mudança climática, investir em moradias públicas e expandir a educação pública, sem explodir ainda mais a dívida. O mercado fica nervoso, naturalmente, uma vez que isso pode significar lucros corporativos mais baixos.

Lá fora, nos EUA, teremos os preços de exportação para agosto, que devem subir 0,4% na comparação mês a mês, após um salto de 1,3% em julho. Os preços de importação, por sua vez, devem aumentar 0,3%, o que corresponderia à taxa de crescimento anterior. Os índices de atividade industrial e de produção industrial de agosto também são destaques da agenda na gringa.

Por aqui, contamos com a tradicional proxy do PIB medida pelo Banco Central, o IBC-Br de julho, que deve avançar 0,4% na comparação mensal — se vier acima do esperado, como os dados de serviços de ontem, podemos ter um gás adicional para a Bolsa hoje.

Cada vez mais, a sigla ESG tem ganhado relevância. Como consequência, nos últimos anos, a abordagem de “investimento ético e responsável” decolou. ESG significa ambiental, social e governança.

Os critérios ESG, como o impacto ambiental de uma empresa, a diversidade do conselho e a remuneração dos executivos, são usados por algumas empresas e investidores para avaliar companhias quanto a fundos ou carteiras pessoais.

Cada vez mais, as pessoas estão usando seus valores para orientar suas escolhas de investimento — especialmente a geração Y. De 2016 a 2020, a captação anual nos EUA em fundos sustentáveis aumentou 10 vezes. Paralelamente, 90% dos investidores millennials dizem preferir investimentos sustentáveis. Não à toa, os fundos ESG quase dobraram de 2019 para 2020.

Agora, ao que tudo indica, a SEC (xerife do mercado de capitais americano) disse que pode exigir que as empresas relatem informações de risco climático junto com seus ganhos anuais.

A decisão vai em linha com o que as empresas têm feito nos últimos anos, ao aumentar suas iniciativas ESG, especialmente as ambientais. Gradualmente, vamos definindo mais e mais os aspectos do investimento em ESG. Isto é, a próxima etapa é ter um padrão mais claro. Foi pensando nisso que a Vitreo desenvolveu o fundo Oportunidades ESG, para capturar essa mudança no padrão dos investimentos.

O nosso fundo de urânio subiu muito nos últimos dias.

Temos motivos para acreditar que é o começo de um rally, mesmo que nenhum retorno seja garantido.

Nosso fundo é o ÚNICO DO MERCADO que investe integralmente na tese.

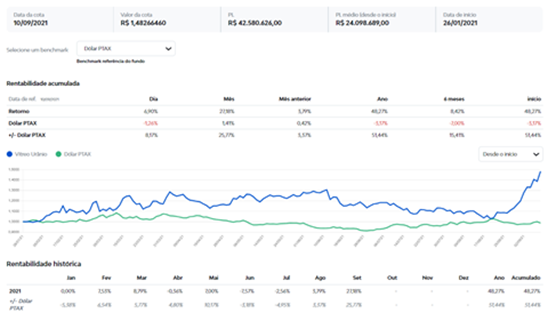

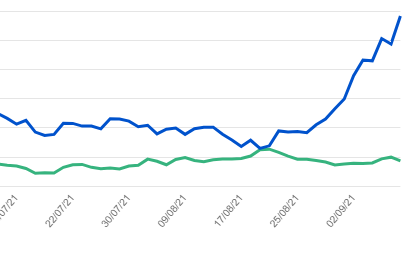

Veja este gráfico e esses números:

Esta imagem traz a rentabilidade de nosso fundo de Urânio.

Desde sua criação, em 26 de janeiro deste ano, até setembro o fundo subiu muito.

Mesmo sabendo que não é prova de rentabilidade futura, só isso já seria uma bela de uma porrada.

Mas quero que você olhe mais para a curva no finzinho do gráfico.

A parte em azul mostra aquela bela espichada que todo investidor gosta de ver.

Temos motivo para acreditar que isso tem a ver com um descompasso entre oferta e demanda que beneficiam o preço do urânio.

O analista da Empiricus, Matheus Spiess, explica um pouco para a gente esse fenômeno:

“O urânio só é produzido no Canadá e no Cazaquistão. Em nenhum outro lugar. Um mercado extremamente concentrado em dois grandes players e em poucas empresas. A demanda vem do aumento de procura da China e da Ásia e das regulamentações ESG, que fazem com que a busca por energia limpa aumente muito – e o urânio tem uma capacidade de produção energética muito competitiva. A energia nuclear tem uma capacidade de produção energética 2,5 vezes maior que a energia eólica, por exemplo.

Na oferta, por outro lado, houve um fechamento de minas depois do que aconteceu em Fukushima, no Japão. Há um movimento de reabertura de minas, mas é muito menos rápido do que o crescimento da demanda, que não para de subir. Essa quebra provoca choque de preços. Para cima”.

Se quiser aproveitar essa chance e investir no único fundo que investe integralmente na tese do mercado, é só clicar abaixo:

Rentabilidade passada não garante rentabilidade futura. Quaisquer rentabilidades aqui apresentadas não são líquidas de impostos. Não deixe de ler o regulamento do fundo e seus fatores de risco antes de investir. E lembre-se que a aplicação em fundos de investimento não conta com a garantia do FGC, de qualquer mecanismo de seguros ou dos prestadores de serviço do fundo.

Um abraço,

Jojo Wachsmann

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras