O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Os BDRs e ações estrangeiras são uma ferramenta de diversificação da carteira e oferecem boas perspectivas de ganho no restante de 2021

Nenhum homem é uma ilha, isolado em si mesmo; todos são parte do continente, uma parte de um todo

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADEJohn Donne, em Meditações XVII (1624)

Em tempos de pandemia, o pensamento é atual como nunca: nos isolamos, mas não cortamos as conexões uns com os outros — o senso de vida em comunidade, afinal, é indissociável da condição humana.

Mas deixemos a filosofia de lado; há aplicações práticas para esse conceito. Pense em sua carteira de investimentos: você pode ter ações, renda fixa, fundos imobiliários, tanto faz. Não importa qual a sua classe de ativos preferida, nenhuma delas é uma ilha — todas são vulneráveis a fatores externos e interagem entre si, em maior ou menor grau.

E se você, investidor pessoa física, enxerga seu portfólio como um continente formado por pequenas unidades, provavelmente sabe que uma nova porção de terra emergiu dos mares: os BDRs, que são recibos de ações de empresas estrangeiras negociadas em bolsa.

BDRs não são novidade e já eram negociados há muito tempo na B3. A questão é que apenas investidores qualificados — com mais de R$ 1 milhão em aplicações financeiras — tinham acesso a essa classe de ativo. Mas, desde outubro, tudo mudou.

Agora, todos os investidores podem comprar BDRs na bolsa. Se você quiser juntar empresas como Apple, GM, Amazon e Tesla ao seu continente de investimentos, saiba que o processo é tão simples quanto o de comprar ações de companhias nacionais na bolsa.

Leia Também

E, melhor ainda: as empresas estrangeiras, sobretudo as americanas, possuem perspectivas bastante positivas para o segundo semestre. Tanto em termos de crescimento de lucro quanto no lado do cenário macroeconômico, tudo indica que a classe dos BDRs têm espaço para se valorizar nos próximos meses.

Este texto faz parte de uma série especial do Seu Dinheiro sobre onde investir no segundo semestre de 2021. Eis a lista completa:

Para esta matéria contribuíram Ronaldo Patah, estrategista-chefe do UBS; Rodrigo Lobo, sócio da Nextep Investimentos; Vinicius Ferreira, gestor da estratégia global da Opportunity; e Alexander Carpenter, sócio da Trafalgar Investimentos. A Economatica fez levantamentos de dados a respeito do mercado de BDRs.

Se você não é um iniciado no mundo dos BDRs, uma dúvida pode estar rondando sua mente: por que comprar papéis de empresas estrangeiras? Não é mais seguro ficar só nos limites do Brasil?

A resposta é simples: BDRs são instrumentos de diversificação da carteira. Naturalmente, esses ativos sofrem alguma influência do humor dos mercados e do cenário local, assim como as ações do Magalu, da Petrobras e da Vale. Só que, em linhas gerais, os BDRs reagem a uma série de fatores bem diferentes das empresas nacionais.

Pense na Ford. Seus ativos refletem as condições operacionais e financeiras da companhia e as perspectivas futuras do negócio. Igualmente importante é o cenário macroeconômico em que está inserida: como são as condições do mercado dos EUA? Há incentivos, a demanda está aquecida, o preço dos insumos está adequado? Qual a posição dela no setor?

Ou seja: BDRs reagem aos fundamentos das empresas estrangeiras e ao ambiente dos países e mercados de atuação. Mas não é só isso, como explica Ronaldo Patah, estrategista-chefe do UBS:

"É um jeito de ter exposição ao dólar", diz ele, lembrando que a taxa de câmbio também é importante para a tomada de decisão. Os BDRs são cotados em reais na B3, mas possuem ligação estreita com a cotação das ações originais, que costuma ser na moeda americana.

E, no lado macro, Patah também está otimista: o UBS prevê crescimento de 7% da economia dos EUA neste ano e de 6% em 2022; a projeção de crescimento de lucros das empresas que compõem o S&P 500 em 2021 é da ordem de 35%.

Ou seja: um ambiente ideal para que essa classe de ativos continue avançando — e que quase não é afetada pelas ondas de turbulência política que atingem Brasília com certa frequência.

Dito isso, ainda há a questão da análise fundamentalista na mesa. Como saber quais empresas estrangeiras estão bem posicionadas e, consequentemente, têm BDRs promissores?

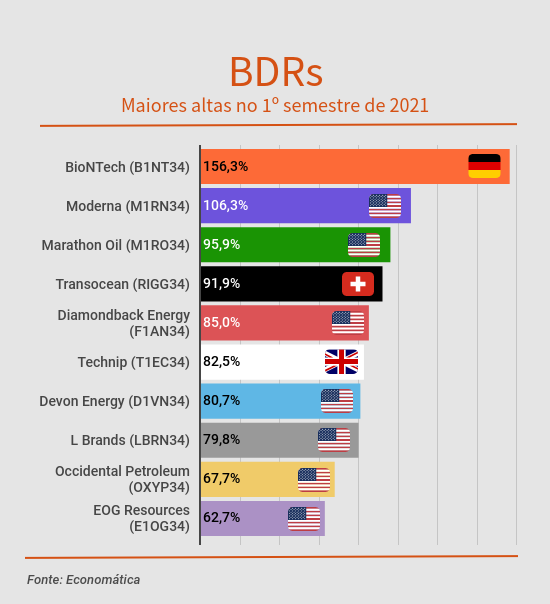

Segundo levantamento feito pela Economatica a pedido do Seu Dinheiro, a B3 conta hoje com 684 BDRs, a maioria de empresas americanas, chinesas ou europeias. Veja abaixo a lista dos 10 ativos de melhor desempenho no primeiro semestre:

Repare que há alguns temas que se repetem nessa lista. Empresas ligadas ao desenvolvimento de vacinas contra a Covid-19, como BioNTech e Moderna, lideraram os ganhos no semestre; outras, associadas ao petróleo e commodities — caso de Marathon, Transocean e Occidental — também trouxeram retornos sólidos.

Mas isso não quer dizer que tais BDRs continuarão tendo um desempenho expressivo daqui para frente — o tema das vacinas, afinal, já parece precificado. Sendo assim, Rodrigo Lobo, sócio da Nextep Investimentos, dá algumas dicas para quem procura boas oportunidades nesses ativos:

"Procure empresas bem geridas, com alinhamento aos acionistas e em que os gestores e executivos tenham histórico", diz o especialista. "Empresas com essas características vão saber navegar e tomar decisões, aproveitar as oportunidades e minimizar riscos".

A Nextep é uma gestora especializada em equities e que faz a gestão de fundos de ações globais, com foco em investimentos em longo prazo. E, entre suas preferências, aparecem a GE (GEOO34) e a Google (GOGL34), ambas cumprindo os requisitos citados.

Dito isso, alguns temas oferecem risco à tese de investimento em BDRs, sobretudo os de companhias americanas. Uma das bandeiras de campanha do presidente Joe Biden é a taxação das empresas, sobretudo no segmento de tecnologia; há, ainda, a incerteza em relação à trajetória de juros do país.

Mas, embora essas preocupações estejam no radar, os analistas acreditam que nenhuma delas trará pressões relevantes aos BDRs e ações estrangeiras no curto prazo. Qualquer mudança, se ocorrer, deve ser gradual e sem sobressaltos.

"Não achamos que [o tema dos impostos corporativos] terá um grande impacto", diz o americano Alexander Carpenter, sócio da Trafalgar Investimentos. Para ele, a divisão do Senado entre democratas e republicanos será um entrave relevante — e, assim, uma eventual aprovação deve ocorrer com taxas mais brandas.

Quanto à política monetária do Federal Reserve, Carpenter acredita que o BC americano começará a retirar liquidez do sistema de maneira muito vagarosa; um aumento de juros já em 2021 está fora do horizonte.

"Muita gente acha que os juros têm que subir para 2% a 2,5% ao ano. Se for gradual, com os lucros das empresas subindo, não tem muito impacto para o mercado de ações. Mas se for rapidamente para cima de 2%, aí sim afetaria", diz.

E quais empresas estrangeiras aparecem bem posicionadas no segundo semestre? Quais BDRs vão se destacar no restante de 2021?

Há um consenso de que as 'big techs' — empresas como Amazon, Facebook, Google e Microsoft, entre outras — tendem a ter um bom desempenho, como explica Vinicius Ferreira, gestor da estratégia global da Opportunity:

"Elas hoje negociam em múltiplos baixos em relação ao mercado e são empresas de extrema qualidade e crescimento", diz ele, revelando que Google e Amazon são as duas maiores posições no portfólio global da gestora.

Ainda no setor de tecnologia, Carpenter, da Trafalgar, destaca os temas de inovação que vêm associados a essas empresas. No caso da Apple, há o desenvolvimento de veículos elétricos; na Google, há o braço de veículos autônomos; no Facebook, há o tema de realidade virtual e games — fatores que, segundo ele, ainda não foram totalmente precificados pelo mercado.

Ele também acredita que setores mais tradicionais, como energia, bancos comerciais e commodities, possam continuar indo bem, dado o momento de retomada da economia global — o megaprograma de infraestrutura nos EUA demandará muito desses segmentos.

Por fim, vale lembrar que há instrumentos para quem não quer investir de forma direta em BDRs ou ações estrangeiras. Segundo a B3, há 65 ETFs — fundos de índice — com essa característica na bolsa brasileira.

Há ETFs que replicam o Nasdaq, o S&P e diversas bolsas europeias; há ativos que têm como base as carteiras do MSCI; há opções que reúnem apenas ações de mercados emergentes ou de países desenvolvidos. A lista é imensa e pode ser consultada aqui.

Se você preferir, também é possível comprar cotas de fundos de ações internacionais ou de fundos multimercado com estratégia global. Nesse caso, é preciso entrar em contato com as gestoras e entender as opções existentes em cada casa.

Por fim, não há como não tocar na questão da taxação de dividendos proposta pelo governo. Os BDRs podem sim pagar proventos, embora essa prática não seja tão comum lá fora — tudo depende da política de cada empresa.

Há um detalhe: é preciso entender a política de impostos incidentes sobre dividendos no país de origem das empresas, além de uma eventual tributação no Brasil.

Dito isso, a questão dos dividendos não costuma ser relevante na decisão de investimento em BDRs. É um instrumento importante para diversificação da carteira e que pode trazer retornos expressivos, com a vantagem de trazer embutida a exposição ao câmbio.

Ainda que 850 mil investidores seja um marco para a indústria de ETFs, ainda é um número pequeno na comparação com o número de 100 milhões de investidores na renda fixa e de 5,4 milhões na renda variável

Pregão ficará fechado por alguns dias e voltará em horário reduzido; Tesouro Direto também sofre alterações

Há um leque de oportunidades no mundo dos ETFs, para diferentes tipos de investidores, do mais conservador ao mais agressivo

Levantamento da Quantum Finance mostra que fundos de papel lideraram as altas de janeiro, com retornos que chegaram a ser seis vezes maiores que o do IFIX

Ainda dá tempo de embolsar os ganhos. Veja até quando investir na ação para ter direito ao pagamento de juros sobre o capital próprio

Além da perspectiva positiva para o primeiro trimestre de 2026, a siderúrgica está sendo beneficiada por uma medida que pega a China em cheio; entenda os detalhes

A narrativa de rotação global de ativos, a partir dos Estados Unidos, segue em curso. S&P 500 e Nasdaq terminaram o dia em baixa.

Em painel na CEO Conference 2026, do BTG Pactual, o CIO da Ibiuna afirmou que uma eventual alternância de poder pode destravar uma reprecificação relevante dos ativos e pressionar os juros reais para baixo

Na última vez que o ouro representou uma fatia maior das reservas globais, a tendência dos mercados ainda era de acumulação do metal precioso

Preços máximos estabelecidos para o leilão ficaram muito abaixo do esperado e participação da empresa se torna incerta

Entrada forte de capital estrangeiro e expectativa de queda de juros levam banco a recomendar compra das ações da operadora da bolsa

Amazon combina resultados mistos com a maior aposta em IA entre as big techs, assusta investidores e ações sofrem em Wall Street, com efeitos até no Bitcoin e outras critpomoedas

Descubra quais são os fundos imobiliários favoritos dos analistas para o mês, e saiba como montar sua carteira de FIIs agora

A empresa vive seu melhor momento operacional, mas o Itaú BBA avalia que boa parte das principais entregas já está no preço; entenda quais gatilhos podem provocar novas altas

Gestor participou de evento da Anbima e falou sobre a perspectiva de volta do investidor local à bolsa

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026