Onde investir no 2º semestre: com a retomada, bolsa brasileira deve correr atrás do tempo perdido

O primeiro semestre ficou bem aquém das expectativas dos analistas, mas agora a retomada econômica parece ser um caminho sem volta. Confira as ações mais indicadas na bolsa e os riscos que você não deve deixar de observar nos próximos meses

A chegada de 2021 veio acompanhada de um sentimento de virada de página e de uma certa euforia no mercado acionário brasileiro. Os primeiros dias de janeiro foram marcados por muito otimismo e recordes por aqui, mas a lua de mel com o novo ano não durou muito tempo.

A tão sonhada reabertura econômica foi constantemente atrasada, assim como o Orçamento de 2021, só resolvido mais de cinco meses depois do previsto. A segunda onda do coronavírus que atingiu o país foi ainda mais letal que a primeira — obrigando estados e municípios a mais uma vez fecharem os comércios e restringirem a circulação de pessoas.

Como resultado, os ativos ligados à economia doméstica sofreram, e o Ibovespa só não sucumbiu mais pela força das commodities, que seguraram a bronca durante a maior parte do primeiro trimestre. Nesse meio tempo, as bolsas internacionais seguiram se recuperando de forma mais enfática.

Este texto faz parte de uma série especial do Seu Dinheiro sobre onde investir no segundo semestre de 2021. Eis a lista completa:

- Ações (você está aqui)

- Dólar e ouro (disponível em 02/07)

- Renda fixa (disponível em 05/07)

- Fundos imobiliários e imóveis (disponível em 06/07)

- Bitcoin e criptomoedas (disponível em 07/07)

- BDRs e ações estrangeiras (disponível em 08/07)

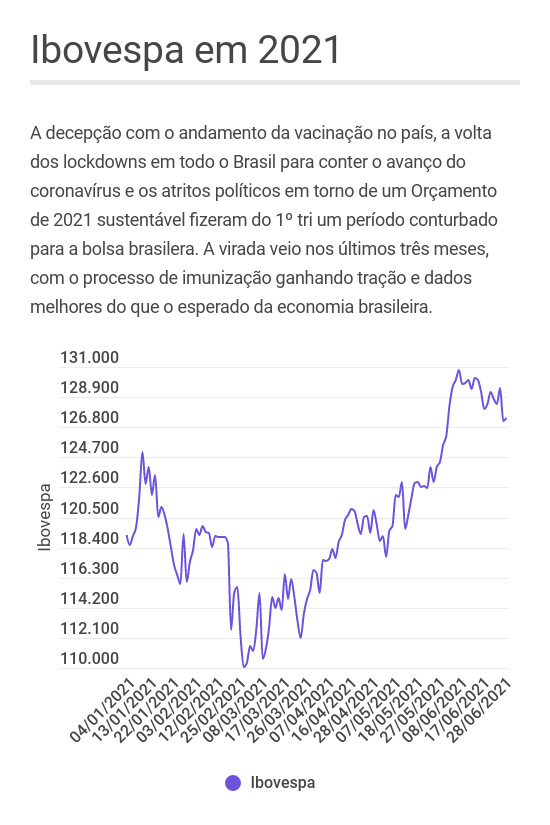

Foi um semestre confuso, nas palavras dos próprios especialistas, e que se dividiu em dois momentos distintos. Se os primeiros meses foram marcados pela decepção, os últimos têm sido de um otimismo renovado. O temor fiscal se reduziu, o Banco Central entrou em ação para tentar conter a inflação, a vacinação brasileira começou a andar e já é possível até ver uma luz no fim do túnel para a pandemia, com as projeções para o PIB cada vez mais elevadas.

Tanto bom humor levou o principal índice da bolsa brasileira a acumular uma alta de 6,54% no período, com o Ibovespa cruzando a linha dos 130 mil pontos diversas vezes. O resultado foi bom, mas não tão bom quanto os gestores e analistas esperavam, justamente pelo início do ano ter sido tão complicado.

Enquanto lá fora o ano começou com um programa de vacinação já em andamento, o Brasil só foi aprovar o uso emergencial de um dos imunizantes disponíveis no dia 17 de janeiro. Depois disso, ainda foi preciso lidar com o baixo número de doses disponíveis e os problemas enfrentados na hora da importação de insumos para a fabricação, atrasando ainda mais o cronograma por aqui.

A vacinação, no entanto, é vista pelo mercado quase como um problema do passado, mesmo que a porcentagem de brasileiros vacinados com a segunda dose ainda seja baixa. Os analistas estão confiantes nos planos dos estados de vacinar toda a população adulta com pelo menos uma dose até meados de setembro e na retomada econômica, que deve ser liderada por aqueles setores que ficaram de lado durante a crise, como o varejo, turismo e shoppings.

Mas não é só de reabertura econômica que se alimenta o otimismo dos investidores. As commodities, que foram o tônico de força do Ibovespa nos primeiros meses do ano, ainda têm espaço para andar mais. Herança da crise, o mercado ainda é inundado pelos estímulos econômicos e monetários em todo o mundo, por mais que diversos países já estudem o fim dessas medidas.

Então, chegou a hora de a bolsa brasileira correr atrás dos seus pares internacionais. Pelo menos é nisso que acreditam Renan Vieira, sócio e CIO da Taruá Capital; Nicolas Borsoi, economista da Nova Futura Investimentos; Daniel Utsch, gestor do Fator Sinergia; e Cristiano Pinelli, sócio da Rio Gestão de Recursos, os especialistas consultados pelo Seu Dinheiro para esta matéria.

As pedras no sapato

Antes de voltarmos a nossa atenção para as empresas e setores que são as apostas para os próximos meses, é preciso comentar que o ritmo de vacinação não foi a única pedra no sapato da bolsa brasileira.

Nicolas Borsoi, economista da Nova Futura Investimentos, aponta que, ao contrário do que a maior parte do mercado esperava, os últimos meses foram marcados também por uma forte valorização do dólar globalmente, com Estados Unidos liderando os esforços de vacinação e começando a vislumbrar o fim da crise. Esse movimento acabou trazendo uma pressão extra aos rendimentos dos títulos do Tesouro americano, os Treasuries, o que acabou favorecendo ainda mais uma alta da moeda americana.

"Esse movimento prejudica principalmente os países emergentes e não conseguimos fugir disso. O fortalecimento do dólar foi responsável por uma boa travada do desempenho dos ativos brasileiros."

- Nicolas Borsoi, Nova Futura Investimentos

Os movimentos locais que pressionaram o câmbio também não podem ser esquecidos, principalmente porque podem ressurgir com força no segundo semestre: as crises políticas e os problemas fiscais.

Cuidado para não tropeçar

É hora de olhar, com cuidado, para o caminho à frente. As projeções para a bolsa são positivas, mas não livres de riscos.

Com a vacinação encaminhada, a pandemia parece ser um assunto do passado, mas a variante delta do coronavírus pode atrapalhar os negócios não só por aqui, mas também no exterior. Pouco se sabe sobre a efetividade das vacinas já existentes para controlar a nova cepa, o que levanta o temor de uma terceira onda, um cenário que nos jogaria para algo muito semelhante ao visto no primeiro trimestre deste ano.

Os riscos políticos também não devem ser descartados, principalmente após a última semana. O governo entregou a segunda etapa da proposta de reforma tributária que ainda está entalada na garganta dos investidores, mesmo que temas como a tributação de dividendos e a alteração na tabela do imposto de renda tenham sido uma constante no discurso do ministro da Economia, Paulo Guedes, desde o começo do mandato.

O texto apresentado ainda está longe daquele que deve ser aprovado (ou não) no Congresso daqui alguns meses, mas, enquanto isso, os gestores apostam que a bolsa brasileira deve reagir com volatilidade conforme as conversas avancem e tente se encontrar um “ponto de equilíbrio".

Para Daniel Utsch, gestor do Fator Sinergia, ainda é cedo para falar em uma perda de atratividade da bolsa aos olhos dos investidores pessoa física. O que devemos ver é um ajuste nos preços dos ativos, refletindo as futuras mudanças.

Com 2022 se aproximando, o cenário eleitoral para as eleições presidenciais do próximo ano também começa a ser antecipado. Mas o que promete realmente fazer barulho são os desdobramentos da CPI da covid-19, que investiga a atuação do governo federal durante a pandemia. Na última semana, denúncias envolvendo o alto escalão do governo começaram a ganhar força, trazendo uma dose extra de cautela aos negócios.

Para finalizar os riscos mapeados (até o momento), Pinelli, da Rio Gestão de Recursos, lembra também que a crise hídrica é outro fator a ser monitorado de perto, já que além de trazer incertezas para o cenário com relação à inflação, também afeta a capacidade de investimento e expansão das empresas e altera o ritmo de funcionamento do agronegócio.

Correndo atrás

A vacinação, indicadores econômicos cada vez mais sólidos e as projeções positivas para a economia brasileira são os pontos que sustentam o otimismo dos especialistas consultados e que, em sua maioria, garantem que a bolsa local ficou para trás enquanto no exterior o que vimos foi um retorno ao “velho normal”.

Então, chegou a hora de traçar as estratégias para tentar capturar os ganhos potenciais dos próximos meses. Daniel Utsch, do Fator Sinergia, destaca que a estratégia adotada pelo seu fundo é “explorar muito as duas pontas: os mais vencedores e os mais perdedores de todo esse ambiente micro e macroeconômico que se configurou desde março de 2020.”

Para Cristino Pinelli, em se tratando de bolsa, “maré quando sobe, levanta todos os barcos”, mas dá para dividir os ativos que são boas opções em três divisões claras: setores em consolidação, commodities e as vencedoras da retomada econômica.

Tirando as amarras

As empresas que mais estão no radar dos investidores são aquelas que devem ser as primeiras impactadas pela volta da população às ruas e às compras. Estamos falando de shopping centers, varejistas, indústria e até mesmo distribuição de combustíveis.

Recentemente, publicamos aqui no Seu Dinheiro uma matéria bem completa sobre os papéis que mais devem se beneficiar da retomada econômica, impulsionados pela demanda reprimida e pela maior segurança com relação à pandemia.

Pelo seu desconto expressivo nos últimos meses e o bom potencial de ganhos com a volta dos consumidores às lojas, o setor de varejo de moda é o mais apontado pelos gestores, com as Lojas Renner (LREN3) liderando as indicações.

A justificativa é que, com o caixa cheio após uma oferta de ações bilionária, a empresa, que é uma das mais tradicionais do ramo, está com “bala na agulha” para se modernizar, fazer aquisições relevantes e se consolidar ainda mais no mercado em um momento em que a população deve voltar a consumir itens mais supérfluos, como roupas e cosméticos.

Quando olhamos para o varejo como um todo, o sócio da Rio Gestão destaca os papéis da Via (VVAR3), dona de marcas como Ponto e Casas Bahia. Para Pinelli, ainda que existam opções de “maior qualidade” na prateleira — como Mercado Livre e Magazine Luiza —, a empresa passa por um momento importante de reestruturação e digitalização, sendo negociada com um desconto maior frente aos seus concorrentes, que já tiveram uma alta expressiva.

Caça às barganhas

Não, não estamos falando da busca dos investidores pelas melhores oportunidades na bolsa e sim das companhias que frequentemente estão no noticiário de fusões e aquisições, ampliando de forma agressiva a sua presença por todo o território nacional.

Elas também são citadas como boas opções para o movimento que se aproxima, já que a crise acabou afetando de forma mais negativa as pequenas e médias empresas, abrindo oportunidades para os peixes grandes.

O setor de saúde talvez seja um dos que mais tem movimentado o mercado com operações de aquisições, sendo a mais relevante delas a união de Hapvida e NotreDame Intermédica, que só precisam do aval do Cade para seguir em frente com o que deve criar a maior operadora de saúde no país.

Pulverizado, o segmento tem atraído cada vez mais a atenção, principalmente após uma crise sanitária como a da covid-19. Cristiano Pinelli aposta nos papéis das companhias citadas, mas também está de olho na Rede D’Or (RDOR3), que também tem ido atrás de expandir o seu portfólio.

O setor de vestuário também passa por uma movimentação semelhante. A própria Lojas Renner, já citada anteriormente, está envolvida em diversos rumores de aquisição de um grande player. Enquanto isso, quem tem chamado a atenção é o Grupo Soma (SOMA3), após a compra recente da Hering.

A retomada do otimismo dos consumidores também deve elevar a busca por crédito, o que favorece o cenário para os bancos, ainda que nos últimos dias eles tenham recuado com o peso da reforma tributária.

Mas quem surgiu como opção no setor não foram os bancões tradicionais, e sim o Banco Inter (BIDI11), que vem se tornando cada vez mais digital e acaba de concluir uma oferta de ações bem-sucedida, e o BTG Pactual (BPAC11), que tem avançado de forma agressiva em diversas frentes do ecossistema financeiro.

Ainda dá tempo de surfar?

Se quando falamos dos setores favorecidos pela reabertura econômica o mercado parece agir em consenso, o mesmo não ocorre quando o assunto é o setor de commodities — grande protagonista do primeiro semestre e que em muitos momentos literalmente salvou o Ibovespa de resultados mais amargos.

A elevação dos preços do minério de ferro, que se firmou acima do patamar dos US$ 200, sustentou o bom desempenho de empresas como Vale (VALE3) e as siderúrgicas. Os preços da commodity foram puxados pela alta demanda da China e a perspectiva de aprovação de um novo pacote trilionário de infraestrutura nos Estados Unidos.

Para Renan Vieira, da Taruá Capital, o preço do minério de ferro deve seguir elevado, ainda que em níveis mais modestos do que o visto nos melhores momentos do ano. "No patamar dos US$ 215 ainda é um preço que traz conforto para ativos como a Vale, por exemplo".

A mineradora também se mantém na preferência da Rio Gestão de Recursos com a perspectiva de pagamentos de dividendos mais elevados nos próximos meses. Outra aposta da casa dentro do setor é a Gerdau (GGBR4), que andou passando por um movimento de realização de lucros, mas que deve se beneficiar de sua forte presença nos Estados Unidos.

Já para o economista da Nova Futura Investimentos, as commodities metálicas devem ter um cenário mais desafiador pela frente, justamente por ter uma dependência grande da demanda chinesa, onde a situação pós-coronavírus começa a se normalizar.

Com relação ao petróleo, a perspectiva é de que o preço do barril se mantenha próximo dos US$ 60, o que deve seguir favorecendo as ações da Petrobras (PETR4). No caso da estatal, o risco continua sendo a possível interferência do governo na política de preços da companhia.

Olhando um pouco para o segmento de proteínas, Pinelli também aponta boas perspectivas para a JBS (JBSS3), citando o portfólio mais completo e região de atuação mais abrangente como fatores positivos.

Caixa Seguridade (CXSE3) pode pagar mais R$ 230 milhões em dividendos após venda de subsidiárias, diz BofA

Analistas acreditam que recursos advindos do desinvestimento serão destinados aos acionistas; companhia tem pelo menos mais duas vendas de participações à vista

Gradiente (IGBR3) chega a disparar 47%, mas os acionistas têm um dilema: fechar o capital ou crer na vitória contra a Apple?

O controlador da IGB/Gradiente (IGBR3) quer fazer uma OPA para fechar o capital da empresa. Entenda o que está em jogo na operação

O Mubadala quer mesmo ser o novo rei do Burger King; fundo surpreende mercado e aumenta oferta pela Zamp (BKBR3)

Valor oferecido pelo fundo aumentou de R$ 7,55 para R$ 8,31 por ação da Zamp (BKBR3) — mercado não acreditava em oferta maior

Magalu (MGLU3) cotação: ação está no fundo do poço ou ainda é possível cair mais? 5 pontos definem o futuro da ação

Papel já alcançou máxima de R$ 27 há cerca de dois anos, mas hoje é negociado perto dos R$ 4. Hoje, existem apenas 5 fatores que você deve olhar para ver se a ação está em ponto de compra ou venda

Com olhos no mercado de saúde animal, Mitsui paga R$ 344 milhões por fatias do BNDES e Opportunity na Ourofino (OFSA3)

Após a conclusão, participação da companhia japonesa na Ourofino (OFSA3) será de 29,4%

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Leia Também

-

Prévia da inflação veio melhor que o esperado — mas você deveria estar de olho no dólar, segundo Campos Neto

-

Bolsa hoje: Dólar cai a R$ 5,11 com inflação nos EUA; Ibovespa retoma os 126 mil pontos com NY e avança 1% na semana

-

Real forte? Esse bancão vê a moeda brasileira vencendo o iene — divisa japonesa atinge o menor nível em 34 anos ante o dólar

Mais lidas

-

1

Vale (VALE3) e a megafusão: CEO da mineradora brasileira encara rivais e diz se pode entrar na briga por ativos da Anglo American

-

2

Imposto de 25% para o aço importado: só acreditou quem não leu as letras miúdas

-

3

Preço dos imóveis sobe em São Paulo: confira os bairros mais buscados e valorizados na cidade, segundo o QuintoAndar