Onde investir no 2º semestre: o dólar tem tudo para se manter abaixo de R$ 5,00

O segundo episódio da série especial do Seu Dinheiro dá destaque para o câmbio: para analistas, os fundamentos indicam mais alívio no dólar

Prever a cotação do dólar é sempre uma tarefa ingrata: o mercado de câmbio sofre influência de um sem-número de variáveis, tanto domésticas quanto externas — talvez seja a classe de ativos mais exposta ao imponderável.

Cenário eleitoral, dinâmica de juros no mundo, recuperação da economia global, trajetória fiscal do país, comportamento das commodities, turbulências geopolíticas... Tudo isso e muito mais pode afetar os preços das moedas, a qualquer momento.

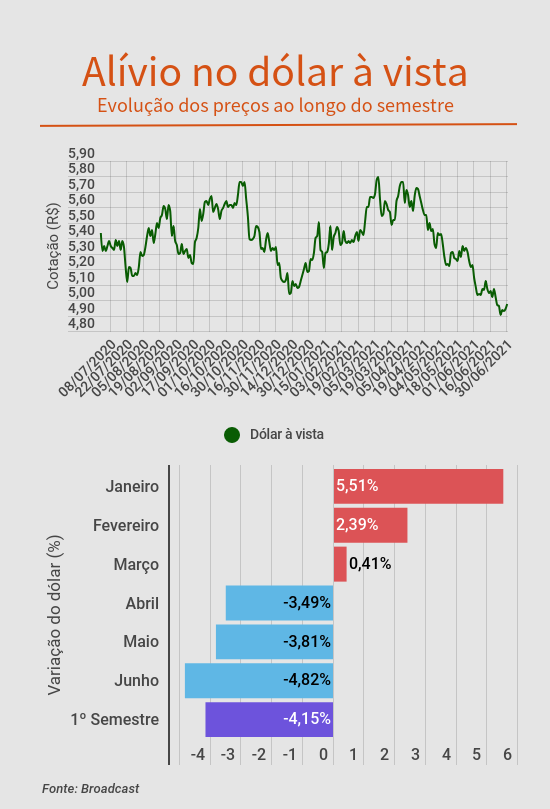

Mas, ora essas, você não abriu esse texto para que eu fique em cima do muro, certo? Pois bem: com os dados que estão disponíveis hoje para análise, é possível dizer que o dólar tem tudo para continuar caindo no segundo semestre.

Ou seja, estamos falando da possibilidade de estabilização do câmbio abaixo da marca de R$ 5,00. Um cenário que era impensável no começo do ano, quando parecia questão de tempo até que o dólar batesse os R$ 6,00.

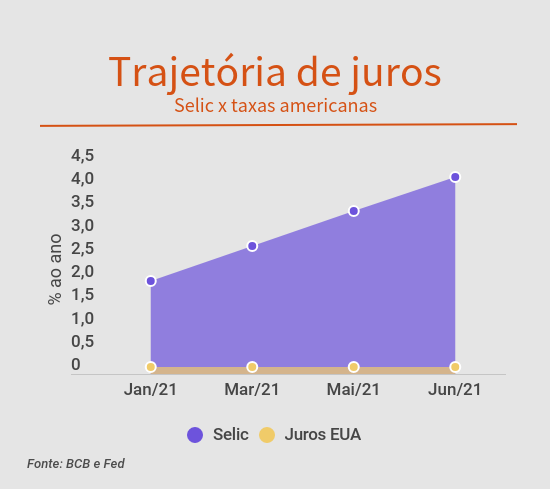

E o que explica essa virada? Em primeiro plano, aparece a política de juros no Brasil: o Copom assumiu uma postura de "faremos o que for preciso" para controlar a inflação em 2022 — já há quem fale numa Selic perto de 7% ao fim desse ano.

A política monetária, no entanto, não é o único fator favorável ao Real daqui para frente. Eu conversei com diversos analistas e economistas nos últimos dias, e a percepção de continuidade do alívio no câmbio é unânime. Só que todos também ressaltam: essa queda do dólar não vai ser linear; a volatilidade continuará afetando o mercado.

Leia Também

Este texto faz parte de uma série especial do Seu Dinheiro sobre onde investir no segundo semestre de 2021. Eis a lista completa:

- Bolsa

- Dólar e ouro (você está aqui)

- Renda fixa (publicação em 5/7)

- FIIs e imóveis (6/7)

- Bitcoin e criptomoedas (7/7)

- BDRs e ações estrangeiras (8/7)

Para esta matéria contribuíram Ronaldo Patah, estrategista-chefe do UBS; Carlos Calabresi, CIO da Garde Asset; Roberto Motta, responsável pela mesa de futuros da Genial Investimentos; e Gustavo Arruda, chefe de pesquisa para América Latina do BNP Paribas.

Ondas de alívio

É muito comum definir o mercado de câmbio como um "termômetro do medo": se a incerteza paira no ar ou se a aversão ao risco vai às alturas, a demanda por dólares aumenta. A moeda americana, afinal, é um ativo clássico para proteção dos investimentos.

E se o câmbio é o termômetro do medo, pode-se dizer que o mercado brasileiro estava com uma febre alta no começo de 2021: o dólar à vista chegou às máximas históricas em termos nominais, rondando os R$ 5,80.

A pandemia chegou ao nível mais crítico no país — a segunda onda da Covid-19 ganhou força entre fevereiro e março —, a vacinação estava atrasada, o Orçamento para o ano ainda era uma incógnita, as reformas não andavam, os juros estavam nas mínimas. Uma combinação explosiva para a dinâmica das moedas.

Só que os planetas começaram a se alinhar a favor do Real a partir de abril, trazendo ondas de alívio ao mercado de câmbio. E, mais importante: elas continuarão atuando ao longo do segundo semestre.

A primeira onda relevante diz respeito ao mercado de commodities: tanto os produtos agrícolas quanto os metálicos passaram por forte valorização ao longo do semestre, dada a demanda aquecida vista lá fora. E o Brasil é uma potência nessa área, exportando para vários países e em quantias elevadas.

Conforme as economias globais vão reabrindo, é natural que a necessidade por commodities se intensifique. A China passa por esse fenômeno: o consumo de minério de ferro pelas indústrias é alto; a demanda por produtos agrícolas aumenta, dada a necessidade de restabelecimento do rebanho do país após o surto de gripe suína.

"A gente tem exportado volumes cada vez maiores", diz Ronaldo Patah, estrategista-chefe do UBS, destacando que, ao mesmo tempo, as importações do Brasil e os gastos do brasileiro no exterior diminuíram bastante com a pandemia. "Então, tem toda essa sobra de dólares".

E o cenário de commodities em patamares elevados e demanda aquecida deve continuar nos próximos meses, por mais que a China se esforce para conter o avanço dos preços.

Os Estados Unidos, por exemplo, têm um megaprojeto de infraestrutura no horizonte e certamente precisarão de minério de ferro e aço; a Europa e outras regiões da Ásia e do Oriente Médio seguem consumindo produtos agrícolas brasileiros.

O diferencial

Mas além das questões comerciais, há também aspectos técnicos do mercado de câmbio que ajudam a explicar a queda do dólar. O principal deles diz respeito à condução da política monetária.

Com a pandemia, houve um movimento coordenado dos BCs do mundo para baixar os juros e injetar recursos no sistema financeiro; a ideia era impedir uma paralisia da economia, dando todo o estímulo possível para o consumo e a produção.

E, como todos sabem, o Copom baixou a Selic às mínimas históricas, chegando a 2% ao ano em agosto de 2020 e permanecendo nesse patamar até janeiro — o que foi um erro, de acordo com Carlos Calabresi, CIO da Garde Asset.

"O BC demorou demais com os juros; depois, criou o forward guidance e se amarrou nele. A vida foi se normalizando, a inflação também, e a gente ficou com juro real negativo num país com dívida grande", diz ele.

Atrasado ou não, fato é que o Copom começou a subir a Selic de forma agressiva a partir de maio, dando três aumentos consecutivos de 0,75 ponto. Agora, com os juros a 4,25% ao ano, o BC segue pisando fundo no aperto monetário, deixando aberta a possibilidade de um aumento de 1 ponto na próxima reunião, em agosto.

Mas o que importa de verdade para o mercado de câmbio não é a motivação, mas sim, o fato: juros mais altos costumam atrair investimentos externos.

Coloque-se na pele de um investidor gringo. Os títulos do governo americano de 10 anos estão girando ao redor de 1,5%. Ora essas, se os juros reais no Brasil estão rendendo menos, a escolha é óbvia: os Treasuries remuneram mais e têm menos risco.

Mas, conforme os juros brasileiros vão subindo, o jogo muda de cena. Investir no país passa a ser mais atraente, já que a remuneração vai ficando mais polpuda. E, mais importante: os juros americanos ainda vão ficar perto de 0% por um bom período.

"O mundo ainda não começou a subir juro, os BCs estão anunciando que vão fazer com calma, enquanto o nosso já começou e começou com uma velocidade boa", diz Calabresi. "Fez certíssimo, está tentando reancorar as expectativas de inflação".

Veja o gráfico acima. A área azul representa o diferencial de juros entre Brasil e EUA — e, quanto maior a distância entre os dois pontos, mais atrativo é o investimento no nosso país.

Enquanto o Federal Reserve sinaliza que manterá os juros inalterados na faixa de 0% a 0,25% ao ano até, pelos menos, 2023 (há quem ache que a elevação vai começar antes), o Copom já está subindo a Selic — portanto, o diferencial vai ficar cada vez maior ao longo do ano.

Confiança redobrada

Esses dois fatores ainda vieram acompanhados de uma melhora no cenário político-econômico do Brasil: o PIB cresceu 1,2% no primeiro trimestre, surpreendendo o mercado — e desencadeando uma avalanche de revisões positivas do crescimento da economia em 2021.

Em paralelo, a dinâmica fiscal do país também melhorou: a arrecadação de impostos e contribuições chegou a R$ 142 bilhões em maio, um aumento de quase 70% na base anual. No acumulado de 2021, a arrecadação já soma R$ 744 bilhões, crescimento de 21% em relação ao mesmo período de 2020.

A relação dívida/PIB do governo federal caiu para 85,6% em maio, o menor nível em 11 meses — o que aumenta a tranquilidade dos investidores externos.

"Boa parte da melhora [do câmbio] é fruto dessa combinação. Expectativa de crescimento melhor, números fiscais melhores, taxas de juros muito mais compatíveis", diz Roberto Motta, responsável pela mesa de futuros da Genial Investimentos. "O estrangeiro quer expectativa de crescimento".

E agora, para onde vamos?

Dito tudo isso, fica claro que os vetores atuais seguem direcionando o dólar para baixo. Mas qual é o limite?

Uma taxa de câmbio ao redor de R$ 4,80 é quase unanimidade: Patah, do UBS, e Motta, da Genial, acreditam que o dólar pode chegar a esse nível; Calabresi, da Garde, é mais cauteloso: para ele, níveis entre R$ 4,80 e R$ 4,90 são plausíveis no curto prazo.

O BNP Paribas vai um pouco além: em coletiva de imprensa feita no começo da semana, o chefe de pesquisa da instituição para América Latina, Gustavo Arruda, diz que o dólar deve fechar o ano em R$ 4,75, destacando o processo de alta nos juros que está em andamento no Brasil.

Isso quer dizer que o dólar não é mais um ativo de proteção? Não é uma boa ideia comprar a moeda americana?

Bem, vamos por partes: a compra e venda de dólares em espécie, via casas de câmbio, não é exatamente uma modalidade de investimento. Quando falamos em câmbio como proteção de carteira, nos referimos à exposição a ativos que sejam precificados na moeda americana.

"O investidor brasileiro não tem a tradição de manter uma parte dos investimentos atrelada à moeda forte", destaca Motta, da Genial. "A principal mensagem é: até que ponto os investidores que não têm alocação em moeda forte devem aproveitar esse momento e diversificar?".

Atualmente, o pequeno investidor já pode comprar BDRs (recibos de ações estrangeiras negociadas na B3). Há também inúmeros fundos e ETFs ligados aos mercados externos, entre outras possibilidades.

Qualquer perfil balanceado e arrojado tem que ter uma porcentagem em ativos globais

Ronaldo Patah, estrategista-chefe do UBS

Riscos, sempre eles

Por mais que os indícios atuais apontem para a valorização do Real ante o dólar, é preciso ficar atento. Há também vários riscos no horizonte, especialmente no último trimestre.

Os especialistas lembram que, a partir de outubro, a corrida eleitoral para a Presidência deve começar a pressionar os mercados de forma generalizada — e, novamente: o dólar é o termômetro do medo.

Uma eventual piora da pandemia, no Brasil e no mundo, também não pode ser completamente descartada: a variante delta da Covid-19 tem gerado preocupação no exterior, apesar da vacinação já estar avançada nos países mais ricos.

Por fim, o ambiente sempre conturbado em Brasília também tende a aumentar as oscilações do dólar. É bom lembrar que a CPI da Covid-19 tem pressionado cada vez mais o governo, o que pode mexer com os rumos do mercado, apesar dos fundamentos positivos.

"Perto do fim do ano é preciso ter mais cuidado", ressalta Calabresi, da Garde. "Estaremos perto do momento em que o BC americano estará se preparando para normalizar a política monetária, com a redução de estímulos".

Arruda, do PNB Paribas, também vai na mesma linha: apesar de o banco projetar um câmbio mais baixo, o economista destaca que é de se esperar volatilidade no mercado de moedas, especialmente com a proximidade das eleições.

Nem tudo que reluz é ouro

E o ouro, o tradicional refúgio de segurança dos investidores para tempos de incerteza? Continua com o brilho em dia? A resposta de todos os analistas é a mesma: o ouro não deve se valorizar nos próximos meses.

Em linhas gerais, o ouro serve como abrigo em tempos de inflação alta e crise econômica: se as moedas estão perdendo o poder de compra e há grande incerteza no mundo, nada melhor que estar posicionado na commodity. E, de fato, a inflação tem subido no mundo.

Ao mesmo tempo, os BCs dizem tolerar níveis inflacionários mais altos no curto prazo, mantendo os estímulos por enquanto. A leitura é a de que as autoridades monetárias estão com o dedo no gatilho, prontas para retirarem os estímulos e mexer nos juros assim que julgarem apropriado.

Ou seja: há a sensação de que a inflação crescente está sob controle num horizonte mais curto. "Existe um consenso de que os BCs sabem o que estão fazendo, sabem trazer inflação para baixo quando necessário", disse Arruda, na coletiva do BNP Paribas.

Novamente, é tudo uma questão de posicionamento. Se você busca valorização do ouro nesse semestre, esse cenário parece improvável — as economias estão reabrindo e tudo parece caminhar bem.

Mas se você aposta num processo inflacionário mais forte no mundo por causa da liquidez excessiva, escapando ao controle dos BCs, pode ser uma boa aumentar a posição na commodity.

Nada de ouro ou renda fixa: Ibovespa foi o melhor investimento do primeiro semestre; confira os outros que completam o pódio

Os primeiros seis meses do ano foram marcados pelo retorno dos estrangeiros à bolsa brasileira — movimento que levou o Ibovespa a se valorizar 15,44% no período

Bolsas nas máximas e dólar na mínima: Ibovespa consegue romper os 139 mil pontos e S&P 500 renova recorde

A esperança de que novos acordos comerciais com os EUA sejam fechados nos próximos dias ajudou a impulsionar os ganhos na última sessão do mês de junho e do semestre

É possível investir nas ações do Banco do Brasil (BBAS3) sem correr tanto risco de perdas estrondosas, diz CIO da Empiricus

Apesar das recomendações de cautela, muitos investidores se veem tentados a investir nas ações BBAS3 — e o especialista explica uma forma de capturar o potencial de alta das ações com menos riscos

Reviravolta na bolsa? S&P 500 e Nasdaq batem recorde patrocinado pela China, mas Ibovespa não pega carona; dólar cai a R$ 5,4829

O governo dos EUA indicou que fechou acordos com a China e outros países — um sinal de que a guerra comercial de Trump pode estar chegando ao fim. Por aqui, as preocupações fiscais ditaram o ritmo das negociações.

Nubank (ROXO34) reconquista o otimismo do BTG Pactual, mas analistas alertam: não há almoço grátis

Após um período de incertezas, BTG Pactual vê sinais de recuperação no Nubank. O que isso significa para as ações do banco digital?

FII Guardian Real Estate (GARE11) negocia venda de 10 lojas por mais de R$ 460 milhões; veja quanto os cotistas ganham se a operação sair do papel

Todos os imóveis estão ocupados atualmente e são locados por grandes varejistas: o Grupo Mateus e o Grupo Pão de Açúcar

ETFs ganham força com a busca por diversificação em mercados desafiadores como a China

A avaliação foi feita por Brendan Ahern, CIO da Krane Funds Advisors, durante o Global Managers Conference 2025, promovido pelo BTG Pactual Asset Management

Pátria Escritórios (HGRE11) na carteira: BTG Pactual vê ainda mais dividendos no radar do FII

Não são apenas os dividendos do fundo imobiliários que vêm chamando a atenção do banco; entenda a tese positiva

Fim da era do “dinheiro livre”: em quais ações os grandes gestores estão colocando as fichas agora?

Com a virada da economia global e juros nas alturas, a diversificação de investimentos ganha destaque. Saiba onde os grandes investidores estão alocando recursos atualmente

Excepcionalismo da bolsa brasileira? Não é o que pensa André Esteves. Por que o Brasil entrou no radar dos gringos e o que esperar agora

Para o sócio do BTG Pactual, a chave do sucesso do mercado brasileiro está no crescente apetite dos investidores estrangeiros por mercados além dos EUA

Bolsa em alta: investidor renova apetite por risco, S&P 500 beira recorde e Ibovespa acompanha

Aposta em cortes de juros, avanço das ações de tecnologia e otimismo global impulsionaram Wall Street; no Brasil, Vale, Brasília e IPCA-15 ajudaram a B3

Ibovespa calibrado: BlackRock lançará dois ETFs para investir em ações brasileiras de um jeito novo

Fundos EWBZ11 e CAPE11 serão listados no dia 30 de junho e fazem parte da estratégia da gestora global para conquistar mais espaço nas carteiras domésticas

Todo mundo quer comprar Bradesco: Safra eleva recomendação para ações BBDC4 e elege novos favoritos entre os bancões

Segundo o Safra, a mudança de preferência no setor bancário reflete a busca por “jogadores” com potencial para surpreender de forma positiva

Apetite do TRXF11 não tem fim: FII compra imóvel ocupado pelo Assaí após adicionar 13 novos ativos na carteira

Segundo a gestora, o ativo está alinhado à estratégia do fundo de investir em imóveis bem localizados e que beneficia os cotistas

Até os gringos estão com medo de investir no Banco do Brasil (BBAS3) agora. Quais as novas apostas dos EUA entre os bancos brasileiros?

Com o Banco do Brasil em baixa entre os investidores estrangeiros, saiba em quais ações de bancos brasileiros os investidores dos EUA estão apostando agora

FIIs de papel são os preferidos do Santander para estratégia de renda passiva; confira a carteira completa de recomendação

Fundos listados pelo banco tem estimativas de rendimento com dividendos de até 14,7% em 12 meses

Mesmo com petroleiras ‘feridas’, Ibovespa sobe ao lado das bolsas globais; dólar avança a R$ 5,5189

Cessar-fogo entre Israel e Irã fez com que os preços da commodity recuassem 6% nesta terça-feira (24), arrastando as empresas do setor para o vermelho

Não é hora de comprar Minerva (BEEF3): BTG corta preço-alvo das ações, mas revela uma oportunidade ainda mais suculenta

Os analistas mantiveram recomendação neutra para as ações BEEF3, mas apontaram uma oportunidade intrigante que pode mexer com o jogo da Minerva

CVC (CVCB3) decola na B3: dólar ajuda, mas otimismo do mercado leva ação ao topo do Ibovespa

A recuperação do apetite ao risco, o fim das altas da Selic e os sinais de trégua no Oriente Médio renovam o fôlego das ações ligadas ao consumo

É hora do Brasil: investidores estrangeiros estão interessados em ações brasileiras — e estes 4 nomes entraram no radar

Vale ficou para trás nos debates, mas uma outra empresa que tem brilhado na bolsa brasileira mereceu uma menção honrosa

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP