O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Mercado aeroespacial a fundos multimercados, entenda as estratégias que podem dar liberdade financeira ao seu filho

Só quem é pai sabe o que é se preocupar não apenas com seu próprio futuro, cheio de nuances, mas também com o do filho. E um ponto de preocupação que todo pai deve ter é com a liberdade financeira de sua família.

Quem nunca ouviu a frase: "o futuro a Deus pertence”? Como se nada pudéssemos fazer além de aguardar passivos nosso destino e esperar que ele traga sorte. Mas isso está longe de ser a realidade. Uma das atitudes que você pode tomar hoje para garantir um bom futuro para seus filhos é investir. A seleção de Dia dos Pais traz 4 investimentos com potencial de garantir um excelente futuro aos filhos

Afinal, começar a vida com a liberdade financeira garantida é um dos grandes presentes que um pai pode dar para o filho, além de muito amor.

Antes de continuarmos, clicando aqui você pode conferir um vídeo em que nós analisamos 3 BDRs (ações internacionais com lastro na bolsa brasileira) promissores para ficar de olho nos próximos meses.

Alguns papéis dessa classe de ativos têm boas perspectivas de crescimento e são ótimas opções para você que procura diversificar a sua carteira de investimentos, sem os ruídos políticos que interferem no nosso índice brasileiro. Confira abaixo:

Agora vamos aos investimentos. São 3 fundos temáticos, de olho nas tendências do futuro, e uma classe mais diversificada, para quem busca ganhos crescentes e com consistência.

Leia Também

Esse investimento tem o potencial de multiplicar seus investimentos nos próximos anos. Sob nova forma, o mundo assiste a uma nova corrida espacial, agora protagonizada por grandes empresas de tecnologia. Recentemente, Jeff Bezos, fundador da Amazon, decolou ao o espaço em um passeio de 10 minutos. E isso é só o começo.

O mercado aeroespacial tem hoje uma receita de US$ 350 bi por ano e, em 2040, esse valor deve chegar a US$ 1 tri, em uma alta estimada de 185%. Você pode se expor a esse mercado por meio do ETF ARKX, pela Avenue Securities.

A estimativa é a de que frentes de inovação nesse sentido possam gerar em torno de US$50 trilhões no mercado de ações nos próximos 10 a 15 anos. Hoje, elas representam manos de US$6 trilhões.

Você pode conferir mais detalhes sobre esse investimento na nossa página do Instagram:

Ver esta publicación en Instagram

Lá, você encontrará também uma análise que aponta que as ações da Weg (WEGE3) podem subir mais 36%, de acordo com a XP Investimentos. Você entenderá ainda 4 pilares que sustentam essa tese de investimento em WEGE3. Basta clicar aqui.

Ver essa foto no Instagram

Ainda pensando no futuro do seu filho, a ONU (Organização das Nações Unidas) indica que, para cada 1º C na temperatura global, o acesso à água pode ser reduzido em até 90% em algumas regiões. E relatórios da Unesco indicam que já estamos 1,5º acima daquilo que era registrado antes da revolução industrial.

Ou seja, a tendência é que a água fique cada vez mais escassa ao longo do tempo, algumas regiões do planeta já enfrentam secas históricas. Assim, o investimento em água de olho em crises hídricas locais ao redor do mundo é uma ótima pedida para o longo prazo.

Afinal, empresas de tecnologia já estão de olho nisso. É o caso, por exemplo, da Tetra Tech, empresa que oferece consultoria na gestão de água, cujas ações já valorizaram mais de 300% nos últimos 5 anos. No Brasil, você pode investir em água pelo Fundo Vítreo Água (da Vítreo) e pelo Trend Água Tech, da XP.

A ONU alerta que, depois da pandemia, as secas devem ser as grandes causadoras de estresses nos próximos anos.

Mudando um pouco de assunto, você também pode também pode aumentar suas chances de aumentar seu patrimônio e o do seu filho com o Ethereum, a criptomoeda que subiu mais de 500% nos últimos 12 meses e tende a subir ainda mais com as atualizações recentes da moeda. Para saber mais sobre o potencial de alta dessa cripto basta clicar aqui.

É importante destacar que é recomendado investir pouco dinheiro em cripto, visto que é um mercado volátil. Com pouco já é possível buscar multiplicações expressivas, lembrando que nada é garantido. Confira no nosso Insta uma análise:

Com as questões ambientais cada vez mais ao centro das preocupações mundiais, o mercado de crédito carbono se tornou uma alternativa extremamente lucrativa. Nos últimos 3 anos esse mercado já entregou mais de 200% de valorização e deve crescer ainda mais.

A razão para essa guinada é a oferta limitada e a demanda obrigatória ao redor do mundo, que está só no começo de um longo ciclo. Explico: é vantajoso para os países alinhados aos acordos globais que os emissores de carbono paguem cada vez mais caro pelos créditos, a fim de obrigá-los a poluir menos.

Para isso acontecer, o limite de emissão das empresas (oferta) é reduzido ao longo do tempo. E aí mora o segredo dos lucros: mesmo sendo caro, as empresas compram o crédito obrigatoriamente (demanda forçada) para funcionarem sem o risco de serem multadas, processadas ou sujarem o nome perante a sociedade.

Assim, o mercado de compensação aquece... e quem sai ganhando é o planeta, empresários e investidores comuns, como eu e você. Não é à toa que quem investiu nessa tese já colocou no bolso 260% de lucro nos últimos três anos.

Por falar em futuro e questões ambientais, não podemos deixar de mencionar a Raízen (RAIZ4), recomendada pela nossa analista de investimentos Larissa Quaresma, que avalia um potencial de alta de até 75% para a ação.

A Raízen é referência global em bioenergia e com amplo portfólio de produtos renováveis. Consagrada como a maior produtora de etanol de cana de açúcar do mundo, ela está alinhada às pautas ESG (boas práticas ambientais, sociais e de governança corporativa), vista com bons olhos por muitos investidores por trazer mais segurança em resultados sólidos no longo prazo.

Após o IPO, realizado nesta quinta-feira (5), as ações da empresa tem potencial para quase dobrar, como eu já disse. Você pode conferir a análise completa sobre a ação no vídeo da analista Larissa Quaresma (aproveite e se inscreva no nosso canal do YouTube para ter acesso a dicas de investimentos):

Para a construção de um patrimônio sólido é preciso ter uma carteira resiliente para seguir firme em cenários difíceis, focada na recorrência de ganhos. Uma forma de fazer isso é estar exposto a bons fundos multimercados, que distribuem o patrimônio do investidor em diferentes modalidades de investimentos e segmentos da economia.

Isso no longo prazo é um verdadeiro balde de ouro. E para entender o porquê basta pensarmos nas grandes crises. Se você tivesse R$ 10 mil e perdesse 50% do patrimônio nas turbulências dos mercados, você ficaria com R$ 5 mil. Para voltar aos R$ 10 mil, você precisaria de um lucro de 100%. Ou seja, quanto mais você perdesse, mais difícil seria para recuperar.

Enquanto isso, quem seguiu ganhando de maneira consistente ao longo dos anos ficaria muito à frente de você, que se empolgou com a euforia do mercado, se entregou ao risco e depois, quando os tempos obscuros vieram, viu tudo cair.

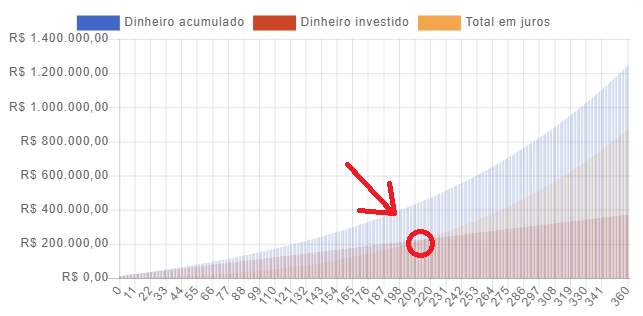

Vamos supor que você aplique R$ 10 mil num bom fundo multimercado focado em recorrência de ganhos neste mês e nos meses seguintes invista R$ 1 mil mensais no produto. Considerando, uma rentabilidade anual de 7%, você poderia receber, APENAS EM JUROS, cerca de R$ 60,7 mil ao final dos próximos 10 anos.

Se você segurasse por mais 10 anos, seu lucro só com juros compostos seria de R$ 296,2 mil. Nesse período, seus rendimentos superariam os aportes mensais de R$ 1 mil - o que, convenhamos, é o “ponto da virada" de qualquer investidor; o momento em que os juros viram uma bola de neve.

Confira na bolinha vermelha do gráfico abaixo o momento em que essa conquista poderia acontecer:

Em 30 anos, você teria recebido em juros R$ 875,5 mil… e alcançaria um patrimônio acumulado de mais de R$ 1,2 milhão. Claro que isso é só uma simulação, não se trata de promessa de lucros, os valores são nominais (não contam a inflação e os impostos) e ganho passado não é garantia de resultado futuro. Mas com fundamentos é plenamente possível que uma situação como essa se torne realidade e ajude a garantir o futuro do seu filho.

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente