O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Nos níveis atuais, acho bastante interessante comprar as ações. Mesmo que não haja nenhum grande gatilho de curto prazo, os dividendos te compensam pela espera

Quando eu comecei a ter ciência do mundo e das coisas, em meados dos anos 80, uma linha telefônica valia muito dinheiro. Quem tinha declarava no imposto de renda e quem não tinha entrava na fila de anos para comprar uma linha da Telesp (subsidiária paulista da Telebras), o que levou à criação de um mercado secundário de aluguel bastante desenvolvido e regulamentado.

Sim, isso mesmo: além dos cabelos permanentes e dos Menudos (dá um Google), os anos 1980 foram marcados por aluguel das linhas telefônicas. Teve gente que fez fortuna comprando e alugando linhas por aí.

As coisas começaram a mudar quando a Telebras foi privatizada em 1998 e o investimento privado aumentou a cobertura e a agilidade do sistema – se hoje você pode entrar em uma loja e, minutos depois, sair falando ao telefone, agradeça (pelo menos em parte) ao Fernando Henrique por ter quebrado o monopólio estatal sobre as telecomunicações.

É claro que os avanços tecnológicos ajudaram muito. Aliás, a linha fixa domiciliar caiu em desuso e todo mundo só quer saber de celular. Só tem telefone fixo em casa quem fechou combo TV + Internet + Telefone – usar mesmo, quase não se usa mais. Eu acho que meu pacote da Vivo até contempla uma linha fixa, mas faz quase três anos que tenho o serviço e nunca liguei um aparelho à linha.

Cada vez menos se usa o serviço de voz – toda vez que meu telefone toca, há três opções: um corretor querendo me vender imóvel, algum jornal me oferecendo assinatura ou o bom e velho engano. Não à toa, o modelo das empresas de telefonia cada vez mais está migrando para explorar o serviço de dados, seja via telefonia móvel seja via internet de banda larga, com crescente interesse sobre a tecnologia de fibra ótica.

Quando a gente pensa no serviço por aqui, os problemas e reclamações se acumulam, com cobranças indevidas, demora no atendimento, tarifas caras e por aí vai. De fato, as coisas poderiam ser bem melhores, mas a insatisfação de usuários é um problema global e tem muito a ver com a estrutura de custos e a concorrência feroz, que acaba impactando preços e inviabilizando um atendimento premium no mundo todo.

Leia Também

Porém, se existe alguma empresa que se destaca positivamente no Brasil, certamente é a Vivo, que entrega a melhor (menos pior?) experiência de usuário, uma boa área de cobertura e, honestamente, um serviço de fibra bastante robusto (não me lembro da última vez que fiquei sem Internet aqui em casa).

Nos primeiros meses da pandemia, os papéis da Telefônica Brasil, ou Vivo, foram bem, dada a resiliência das receitas (boa parte vem de assinaturas mensais) e o fato de que muita gente se tornou ainda mais dependente da telefonia móvel para executar uma infinidade de tarefas com praticamente tudo fechado.

Porém, das máximas de julho para cá, o papel acumula uma queda de mais de 20%, contra um desempenho bem melhor do Ibovespa. É muito difícil entender movimentos de mercado, sempre caímos em tentação e utilizamos narrativas convenientes para explicar fatos passados, mas me parece razoável pensar que boa parte da queda se deu mais por fluxo do que por mudanças nos fundamentos.

Por ser uma subsidiária da espanhola Telefónica e ter bastante liquidez, VIVT4 é um veículo muito utilizado por investidores estrangeiros como porta de entrada e saída do país e acaba sendo um termômetro da percepção dos gringos sobre a situação brasileira.

Do ponto de vista das receitas, temos uma quebra de 65% em telefonia móvel, que inclui também a venda de aparelhos e 35% vindo dos serviços “fixos”: banda larga, TV por assinatura e telefonia fixa.

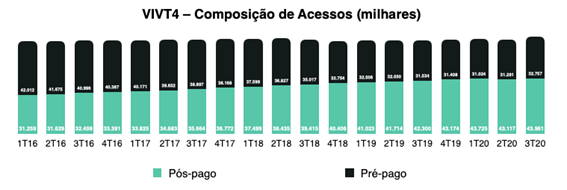

No total, são 92 milhões de usuários, sendo 74 milhões no segmento móvel e 18 milhões em operações fixas. Nos últimos anos, a empresa vem conseguindo crescer faturamento mesmo já sendo dominante no segmento móvel (tem 33% do mercado brasileiro), muito em função do (acertado) plano de focar mais em usuários pós-pagos, que geram mais receitas e mais margens.

Pense na capacidade da rede como uma sala de aula: o custo é praticamente todo fixo, com o salário do professor, aluguel do espaço, amortização de móveis, limpeza e manutenção. Quanto mais alunos você coloca dentro da sala e quanto maior a receita por alunos, mais você dilui seus custos e aumenta suas margens.

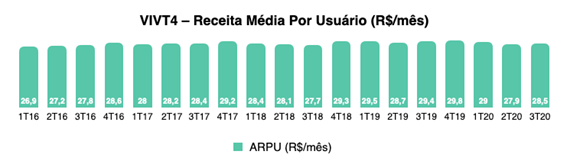

Analogamente, ao vender planos pós-pagos, que possuem um tíquete médio maior, a companhia aumenta sua rentabilidade, pois cada usuário gera mais receitas mensais, o que dilui os custos fixos da rede e melhora a utilização dos ativos. O setor tem até um termo próprio para medir a receita mensal por usuário, o ARPU (average revenue per user, em inglês).

Claro que em 2020 as tendências de alta sofreram um pouco, mas entre o 1T16 e o 4T19, o ARPU da Vivo evoluiu cerca de 10%, como podemos ver abaixo.

Além da telefonia móvel (com foco no mercado pós-pago), quando a equipe de gestão da companhia olha para o futuro, há um carinho para a Internet de banda larga, principalmente quando o assunto é fibra ótica, serviço no qual a qualidade da Vivo realmente deixa boa parte da concorrência comendo poeira (a rede é muito rápida e bastante estável, ao menos na cidade de São Paulo).

Apesar de o segmento ainda representar menos de 10% das receitas totais, a linha vem crescendo com bastante intensidade e, nos últimos 12 meses, atingiu a marca de R$ 2,8 bilhões, 5x o valor registrado em 2016.

Outra avenida de crescimento é a prestação de serviços para empresas, com gestão de dados e processamento na nuvem que, desde 2016, cresceu tímidos 8%, mas devem concentrar mais esforços nos próximos anos, de acordo com os planos da companhia.

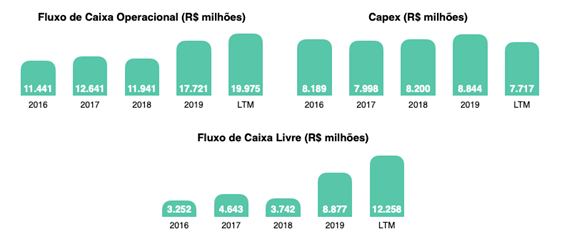

O melhor de tudo isso é que, além de crescer e ser líder de mercado, a Vivo gera caixa. Muito caixa. Com um balanço sólido (tem mais caixa do que dívidas), essa geração de caixa acaba sendo revertida para o pagamento de dividendos – foram distribuídos R$ 13,08 por ação desde 2016, um yield anual de 6,10%, se usarmos o preço médio das ações como base.

Ou seja, além de um valuation bastante atrativo, já que hoje o papel negocia a menos de 13 vezes o lucro de 2021, carregar as ações gera renda, o bom e velho “carrego positivo” – mesmo que demore para o mercado voltar a pagar mais pelas ações, o rendimento dos dividendos deve te manter tranquilo enquanto espera.

Ontem (28), a companhia divulgou os resultados do terceiro trimestre e, vou te falar, não decepcionou. Vimos novamente uma boa evolução operacional, com destaque para o crescimento usuários de fibra (+34% contra o 3T19). Em contrapartida, a retração das receitas com voz e TV por assinatura (duas linhas de negócio que não devem ter um futuro muito brilhante pela frente) acabou castigando todo o segmento fixo, cujas receitas recuaram 6,6% na comparação anual.

No segmento móvel, a pandemia segue segurando as receitas quando comparamos com o 3T19, mas no comparativo sequencial, vimos uma evolução de 3% contra o 2T20. Achei bastante positivo que a Vivo fechou o trimestre com o maior market share dentro do mercado móvel em 14 anos de história, de 33,3% – esse dado indica que, se a pandemia está difícil para a Vivo, está ainda pior para a concorrência. É possível que, passado o pior da crise, a empresa saia mais forte e ainda mais dominante.

Por fim, mesmo com uma retração de Ebitda (lucro antes de juros, impostos, depreciação e amotização) de 4,8% na comparação anual, vimos um avanço na última linha da DRE, o lucro líquido, que andou 25,5% na comparação anual, em função de melhores resultados financeiros e uma alíquota de impostos menor.

Nos níveis atuais, acho bastante interessante comprar os papéis, mesmo que não haja nenhum grande gatilho de curto prazo – novamente, os dividendos te compensam pela espera.

De riscos, além da volatilidade do mercado, que deve seguir bastante apreensivo em torno de segunda onda da pandemia no Hemisfério Norte e eleições nos EUA, temos o risco regulatório (nunca nos esqueçamos da Anatel) e o ambiente bastante competitivo, sendo que os dois maiores concorrentes (TIM e Claro) têm controladores com bastante bala na agulha.

Também não podemos relevar o risco de novas tecnologias, que podem surgir e mudar o jogo para todos os participantes – como vai ficar o arranjo (e os custos) do 5G?

Mesmo ciente dos riscos, acredito que o perfil da empresa e o preço de tela, bem como o nível de dividendos, são mais do que suficientes para me deixar confortável.

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu