O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

FII queridinho do mês recebeu quatro indicações, mas outros cinco fundos receberam duas indicações cada um

Os fundos imobiliários tiveram mais um mês de recuperação na bolsa em junho. O IFIX, o índice do setor na B3, terminou o mês com alta de 5,59%. Apesar disso, o indicador ainda acumula baixa de 12,24% no ano, não tendo ainda se recuperado do pânico nos mercados no mês de março devido ao avanço do coronavírus no Ocidente.

Beneficiados pelo cenário de juros em queda, os fundos de investimento imobiliário (FII) vinham numa trajetória promissora. Mas com a forte aversão a risco desencadeada pela pandemia de coronavírus, seus preços na bolsa foram fortemente impactados.

O segmento mais afetado foi o shopping centers, dado que o comércio teve que ser fechado em razão das medidas de isolamento social impostas pelo poder público. Com isso, os shoppings suspenderam quase todas as suas atividades, o que derrubou suas receitas e, consequentemente, os rendimentos desses fundos.

Nos últimos meses, porém, tem havido uma recuperação, inclusive do segmento de shoppings, pois muitos já reabriram, embora com expediente reduzido. Ainda assim, ainda há muitas incertezas, uma vez que não sabemos se a pandemia pode acabar obrigando o fechamento do comércio novamente, nem se a adoção permanente do home office pelas empresas acabará impactando negativamente o segmento de lajes corporativas.

Ainda assim, vivemos um ambiente de juros muito baixos, em que faz sentido para os investidores buscarem investimentos que possam render acima do magro CDI, o que acaba aumentando a atratividade dos FII. Além disso, a ampla liquidez disponível no mundo, com os bancos centrais e governos despejando estímulos financeiros na economia, puxa para cima os preços dos ativos. Ambos os fenômenos foram os principais motores dos preços dos fundos imobiliários na bolsa no último mês.

O fundo imobiliário campeão de indicações neste mês foi o mesmo do mês passado: o BTG Pactual Fundo de Fundos (BCFF11), que aparece entre os fundos preferidos de quatro corretoras (Ativa, Guide, Mirae e Terra).

Leia Também

Outros cinco fundos apareceram nos top 3 de mais de uma corretora: o BTG Pactual Logística (BTLG11), o CSHG Renda Urbana (HGRU11), o Hedge Top FOFII 3 (HFOF11), o JS Real Estate Multigestão (JSRE11) e o CSHG Logística (HGLG11), todos indicados por duas corretoras cada.

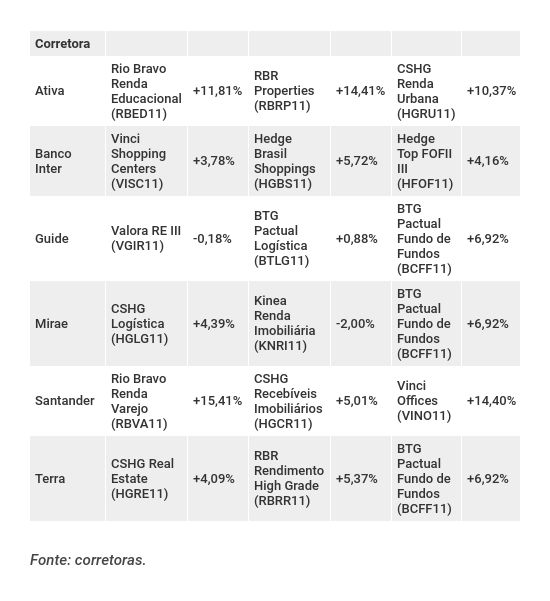

Confira a seguir os três fundos prediletos da carteira recomendada de cada corretora que participou da matéria neste mês:

Para este mês, a Ativa retirou do seu top 3 os fundos Rio Bravo Renda Educacional (RBED11) e RBR Properties (RBRP11), substituindo-os pelos fundos BTG Pactual Logística (BTLG11) e BTG Pactual Fundo de Fundos (BCFF11). Os fundos retirados, no entanto, permanecem na carteira recomendada geral da corretora.

Já o Banco Inter trocou o Hedge Brasil Shopping (HGBS11), que também permaneceu na carteira geral, pelo Log CP Inter (LGCP11), recém-ingressado na carteira.

A Guide trocou o Valora RE III (VGIR11), mantido na carteira geral, pelo JS Real Estate Multigestão (JSRE11), que também é novidade na carteira neste mês.

A Mirae, por sua vez, trocou o Kinea Renda Imobiliária (KNRI11), que também saiu da carteira geral, pelo Bresco Logística (BRCO11).

O Santander substituiu o Rio Bravo Renda Varejo (RBVA11) pelo CSHG Renda Urbana (HGRU11), mas manteve o RBVA11 na carteira geral. E, finalmente, a Terra trocou o FII RBR Rendimento High Grade (RBRR11) pelo CSHG Logística (HGLG11), substituição essa que também foi feita na carteira recomendada geral.

O BCFF11 já havia aparecido no top 3 da Guide, da Terra e da Mirae no mês passado, tendo sido alçado ao grupo de preferidos da Ativa neste mês. Trata-se de um fundo de fundos, cujas maiores participações são nos FII CSHG Renda Urbana (HGRU11), com 10,5% da carteira; BTG Pactual Crédito Imobiliário (BTCR11), com 9,7% da carteira; e BTG Pactual Shoppings (BPML11), com 6,1% da carteira.

Segundo a Ativa, o fundo se beneficiou de ter 30% do seu patrimônio líquido em caixa no mês de março, o que lhe possibilitou fazer aquisições de cotas de outros fundos a preços bastante atrativos quando os mercados entraram em pânico.

"Dessa forma, entendemos que o fundo tenha feito excelentes aquisições neste mercado em baixa e participado em ofertas que ofereçam prêmio em relação ao que o mercado distribui no momento. Esse fator deve trazer um nível de excelente ganho de capital nos próximos meses", diz a corretora.

Este também é o motivo citado pelo analista de fundos imobiliários da Guide, Caio Ventura, que diz que o fundo foi escolhido "devido à sua excelente gestão, capitalização necessária para aproveitar boas oportunidades geradas desde o início da crise do coronavírus e bom histórico de alocações e rentabilidade".

No mês passado, o BCFF11 teve alta de 6,92%.

O fundo de galpões logísticos aparece no top 3 da Ativa e da Guide. O BTLG11 tem, entre seus locatários, empresas como BRF, Femsa (fabricante da Coca-Cola) e Itambé. No mês passado, teve alta de 0,88%.

Mais de 90% da sua receita advém de contratos atípicos de locação - contratos de longo prazo (10 anos ou mais) que não contam com revisional de aluguel no meio do contrato e são considerados mais defensivos.

O fundo é o ativo preferido da Guide no segmento logístico, "devido à qualidade de seu portfólio, pipeline de expansão e preço atrativo em comparação a outros fundos do segmento", diz o analista Caio Ventura.

Segundo a Ativa, a gestão do BTG, que assumiu há menos de um ano, realizou melhorias e excelentes tomadas de decisão em novos negócios, com destaque para a compra de um galpão refrigerado locado para a BRF em Fortaleza por meio de contrato atípico com vencimento em 2032.

"O fundo está com uma emissão em andamento, que deve possibilitar um maior nível de dividendos e aumentar sua liquidez no mercado. De acordo com as informações sobre a emissão, são ativos de excelente retorno esperado e localizados em locais estratégicos do sistema logístico", diz a corretora.

O HGRU11 também foi recomendado por duas corretoras: Ativa e Santander. Trata-se de um fundo voltado para aluguel de imóveis comerciais e institucionais, desde que não sejam shopping centers, lajes corporativas ou galpões logísticos. No mês passado, o fundo se valorizou 10,37%.

Atualmente, o HGRU11 é dono de participações em 14 empreendimentos localizados em sete cidades, voltados para os setores de varejo (supermercados) e educação, totalizando 241 mil metros quadrados de Área Bruta Locável (ABL). A maioria dos contratos de locação é atípica, isto é, com prazo de dez anos, sem revisional de aluguel no meio do contrato.

"Os supermercados estão passando com menor dificuldade pelo atual momento da crise. No lado do setor educacional, o fundo conta com excelentes locatários (Yduqs e Laureate) e contratos atípicos de longo prazo", diz a Ativa.

O Santander acrescenta que, com o adicional de quase R$ 300 milhões da última emissão de cotas, o fundo pode fazer aquisições estratégicas para diversificar o portfólio. "Acreditamos que a emissão irá agregar valor ao fundo", diz o banco, em relatório.

O HFOF11 aparece no top 3 da Necton e do Banco Inter, mas também consta na carteira recomendada geral da Ativa. No mês passado, o fundo teve valorização de 4,16%.

Trata-se de um fundo de fundos imobiliários, que investe tanto em FII listados em bolsa quanto fundos de oferta restrita, que não estão disponíveis para o investidor pessoa física.

O HFOF11 investe 28% do patrimônio em fundos de lajes corporativas; 24% em fundos de recebíveis (títulos de renda fixa ligados ao mercado imobiliário, como CRI e LCI) e 19% em fundos de shopping centers.

As principais posições individuais do Hedge Top FOFII 3 são os fundos Hedge Logística (HLOG11), Green Towers (GTWR11) e Hedge Brasil Shopping (HGBS11).

O fundo vem alocando os recursos captados na sua última emissão de cotas, buscando oportunidades entre os fundos que ficaram baratos após as fortes quedas no mercado em março.

Tanto o Inter quanto a Necton citam, em seus relatórios, que consideram o HFOF11 bem posicionado para encontrar boas oportunidades no mercado, aproveitando as quedas recentes nos preços dos FII, dadas a experiência da gestão e a disponibilidade de recursos para fazer aquisições.

O JSRE11 aparece nos top 3 da Necton e da Guide. Trata-se de um fundo comparticipações em lajes corporativas, cotas de outros fundos imobiliários e Certificados de Recebíveis Imobiliários (CRI). A principal concentração do fundo é nas lajes corporativas, distribuídas em quatro empreendimentos nas cidades de São Paulo e Rio de Janeiro. No mês passado, o fundo teve alta de 3,22%.

Tanto a Guide como a Necton destacam a qualidade dos imóveis da carteira, bem como o fato de o fundo estar bem capitalizado para fazer aquisições e aproveitar as oportunidades que surgiram no mercado.

O fundo de galpões logísticos aparece nos top 3 da Terra e da Mirae. No mês passado, o HGLG11 teve valorização de 4,39%. O fundo tem participação em 11 imóveis locados para empresas como Volkswagen, Lojas Americanas e Gerdau.

No caso da Terra Investimentos, o fundo ingressou na carteira recomendada neste mês, no lugar do RBRR11. Segundo a corretora, a troca se deveu à melhora no cenário para o segmento de logística. A Mirae também está otimista com o segmento.

O FII preferido das corretoras em junho foi o BTG Pactual Fundo de Fundos (BCFF11), que fechou o mês em alta de 6,92%. Veja na tabela a seguir o desempenho em junho de todos os fundos dos top 3 das corretoras no mês passado:

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação