O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O campeão de indicações para o mês foi também um dos preferidos para no ano; confira as recomendações de FII para dezembro e o balanço do ano

Finalmente chegamos ao mês de dezembro, e a série dos Melhores Fundos Imobiliários do Seu Dinheiro completa um ano.

Iniciamos este acompanhamento mensal dos FII preferidos das corretoras em janeiro, ainda como uma reportagem aberta a todos os leitores e sem o formato atual, em que cada instituição financeira consultada indica os seus três fundos favoritos para o mês seguinte.

Na primeira edição, apenas quatro corretoras que publicam carteiras recomendadas de fundos imobiliários participaram. Posteriormente, esse número evoluiu para sete instituições financeiras, e esperamos no ano que vem poder acrescentar novos nomes.

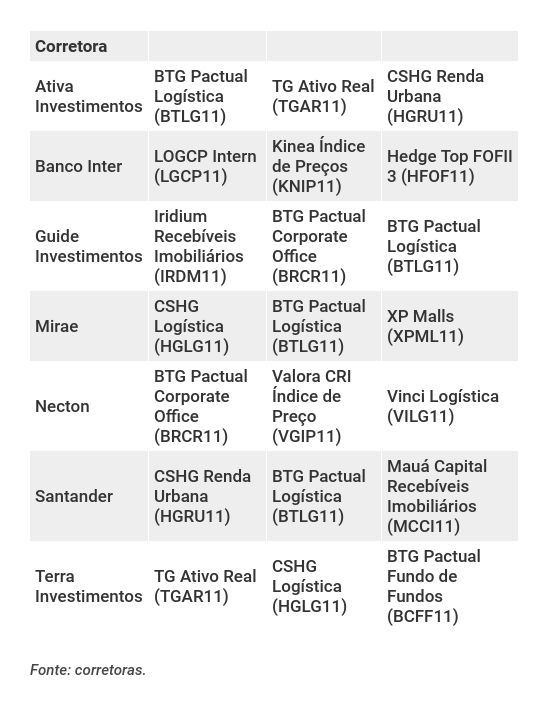

Todos os meses pedimos para os analistas mandarem suas carteiras recomendadas completas e escolher, a partir dessas indicações, os seus três FII preferidos. Essas listas top 3, enviadas com exclusividade para o Seu Dinheiro, são reunidas em uma tabela, e em cada reportagem nós destacamos os FII mais votados.

O ano começou com os fundos mais ligados ao crescimento econômico entre os preferidos das corretoras, como os FII de lajes corporativas e alguns FII de shoppings.

Mas logo veio a crise do coronavírus, que derrubou também o mercado de FII e deixou as perspectivas para esses dois segmentos bastante nebulosas - principalmente no caso dos shoppings, que tiveram que suspender suas atividades.

Leia Também

Segundo o Banco Inter, que faz um acompanhamento setorial do mercado de FII, os fundos de lajes corporativas ainda acumulavam uma perda média de 20% no ano até o final de novembro, apesar da recuperação recente do mercado. As cotas ainda são negociadas, em média, a 95% do seu valor patrimonial. Já os fundos de shopping ainda negociavam, em média, a um percentual um pouco abaixo disso.

Com a crise, os queridinhos das corretoras passaram a ser os fundos mais defensivos:

Apesar de terem visto alguma recuperação desde o ápice da crise, a maioria dos principais fundos imobiliários negociados em bolsa permanece com retorno negativo no ano, quando considerada apenas a variação das cotas (ou seja, sem levar em conta a distribuição de rendimentos).

O Índice de Fundos Imobiliários (IFIX) teve alta de 1,51% em novembro, mas até o fim do mês ainda acumulava queda de 12,17%. Seu desempenho está muito descolado do Ibovespa, que até o fim de novembro acumulava uma queda de apenas 5,84% em 2020.

Alguns fatores explicam essa diferença. O principal deles certamente é a participação do investidor estrangeiro. Em novembro, a bolsa brasileira recebeu R$ 30 bilhões em recursos dos gringos, essencialmente destinados à compra de ações, enquanto que no mercado de FII a participação estrangeira ainda é muito modesta.

O mercado de FII também sofreu muito com a derrocada dos preços das cotas dos fundos de shopping, fortemente abalados pelas medidas de distanciamento social adotadas na fase mais aguda da pandemia. Muitos deles inclusive suspenderam a distribuição regular de rendimentos, a fim de preservar caixa ao menos até o final do primeiro semestre.

Os shoppings já reabriram e voltaram a distribuir dividendos, mas a recuperação completa do setor ainda vai levar algum tempo.

Finalmente, o temor de uma alta da Selic em razão do risco fiscal pesa sobre o mercado imobiliário e o setor de FII, altamente sensíveis ao fator taxa de juros.

Assim, num ano tão difícil, nem mesmo os fundos imobiliários preferidos dos analistas das corretoras conseguiram dar retornos positivos, ao menos na variação das cotas.

De qualquer forma, o ajuste negativo nos preços das cotas de FII abriu oportunidades de compra para quem quis entrar nesse mercado em 2020, atrás de ativos geradores de renda e com retorno superior à renda fixa conservadora.

Afinal, mantida a distribuição de dividendos, se o preço da cota cai, derrubando também o valor necessário para investir no fundo, o retorno percentual dos rendimentos, o chamado yield, fica maior.

Segundo o Banco Inter, no final de novembro, o yield médio dos chamados fundos de tijolo - aqueles que investem em imóveis propriamente ditos - era de 5,4%; já o dos fundos de papel, aqueles que investem em títulos como CRI e LCI, era de 7,6%. Tudo isso isento de imposto de renda.

Comparado a uma Selic de 2% ao ano e a um retorno que não ultrapassa os 4% acima da inflação dos títulos públicos atrelados ao IPCA, o retorno dos FII aos preços atuais até que está bem bom.

Enquanto a Selic se mantiver baixa - e assim deve ser por um bom tempo, ainda que haja elevações em breve - o mercado de FII deve se manter atrativo. E as pessoas físicas perceberam isso. Tanto que o número de investidores em fundos imobiliários saltou de 575 mil no fim de 2019 - que já foi um ano de grande procura por essa classe de ativos - para 1,1 milhão em outubro deste ano.

Além disso, o mercado já começou a se sofisticar. No fim de novembro, estreou o primeiro ETF do IFIX, um fundo de índice que acompanha o desempenho do indicador do setor de FII. Também foi liberada a possibilidade de se efetuar aluguel de cotas de FII para investidores que desejem operar vendidos, possibilitando aos investidores a possibilidade de ganhar dinheiro com a baixa desses ativos.

A maioria dos FII dos top 3 das corretoras apareceu entre os preferidos diversas vezes. Mas apenas um figurou no top 3 de ao menos uma corretora em todos os meses, de fevereiro, quando este formato foi adotado, até agora: o BTG Pactual Fundo de Fundos (BCFF11).

O BCFF11 foi também o fundo que mais vezes foi o campeão de indicações mensais neste ano. O fundo de fundos do BTG foi eleito o FII do mês cinco vezes, nos meses de março, abril, junho, julho e agosto.

Além de ser diversificado, o BCFF11 tinha 30% do seu patrimônio em caixa no mês de março, o que lhe possibilitou aproveitar a queda do mercado para fazer aquisições a preços camaradas.

Apesar da posição privilegiada e da preferência dos analistas, o BCFF11 acumula perda de 7,65% no ano.

O segundo FII mais "queridinho" de 2020 foi o BTG Pactual Logística (BTLG11), que é justamente o campeão de indicações do mês de dezembro, tendo aparecido no top 3 de quatro corretoras.

O BTLG11 foi campeão de indicações quatro vezes neste ano, nos meses de setembro, outubro, novembro e agora em dezembro. Também figurou no top 3 de pelo menos uma corretora em todos os meses, com exceção de fevereiro, março e maio (novamente não estou contando janeiro, quando o formato da matéria era diferente).

No ano, o BTLG11 foi um dos poucos FII que conseguiram apresentar ganho até agora: 0,90% até o fechamento de ontem.

O fundo de logística do BTG é representante de um dos segmentos mais resilientes em meio à pandemia, cujos fundos chegam a ser negociados, em média, a 135% do seu valor patrimonial.

O setor de galpões industriais e logísticos foi menos impactado pela pandemia, dada a exposição ao segmento de e-commerce, que brilhou neste ano, e ao fato de que seus contratos de aluguel são frequentemente atípicos.

Contratos atípicos são mais defensivos, uma vez que têm prazo longo - em geral, dez anos - e não permitem revisional de aluguel no meio do contrato, prevendo apenas correção pela inflação. Assim, eventuais reduções de aluguel por conta da crise não impactariam o segmento.

Vamos agora falar de dezembro. O destaque absoluto para o mês, como já foi dito, foi o BTG Pactual Logística (BTLG11), que já havia figurado entre os mais indicados de novembro. Desta vez, o fundo de galpões logísticos do BTG foi indicado por quatro corretoras: Ativa, Guide, Mirae e Santander. No caso da Mirae, o fundo foi adicionado à carteira geral e também ao top 3 neste mês.

Tivemos ainda mais quatro fundos com duas indicações cada um: assim como no mês passado, o TG Ativo Real (TGAR11), recomendado por Ativa e Terra, e o CSHG Logística (HGLG11), que aparece no top 3 de Mirae e Terra; e, como novidades neste mês, o BTG Pactual Corporate Office (BRCR11), indicado por Guide e Necton, e o CSHG Renda Urbana (HGRU11), que figura nos top 3 de Ativa e Santander.

Confira a seguir os três fundos prediletos da carteira recomendada de cada corretora que participou da matéria neste mês:

Presente no top 3 das corretoras Ativa, Guide, Mirae e Santander, o BTLG11 teve alta de 1,9% em novembro.

O fundo é atualmente dono de 12 galpões logísticos nos estados de São Paulo, Rio de Janeiro, Santa Catarina e Ceará, e tem, entre seus locatários, empresas como BRF, Femsa (fabricante da Coca-Cola), Natura e Itambé.

Pouco mais de 70% da sua receita advém de contratos atípicos de locação, considerados mais defensivos.

Em novembro, o fundo anunciou a conclusão da aquisição de um galpão de 100 mil metros quadrados de Área Bruta Locável (ABL) localizado no município de Jundiaí, no estado de São Paulo, pelo valor de R$ 270 milhões.

A ocupação do imóvel subiu de 38% para 64% depois do novo contrato de locação, de cinco anos, assinado com a CEVA Logistics.

No imóvel de Vinhedo (SP) foi anunciado um aditivo no contrato de locação com a Magna, com expansão de 3.300 metros quadrados na ABL do galpão. O fundo fará um investimento de R$ 6,22 milhões em obras, e o cap rate (retorno) sobre o valor investido é de 9,5%.

Para os analistas do Santander, com o encerramento da nona emissão de cotas do fundo, ocorrido em outubro, e a aquisição de imóveis localizados no estado de São Paulo, o FII montou um portfólio de ativos de boa qualidade e ainda diversificou sua base de inquilinos.

"Adicionalmente, gostamos da aquisição de 25% de participação no complexo de galpões logísticos (padrão AAA) a ser desenvolvido no antigo terreno da Ford em São Bernardo do Campo (SP) por R$ 245,3 milhões, que tem potencial para ser o melhor ativo da carteira do fundo, dada a sua localização privilegiada", diz o relatório do banco.

O Santander espera um retorno de dividendos de 6,5% para os próximos 12 meses, "acima da média" do segmento logístico, atualmente de 6,0% ao ano.

A Guide lembra que o segmento logístico tem sido o mais defensivo desde o início da pandemia. O BTLG11 é o seu fundo preferido do setor, "visto seu amplo pipeline de aquisições, valor reprimido em ativos do portfólio e desconto de cerca de 10% VM/VP [relação entre valor de mercado e valor patrimonial das cotas] em relação aos seus principais pares", disse, em relatório.

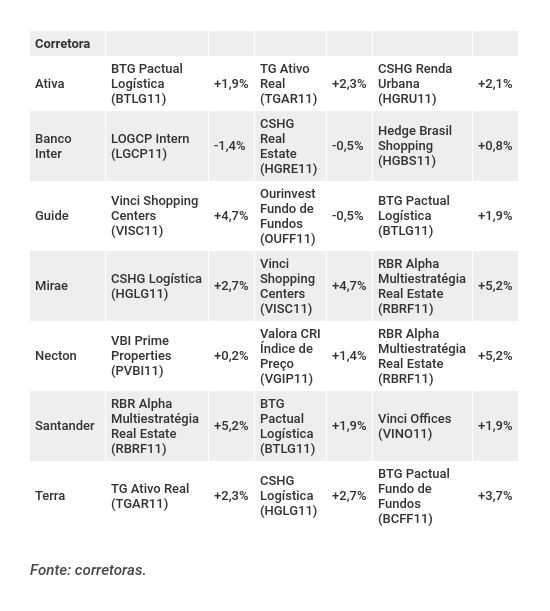

Em novembro, o BTLG11 e o RBR Alpha Multiestratégia Real Estate (RBRF11) terminaram empatados em número de indicações. Enquanto o BTLG11 teve valorização de 1,9%, o RBRF11 subiu 5,2%. Veja na tabela a seguir o desempenho em novembro de todos os fundos dos top 3 das corretoras no mês passado:

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior