O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Ainda tem bastante água para rolar antes que as coisas se ajustem. Temos reduzido nossa exposição a ativos de risco e carregado posições bastante exacerbadas em proteções clássicas

Nos debates intelectualmente mais acalorados sobre finanças, a discussão sempre toca na temática de eficiências dos mercados. A hipótese dos mercados eficientes foi criada por Eugene Fama, prêmio Nobel de economia, e sua proposta é a de que toda informação disponível no mercado seria incorporada automaticamente no preço dos ativos, impossibilitando grande arbitragens por distorções de mercado. Evidentemente, existe muita controvérsia sobre o tema em si.

Se por um lado é possível identificar alguns argumentos em prol da eficiência dos mercados, ao mesmo tempo também é plausíveis o desenvolvimento de ponderações contrárias ao ideário. Justamente por isso se trata de uma hipótese apenas, com bastante espaço para discussão. Vale dizer, contudo, que ao passo em que o tempo passa e a tecnologia se desenvolve, é salutar o entendimento que o acesso à informação se torna mais france e o diferencial informacional se torna mais difícil de ser obtido.

Se a escola do valor parte do pressuposto de se arbitrar justamente o diferencial entre valor intrínseco e valor de mercado, poderíamos apontar que caso a hipótese se confirme, ganhos via análise fundamentalista estariam com seus dias contados. No entanto, como se pode perceber, o próprio fato dos agentes conseguirem, com certa consistências, gerar alpha (diferencial a mais sobre o retorno de mercado) é um pilar de sustentação de que o mercado não é 100% eficiente. É bastante, mas não 100%. Existem falhas… espaços… margem para se conquistar o diferencial para com a média do mercado.

Muitas vezes, entretanto, tal ganho a mais frente o mercado é gerado por irresponsabilidade e por sorte. Veja, nada contra a sorte. Tenho total noção de que ela faz parte do processo. O segredo está em consistência - isso distinguiria sorte de competência. Por exemplo, muitas pessoas tem falado para arrojar os portfólio adicionando ativos de risco, como ações no presente momento. Acredito que seja um raciocínio incorreto e irresponsável, haja vista o momento de estresse incerteza pelo qual passamos no presente momento.

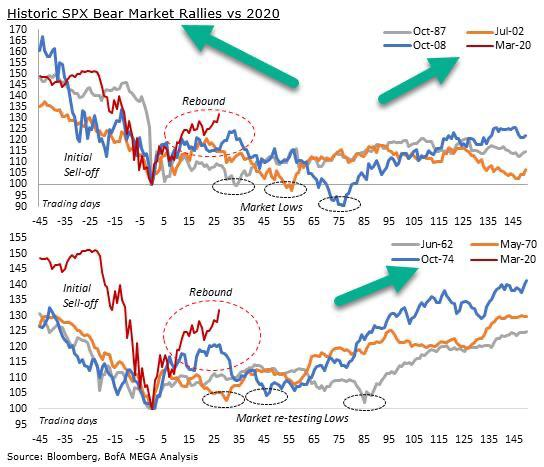

No gráfico abaixo, destacamos o processo natural de rebound dos mercados após baixas acentuadas. Note que, em mercados de baixa (bear markets) a trajetória natural é de queda acentuada, recuperação parcial e queda prolongada, testando o fundo anteriormente formado. Um falso bull market no interior de um grande bear market. Basicamente, de bear market rally ou rali de mercado de baixa. Vale perceber também que o fundo verdadeiro se faz bastante tempo depois do primeiro fundo, algumas vezes mais de meses depois. O jogo é longo, demora para se absorver tamanha percepção de que as coisas podem não ser tão fácil como poderíamos pressupor a priori.

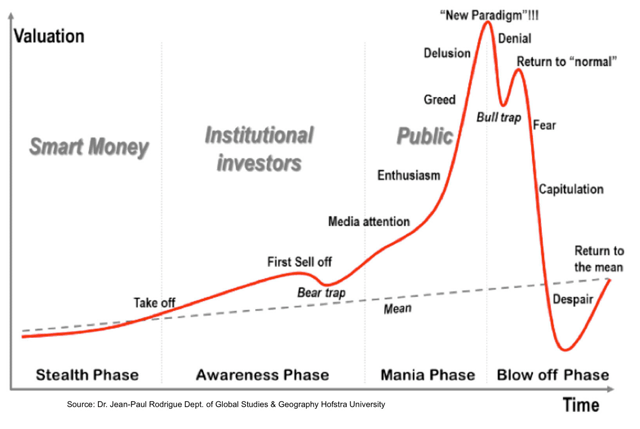

Grosso modo, passamos por um momento bastante educacional. Separamos meninos de homem, crianças de adultos. O verdadeiro MBA completo, testando nossa capacidade de se viver sob estresse em condições completamente adversas como a que vivemos. Momentos inesperados e de alto impacto acabaram por nortear grande parte de nossas história, a qual só se faz óbvia depois de vivida. Baixo, deixo outro gráfico ilustrando onde potencialmente nos encontramos, no chamado bull trap. Provavelmente iremos estressar o mercado para baixo mais uma vez. Resta vez qual será gatilho definitivo dessa vez.

Leia Também

Ainda tem bastante água para rolar antes que as coisas se ajustem. Temos reduzido nossa exposição a ativos de risco e carregado posições bastante exacerbadas em proteções clássicas, como moeda forte e ouro dolarizado, além de possuir um caixa maior do que a média poderia indicar.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Na Empiricus, a série Palavra do Estrategista, do nosso sócio-fundador Felipe Miranda, tenta quinzenalmente desenvolver raciocínios completos para todos os tipos de perfis de investidores, dos mais conservadores aos mais arrojados. Fica aqui meu convite para que você possa conferir essas e outras ideias em nossa série de investimento best-seller, a qual já ajudou milhares de investidores em todo o território nacional com sugestões práticas para construir um portfólio completo, equilibrado e assimétrico.

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão