O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O exterior volta a dar as cartas ao mercado nesta semana. E, em meio à turbulência, saiba quais ações podem ser destaque nos próximos dias

Chegamos à última semana de janeiro — um mês particularmente intenso para os mercados financeiros. Desde o início de 2020, já tivemos o atrito geopolítico entre Estados Unidos e Irã, a assinatura do acordo comercial entre americanos e chineses e o surgimento da nova variação do coronavírus.

Esses eventos trazem um ponto em comum: todos são acontecimentos internacionais — uma evidência de que, ao menos nesse começo de ano, o exterior tem dado as cartas para os investidores. E, na semana derradeira de janeiro, a tônica seguirá a mesma.

Afinal, o noticiário referente à doença misteriosa surgida em Wuhan, na China, continua trazendo enorme preocupação ao mundo — uma apreensão que também afeta os mercados. Mas não é só isso: a agenda econômica lá fora está cheia de eventos importantes nos próximos dias.

Dito isso, é importante ter cautela na bolsa. Por mais que os mercados tenham sustentando um desempenho positivo e buscando novas máximas — o Ibovespa, os índices americanos e algumas praças europeias bateram recordes no mês —, não dá para descartar eventuais ondas de volatilidade e turbulência.

E, nesse cenário, tenha atenção redobrada com os papéis de empresas ligadas ao setor de commodities e às exportadoras, sobretudo aquelas com fortes laços com a China. Estou falando, é claro, das ações da Vale, das siderúrgicas, da Petrobras e do setor de papel e celulose.

Por enquanto, o mercado tem reagido em ondas ao coronavírus. Picos de pânico são sucedidos por momentos de calmaria e correção — que por sua vez, são atropelados por uma nova enxurrada de estresse, e assim em diante.

Leia Também

E tudo leva a crer que, neste início de semana, os mercados vão ser inundados por uma maré cheia de tensão, em resposta aos relatos pouco animadores em relação à doença.

Os números mais recentes da China dão conta de 80 mortos e quase três mil casos confirmados — outras cinco mil pessoas estão sob suspeita de terem contraído o coronavírus. No mundo, 14 outros países já possuem manifestações comprovadas da doença, incluindo os EUA, com cinco infectados.

Havia a expectativa de que a velocidade de disseminação do vírus poderia diminuir, tendo em vista os esforços globais para combatê-lo. No entanto, os dados do fim de semana mostram o contrário: a doença parece estar se alastrando num ritmo elevado.

E uma medida drástica que está sendo estudada pelo governo chinês eleva a preocupação dos mercados: as autoridades de Pequim querem prolongar o recesso pelo Ano Novo Lunar até o dia 2 de fevereiro — as comemorações terminam oficialmente nesta quinta-feira (30). Tudo para diminuir a circulação de pessoas e, assim, tentar conter o surto.

Os investidores mostram enorme cautela em relação à medida: no Japão, o índice Nikkei abriu em queda de mais de 1% e, nos EUA, os futuros dos índices acionários tinham baixas firmes na noite de domingo — indícios de que a sessão do Ibovespa nesta segunda-feira (27) tende a ser negativa.

Assim, atenção para as ações ON da Vale (VALE3), PN da Gerdau (GGBR4), PNA da Usiminas (USIM5) e ON da CSN (CSNA3). O setor de mineração e siderurgia depende muito do mercado chinês, e uma eventual desaceleração da economia do país em função do coronavírus pode reduzir a demanda por aço e minério de ferro.

A cautela global também pode mexer com as cotações do petróleo, também obedecendo à lógica da menor demanda pela commodity — o que, consequentemente, mexe com as ações da Petrobras, tanto as ONs (PETR3) quanto as PNs (PETR4).

Por fim, o setor de papel e celulose também pode ser impactado, especialmente Suzano ON (SUZB3) e as units da Klabin (KLBN11) — a China também é uma importante consumidora desses produtos.

Mas nem só de exterior vive a bolsa. Aqui dentro, o setor bancário segue nos holofotes — e, desta vez, por causa do início da temporada de balanços corporativos do quarto trimestre de 2019.

O Santander Brasil é um dos que puxa a fila: reportará seus números na quarta-feira (29). E, a julgar pelos últimos trimestres, os balanços costumam mexer com as cotações das ações dos bancos.

No caso do Santander, é importante ficar atento à história que vem sendo escrita no passado recente. Há alguns trimestres, o banco tem conseguido aumentar os lucros e melhorar sua rentabilidade, entregando resultados que constantemente são elogiados pelos analistas.

Assim, resta saber se o Santander conseguirá manter a trajetória ou se uma decepção irá abalar o mercado. Os dados também servirão como sarrafo para Itaú Unibanco, Bradesco e Banco do Brasil, já que o Santander irá estabelecer um nível a ser superado — ou não.

Vale lembrar, ainda, que as ações do setor bancário têm apresentado desempenhos bastante fracos em 2020. Itaú Unibanco PN (ITUB4) e as units do Santander Brasil (SANB11), por exemplo, caem mais de 7% no ano.

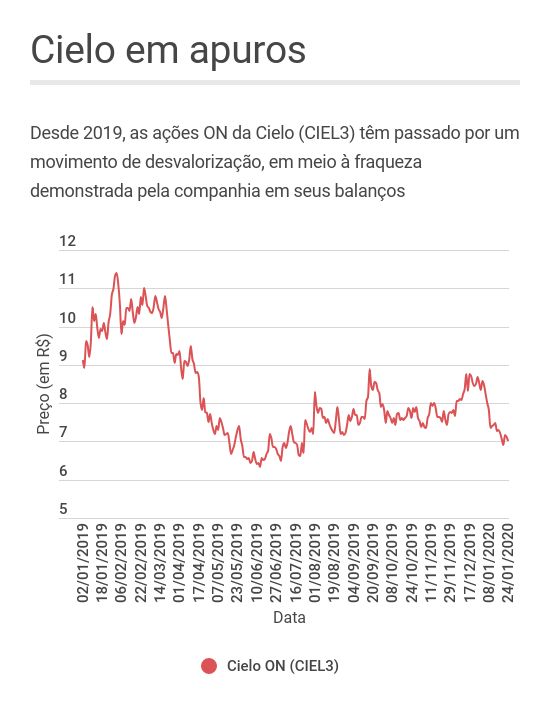

Além do Santander Brasil, há outra empresa do Ibovespa que irá reportar seus números trimestrais nesta semana: a Cielo, que solta os seus dados já nesta segunda-feira (27).

A operadora de maquininhas de cartão de crédito, contudo, vem num momento ruim em termos financeiros: a companhia tem sofrido com o aumento na competição e, com isso, seus balanços vem perdendo o brilho.

Tanto é que, em 2019, as ações ON da Cielo (CIEL3) acumularam baixas de mais de 21%, reagindo ao mau momento da empresa. E a tendência negativa continua: desde o início de 2020, os papéis já recuaram 16%.

Pode-se dizer que ninguém espera um balanço muito forte por parte da Cielo. No entanto, uma sinalização de que a trajetória descendente está perto do fim, com indicações quanto a uma possível retomada no curto/médio prazo, podem ser suficientes para animar as ações.

Para concluir os destaques dessa semana, há dois eventos importantes relacionados aos Estados Unidos que podem trazer volatilidade às negociações no mundo:

A decisão do Fed sempre é um evento relevante para os mercados, já que mudanças nos juros dos EUA mexem com o fluxo global de investimentos. Taxas mais baixas no país afastam recursos externos, enquanto níveis mais elevados atraem dinheiro do exterior.

Já o PIB serve para medir o estado da economia americana — 2019, afinal, foi um ano marcado por intensas dúvidas quanto ao estado da atividade no mundo, com a China e a Europa dando sinais de desaceleração.

Por fim, é importante ficar de olho no Oriente Médio: as últimas notícias deste domingo falam em um ataque com foguetes à região da embaixada americana no Iraque — ainda não há confirmações quanto à autoria dos ataques, mas qualquer turbulência na região sempre traz dor de cabeça aos mercados.

Preços máximos estabelecidos para o leilão ficaram muito abaixo do esperado e participação da empresa se torna incerta

Entrada forte de capital estrangeiro e expectativa de queda de juros levam banco a recomendar compra das ações da operadora da bolsa

Amazon combina resultados mistos com a maior aposta em IA entre as big techs, assusta investidores e ações sofrem em Wall Street, com efeitos até no Bitcoin e outras critpomoedas

Descubra quais são os fundos imobiliários favoritos dos analistas para o mês, e saiba como montar sua carteira de FIIs agora

A empresa vive seu melhor momento operacional, mas o Itaú BBA avalia que boa parte das principais entregas já está no preço; entenda quais gatilhos podem provocar novas altas

Gestor participou de evento da Anbima e falou sobre a perspectiva de volta do investidor local à bolsa

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA