O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Apesar da recuperação recente, Índice de Fundos Imobiliários (IFIX) fechou semestre em queda de 12,24%; apenas 11 fundos apresentam desempenho positivo no ano

Os fundos imobiliários vêm passando por uma recuperação na bolsa nos últimos meses, assim como outros ativos de risco. Eles são beneficiados pela continuidade do ciclo de queda nos juros e também pelas perspectivas de recuperação mais rápida da economia mundial do que o esperado anteriormente.

No entanto, o setor sofreu bastante com o pânico dos mercados em março, e os preços das cotas na bolsa já não vinham de um bom momento no início do ano. Nos primeiros meses de 2020, o mercado sofreu um ajuste após um forte rali em dezembro.

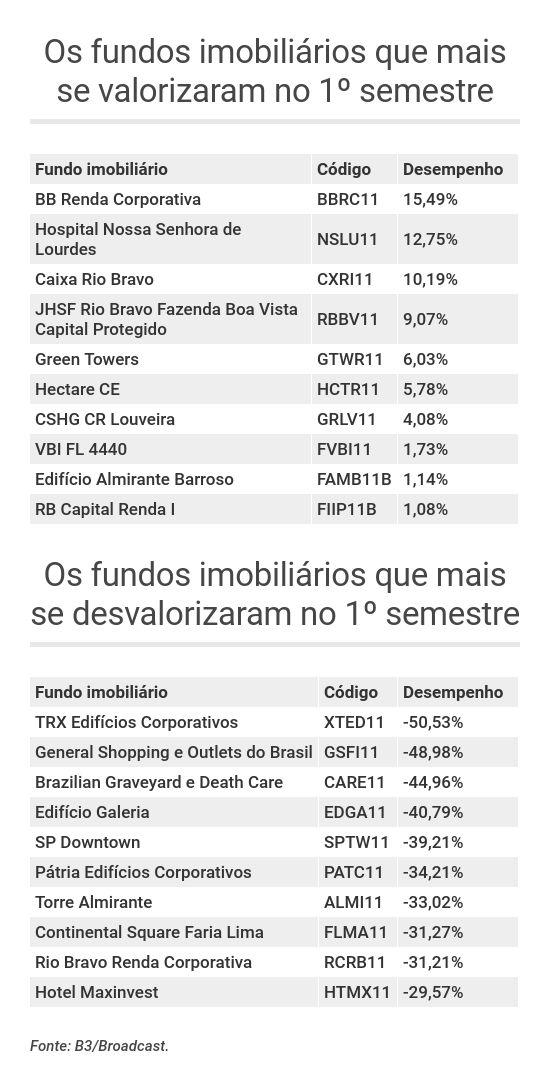

Com isso, o Índice de Fundos Imobiliários da B3 (IFIX) terminou o primeiro semestre ainda com queda acumulada de 12,24%. Apenas 11 fundos do IFIX conseguiram apresentar desempenho positivo na bolsa no período.

Segundo os índices calculados pelo Banco Inter, os fundos de tijolo, aqueles que investem em imóveis propriamente ditos, têm queda de 14% na bolsa em 2020, enquanto os de papel, que investem em recebíveis imobiliários, caem 7,5%.

O setor que mais sofreu com a pandemia e o pânico dos mercados em março sem dúvida foi o de shopping centers. Com as medidas de isolamento social impostas pelas autoridades, os shoppings tiveram que suspender quase todas as suas atividades, o que derrubou sua receita e, consequentemente, os aluguéis. Muitos fundos de shopping inclusive suspenderam a distribuição de rendimentos.

Apesar de muitos shoppings já terem reaberto, ainda que em horário reduzido, os fundos de shopping terminaram o semestre com queda acumulada de 21% na bolsa, segundo o Inter.

Leia Também

Porém, conforme você vai ver a seguir, entre os fundos imobiliários que mais apanharam neste ano há apenas um fundo de shoppings. Confira quais foram os dez melhores e os dez piores fundos de investimento imobiliário (FII) da bolsa no primeiro semestre:

É importante notar que as maiores valorizações e desvalorizações frequentemente são motivadas por questões bastante particulares de cada fundo, e não tanto por movimentos mais gerais na bolsa.

Por exemplo, o fundo BB Renda Corporativa (BBRC11), o que mais se valorizou no primeiro semestre, é um fundo de característica bem defensiva, pois é dono de agências bancárias alugadas para o Banco do Brasil, que é parcialmente estatal.

Temos, assim, um locatário de baixo risco, contratos de locação atípicos (de prazo longo e sem revisional no meio do contrato), rentabilidade alta, distribuição de rendimentos constante, além do fato de que ele é amplamente oferecido pelo BB a seus clientes.

Essa questão da distribuição a clientes bancários também pode ser um fator que beneficiou o fundo Caixa Rio Bravo (CXRI11). Já o locatário parcialmente estatal e de baixo risco foi provavelmente um dos chamarizes do Green Towers (GTWR11), dono dos escritórios do Banco do Brasil em Brasília.

Todos os três FII citados sofreram fortes quedas em março, mas acabaram se recuperando mais rapidamente do que a maioria dos outros fundos negociados em bolsa.

Na ponta dos piores fundos, há vários FII com problemas particulares. O TRX Edifícios Corporativos (XTED11) é um caso emblemático do mercado de fundos imobiliários brasileiro, que vem apanhando na bolsa há anos, com a sucessão de problemas que vem enfrentando com vacância e a provável perda de paciência dos seus cotistas.

A intenção inicial, quando o fundo foi lançado em 2012, era investir em três imóveis alugados para grandes empresas. Um dos negócios acabou não saindo; o segundo imóvel, locado para a Peugeot, foi vendido no ano passado, após passar anos vago depois que a montadora rescindiu o contrato em 2015. E o terceiro, que acabou restando como o único imóvel do fundo hoje, é o antigo escritório da Petrobras em Macaé (RJ), que foi desocupado pela estatal em 2016.

Assim, o XTED11 está com seu único imóvel 100% vago, sem receita e sem distribuir dividendos desde 2016. O gestor tem negociado a locação com uma empresa do ramo educacional, mas as negociações foram afetadas pela crise da covid-19, embora ainda estejam em andamento. Além disso, em tempos de recessão, um imóvel que não é de alto padrão, localizado numa cidade que não está entre os centros econômicos mais importantes é justamente o tipo de empreendimento que costuma sofrer mais.

O Edifício Galeria (EDGA11) também é um exemplo de FII que vem enfrentando problemas de vacância, bem como inadimplência de inquilinos. O fundo é proprietário de um único imóvel, o Edifício Galeria, no Centro da cidade do Rio de Janeiro. Desde julho de 2019, o fundo tem uma taxa de vacância de 30%.

Apesar de ter múltiplos inquilinos, o que reduz um pouco o risco do ativo único, o EDGA11 tem sofrido rescisões de contrato e também tenta cobrar na Justiça aluguéis e condomínios atrasados do Estado do Rio de Janeiro, referentes à época em que a Secretaria de Cultura alugava uma sala no edifício. Também houve inadimplência, por parte de alguns inquilinos, em razão da crise da pandemia de covid-19.

O SP Downtown (SPTW11), que aluga seu único imóvel, no Centro de São Paulo, para a empresa de call center Atento, foi outro que enfrentou inadimplência por conta da pandemia, e precisou renegociar aluguéis com a locatária, com diferimento de parte dos pagamentos.

O montante considera o período de janeiro até a primeira semana de março e é quase o dobro do observado em 2025, quando os gringos injetaram R$ 25,5 bilhões na B3

A alta do petróleo animou o mercado, mas um alerta de analistas está chamando atenção; confira o que diz a Genial Investimentos

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu