O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Até o conservador Tesouro Selic viu perdas no mês

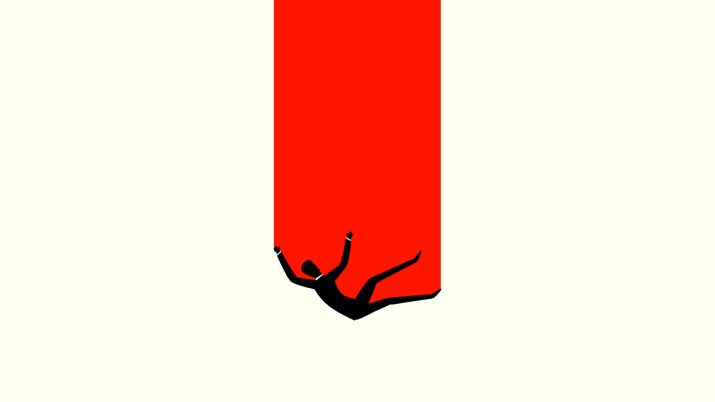

O mês de setembro foi um mar vermelho para praticamente todos os ativos que nós acompanhamos aqui no Seu Dinheiro. E quando eu digo todos, não estou falando apenas dos ativos de risco, dos quais já esperamos volatilidade.

Até o ouro, que é visto como um ativo de proteção contra crises, e o Tesouro Selic (LFT), o investimento mais conservador da economia brasileira, apanharam neste mês.

Só três ativos tiveram desempenho positivo: o dólar, campeão do ranking, a caderneta de poupança e os fundos imobiliários. Na lanterna, aparecem os títulos públicos de longo prazo atrelados à inflação, com perdas de dois dígitos.

Setembro foi marcado pela queda dos preços das ações de empresas de tecnologia nos Estados Unidos, o que acabou contaminando as bolsas mundiais; a percepção, por parte dos investidores, de que a política monetária já deu o que tinha que dar no combate aos efeitos econômicos da pandemia de covid-19; a segunda onda de covid-19 na Europa; impasses na negociação de um novo pacote de estímulo fiscal nos EUA; e o aumento do risco fiscal no Brasil, levando a uma disparada nos juros futuros.

No início do mês, as bolsas no Brasil e no exterior tombaram puxada pelas ações de empresas de tecnologia reunidas na Nasdaq. Tratou-se de um movimento forte de realização de lucros, na medida em que faltavam motivos para as ações continuarem subindo e os investidores passaram a se questionar se elas já não haviam subido demais.

Enquanto isso, a Europa vivia um avanço nos casos de covid-19 que caracterizam uma segunda onda.

Leia Também

Em meados do mês, o Federal Reserve e o Banco Central brasileiro mantiveram as taxas de juros inalteradas, encerrando o ciclo de cortes de juros para combater os efeitos econômicos do coronavírus.

Em uma série de declarações, o presidente do Fed, Jerome Powell, sinalizou que os estímulos derivados da política monetária chegaram a um limite, e que agora é a vez de mais estímulos fiscais entrarem em cena.

Só que o acordo que vem sendo costurado entre republicanos e democratas no Congresso permanece num impasse. Enquanto isso, o mercado passou a ter a percepção de que, realmente, o afrouxamento monetário chegou a um limite.

No cenário doméstico não foi diferente. Pressões inflacionárias estarreceram a população, embora ainda não estejam contaminando o índice oficial de inflação. O BC disse não estar preocupado com a inflação e não fechou a porta para novos cortes residuais de juros no futuro, mas por ora julgou que 2% é o limite.

No cenário doméstico, o que vem preocupando mesmo os investidores é o aumento do risco fiscal do país, que vem ocasionando uma disparada nas taxas de juros futuros, o que prejudica os títulos públicos prefixados e atrelados à inflação, assim como a própria bolsa.

Para combater a crise, o governo brasileiro elevou fortemente os gastos, fazendo a dívida e o déficit públicos dispararem. Embora ninguém questione a necessidade desse aumento de despesas, a falta de um plano sobre os próximos passos tem deixado o mercado com pé atrás.

No fim do mês, o lançamento do programa Renda Cidadã contribuiu para estressar ainda mais os mercados. Além de criar novas despesas permanentes, o governo não propôs o corte de despesas permanentes, nem a criação de receitas permanentes, que é o que deveria ser feito num caso como esse.

As fontes de financiamento do programa, por sinal, não agradaram os mercados em nada: postergação do pagamento de precatórios (valores devidos pelo governo após sentença definitiva da Justiça) e recursos do Fundeb, o fundo destinado a custear a educação básica.

A postergação do pagamento de precatórios não só é uma despesa temporária (e não permanente), como também foi considerada, pelo mercado, como uma espécie de calote. Já o acesso aos recursos do Fundeb, que se encontram fora das regras do teto de gastos, foi lido como uma tentativa de burlar o teto para não parecer que se burlou o teto.

O fato de o ministro da Economia, Paulo Guedes, ter concordado com a proposta e ido publicamente anunciar o programa deixou o mercado com a confiança abalada na figura do "Posto Ipiranga". Na visão dos investidores, as promessas liberais do governo Bolsonaro parecem cada vez mais distantes.

Como você pôde perceber, uma série de acontecimentos no Brasil e no exterior aumentaram a aversão a risco em setembro, jogando as bolsas para baixo e o dólar para cima. Num ambiente generalizado de perdas, com realização de ganhos para se gerar liquidez, até mesmo ativos de proteção, como o ouro, sofreram.

No caso dos títulos públicos prefixados e atrelados à inflação, cujos preços caem quando os juros futuros sobem, foi justamente o aumento do risco fiscal que pressionou as taxas - principalmente as mais longas - jogando seus preços para baixo.

Mas e no caso do Tesouro Selic (LFT)? Esse não deveria ser o ativo mais seguro, aquele onde investimos nossa reserva de emergência? Como ele pôde apresentar retorno negativo de 0,46%?

De fato, o Tesouro Selic é muito pouco volátil e sua remuneração quase sempre é positiva, mesmo quando o investidor vende o papel antes do vencimento. Trata-se de um título com remuneração atrelada à taxa básica de juros, geralmente negociado com certo deságio, o que faz com que ele remunere, no vencimento, Selic mais um percentual.

Até o dia 10 de setembro, essa taxa a mais estava em um patamar bem modesto. O Tesouro Selic 2025, por exemplo, única LFT vendida no Tesouro Direto atualmente, estava pagando, até o começo deste mês, Selic + 0,03%.

Porém, de meados de setembro para cá, esse deságio passou a aumentar e as taxas acima da Selic pagas pelas LFT negociadas também dispararam. Hoje à tarde, por exemplo, quem comprasse o Tesouro Selic 2025 contrataria uma remuneração equivalente à Selic + 0,1678% no vencimento.

Os preços dos títulos, por sua vez, recuaram, e isto pôde ser notado tanto no Tesouro Direto quanto no mercado secundário, bem como no desempenho dos fundos DI e Tesouro Selic. O deságio mostrou-se maior nos títulos mais longos, machucando mais, também, aqueles fundos mais expostos a esses papéis.

Esse mau desempenho recente tem a ver com basicamente três elementos. Sobre um deles eu já falei anteriormente: a deterioração das contas públicas, com aumento do risco fiscal e a disparada dos juros futuros.

O segundo fator é o fato de a taxa Selic estar extremamente baixa, para padrões históricos. O mercado passou a perceber o governo brasileiro como mais arriscado, mas essa taxa de juros a 2% talvez não esteja refletindo bem esse risco, na visão dos investidores. Ou seja, o mercado passou a pedir mais taxa para financiar o governo, aumentando o deságio dos títulos.

O principal fator, porém, foi técnico. No dia 10 de setembro, o Tesouro fez um leilão de LFT e de títulos prefixados (LTN), colocando mais LFT do que o mercado era capaz de absorver - até porque, neste momento de curva inclinada, os prefixados exibem taxas bem mais atrativas que a parca Selic.

Com excesso de oferta de Tesouro Selic - mais vendedores do que compradores - os vendedores passaram a topar deságios cada vez maiores para se desfazerem dos seus papéis. Os compradores, por sua vez, querem uma taxa maior que a Selic para topar uma LFT.

Note que o deságio do Tesouro Selic atualmente não é enorme, mas em um cenário de Selic a 2%, é o bastante para machucar o retorno do investidor.

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”