O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Não houve um campeão absoluto no mês de outubro, mas o empate quádruplo foi bem diversificado

Setembro foi um mês difícil para quase todos os mercados, mas o de fundos imobiliários foi um dos poucos que conseguiu sobreviver. Como vimos na nossa reportagem com o balanço dos investimentos do mês, apenas três classes de ativos tiveram retorno positivo em setembro, e os FII foram uma delas.

O Índice de Fundos Imobiliários (IFIX) avançou 0,46% no mês passado, apesar de ter sido um período difícil para os ativos de risco em geral e marcado pela alta nos juros futuros. No acumulado do ano até o fim de setembro, o IFIX ainda perdia 12,59%.

Os fundos de papel (que investem em títulos de renda fixa atrelados ao mercado imobiliário, como os CRI) tiveram a maior alta em setembro: 1,4%, segundo os índices calculados pelo Banco Inter. Já os fundos de tijolo, que investem em imóveis propriamente ditos, subiram apenas 0,6% no mês.

Apesar de a alta dos juros futuros ter desvalorizado os títulos que compõem as carteiras dos FII de papel - que geralmente pagam um juro prefixado mais um índice de inflação -, também aumentou a remuneração desses papéis, levando a um movimento posterior de alta na demanda desses títulos, diz o Banco Inter.

O fato de os índices de inflação mais recentes estarem vindo um pouco acima do esperado pelo mercado, por sua vez, vem elevando a atratividade dos papéis que contam com correção por um índice de preços.

Já entre os FII de tijolo, a alta foi puxada pelos fundos de galpões logísticos, seguidos dos fundos de shopping, que vêm se recuperando do baque da pandemia agora que os shopping centers retomaram suas atividades. Ainda assim, lembra o Inter, o retorno de dividendos (yield) deste segmento é, atualmente, o menor da bolsa.

Leia Também

A corretora Ativa lembra que é preciso ficar atento a dois fatores de risco que surgem para os fundos imobiliários agora que a inflação começa a dar sinais de pressão. Ao mesmo tempo em que aluguéis e títulos corrigidos pela inflação se tornam atrativos neste cenário, a disparada dos aluguéis pode pesar demais para os locatários, que podem querer renegociar (sobretudo no caso dos contratos típicos, que preveem revisional no meio do contrato); e a alta da parcela prefixada da remuneração dos títulos pode estar precificando um maior risco de calote do devedor.

Contudo, o incremento recente na inflação foi o motivo que levou a Ativa a ficar otimista para os FII de papel daqui para frente, pois há uma defasagem de dois a três meses para o repasse da alta dos preços para a remuneração dos títulos das carteiras destes fundos. A corretora espera, portanto, um aumento no nível de dividendos desses fundos nos próximos meses.

A corretora Guide, por sua vez, acredita que a demanda por fundos de CRI deve voltar ao radar dos investidores, influenciados pelos dados de pressão inflacionária. "Nesse sentido, fundos com maior exposição a indexadores de inflação, especialmente IGP-M, devem ser os maiores beneficiados", diz relatório.

O Inter também permanece otimista em relação aos fundos imobiliários como classe de ativos, mesmo com o aumento do risco fiscal, dos índices de inflação e dos juros futuros. "Os juros de curto prazo permanecem baixos e a inflação segue benigna", diz relatório do banco.

"Mesmo que cenário atual sofra maior deterioração e a inflação volte a subir, os FIIs possuem seus contratos e/ou ativos indexados à inflação, garantindo que os ganhos reais não sofram com isso. Outro fator que contribui para a retomada dos FIIs é a forte retomada do setor imobiliário desde o início da pandemia, e a retomada da economia à medida que as pessoas voltam a frequentar comércio e serviços, e empresas voltam com trabalho presencial."

- relatório do Banco Inter.

Em outubro, nenhum fundo imobiliário indicado reinou absoluto. Tivemos quatro nomes recomendados por duas corretoras cada.

O BTG Pactual Logística (BTLG11), que foi o campeão de indicações do mês passado, apareceu neste mês entre os preferidos das corretoras Ativa e Mirae, tendo sido retirado do top 3 da Guide. Embora o tenha mantido na sua carteira geral, a corretora o substitui, no top 3, por um novato na sua carteira recomendada, o Ourinvest Fundo de Fundos (OUFF11).

O Vinci Logística (VILG11) também permaneceu entre os preferidos de outubro, indicado por Necton e Santander.

Os outros dois FII que receberam duas indicações cada foram o Vinci Shopping Centers (VISC11), indicado por Mirae e Banco Inter, e o TG Ativo Real (TGAR11), recomendado por Ativa e Terra Investimentos.

O VISC11 entrou na carteira recomendada e no top 3 da Mirae no lugar do fundo Bresco Logística (BRCO11). No caso do TGAR11, ele já se encontrava na carteira recomendada da Ativa, mas entrou no top 3 da corretora neste mês no lugar do BTG Pactual Fundo de Fundos (BCFF11).

O fundo RBR Alpha Multiestratégia Real Estate (RBRF11), um dos preferidos do mês passado, foi retirado do top 3 do Banco Inter, que no entanto o manteve na sua carteira recomendada geral. A única corretora a indicá-lo entre os preferidos de outubro foi a Necton.

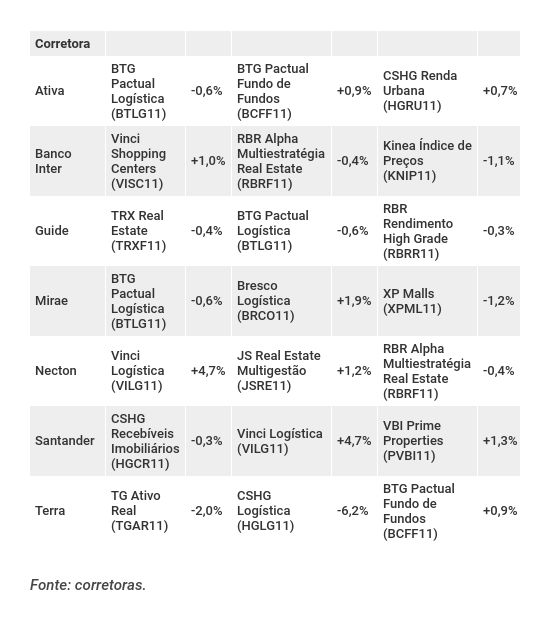

Confira a seguir os três fundos prediletos da carteira recomendada de cada corretora que participou da matéria neste mês:

Além das alterações já citadas, o Banco Inter também retirou o BCFF11 do seu top 3, trocando-o pelo Hedge Top FOFII 3 (HFOF11). Ambos os ativos, porém, já constavam na carteira recomendada geral do banco e nela foram mantidos.

A Necton também realizou uma troca no seu top 3, tendo retirado o JS Real Estate (JSRE11) - que, no entanto, foi mantido na carteira geral - e acrescentando o BTG Pactual Corporate Office (BRCR11), estreante na sua carteira recomendada de outubro.

Já o Santander trocou o VBI Prime Offices (PVBI11) pelo Vinci Offices (VINO11) no seu top 3. Ambos, porém, já constavam na carteira recomendada geral e nela foram mantidos.

Presente no top 3 das corretoras Ativa e Mirae, o BTLG11 foi o FII mais indicado para o mês passado, quando recuou 0,6%.

O fundo é dono de dez galpões logísticos e tem, entre seus locatários, empresas como BRF, Femsa (fabricante da Coca-Cola) e Itambé.

Mais de 90% da sua receita advém de contratos atípicos de locação - contratos de longo prazo (10 anos ou mais) que não contam com revisional de aluguel no meio do contrato e são considerados mais defensivos.

O segmento logístico é um dos preferidos da Mirae e tem se mostrado o mais defensivo no período de crise, em grande parte pela questão dos contratos atípicos, muito comuns no aluguel de galpões.

O BTLG11 adicionou dois galpões recentemente ao seu portfólio, ambos localizados no estado de São Paulo e já completamente locados, um via contrato típico e outro por contrato atípico.

O fundo está com emissão de cotas em aberto, e a Ativa espera que as novas aquisições elevem o nível de distribuição do fundo e proporcionem maior liquidez aos cotistas.

Além de figurar no top 3 dessas duas corretoras, o BTLG11 consta também na carteira recomendada geral da Guide.

O Vinci Logística (VILG11) figura no top 3 de duas corretoras: Necton e Santander. Focado em galpões logísticos e dono de dez empreendimentos, localizados nos estados de São Paulo, Minas Gerais, Rio Grande do Sul e Espírito Santo, o FII teve valorização de 4,7% em setembro.

Para o Santander, o VILG11 é o fundo mais defensivo do cenário atual, uma vez que 55% das suas receitas são oriundas de locatários da área de e-commerce. A corretora do banco destaca ainda a relevância de alguns inquilinos, como Tok & Stok, Magazine Luiza e Ambev, que correspondem a 25%, 14% e 12% da receita contratada, respectivamente.

Entre as vantagens do fundo, o Santander, cita ainda o controle do nível de vacância e o fato de que 39% dos contratos de locação são atípicos. "Estimamos um yield [retorno com dividendos] de aproximadamente 5,7% nos próximos 12 meses, isento de IR", diz o relatório do banco.

A Necton também ressalta a exposição a locatários do setor de e-commerce e a qualidade dos inquilinos:

"Por conta do forte posicionamento do fundo no setor de E-commerce, dado o cenário atual de forte crescimento das vendas online, enxergamos o fundo como uma boa opção do segmento de logística. Além disso, a concentração de receita em inquilinos com boa qualidade de crédito, 100% do portfólio locado e prazo médio remanescente dos contratos de 4,5 anos dá mais segurança", diz o relatório da corretora.

O fundo Vinci Shopping Centers (VISC11) aparece nos top 3 de Mirae e Banco Inter, tendo apresentado uma alta de 1,0% no mês passado. Também consta na carteira recomendada geral da Guide, embora não apareça no seu top 3.

Trata-se de um fundo de shoppings com 14 empreendimentos em nove estados, totalizando uma Área Bruta Locável (ABL) de 109 mil metros quadrados e patrimônio de R$ 1,73 bilhões.

Com a reabertura da economia, os fundos de shoppings têm voltado a figurar nas carteiras recomendadas e nos top 3 das corretoras. No caso do VISC11, todos os ativos já tinham voltado a funcionar normalmente a partir do dia 6 de agosto.

O Inter destaca que, recentemente, o fundo anunciou duas novas aquisições: 3,8% do Ribeirão Shopping, localizado em Ribeirão Preto (SP) por R$ 25,8 milhões (R$ 10 mil/m²) e 98,5% do shopping Praia da Costa, em Vila Velha (ES), por R$ 194 milhões (R$ 5 mil/m²)

O primeiro é um dos 10 maiores shoppings do estado de São Paulo, sendo dominante na região. Faz parte de um complexo multiuso que inclui hotel, centro empresarial e centro médico. Já o segundo foi adquirido por valor "significativamente menor que o custo de reposição do ativo", diz a gestora Vinci.

"O potencial de distribuição de dividendos do fundo pode chegar a 6% ao ano com a normalização das atividades", diz o Inter.

Já a Mirae destacou, em relatório, que espera recuperação nas vendas dos shoppings, que já vêm aumentando desde julho, mas que devem ver maior volume no terceiro e no quarto trimestres deste ano.

O TG Ativo Real (TGAR11) aparece nos top 3 das corretoras Ativa e Terra Investimentos. No mês passado, o fundo recuou 2,0%.

O fundo investe principalmente em loteamentos residenciais, CRI e carteiras de recebíveis, em diversos estados. Seu foco é principalmente o desenvolvimento imobiliário, isto é, construção, o que faz com que tenha um nível um pouco maior de risco, mas também maior potencial de retorno.

Mas para a Ativa, o destaque da carteira do fundo são os seus investimentos em CRI - Certificados de Recebíveis Imobiliários - indexados à inflação, além dos contratos indexados ao IGP-M.

"Visto a alta nos últimos meses dos índices inflacionários, os fundos que possuem CRI na carteira devem entregar um maior nível de dividendos nos próximos meses. Na nossa visão, o fundo conta com um portfólio bem diversificado em devedores e taxa média atrativa", diz a corretora.

Em relatório para o mês de outubro, a Ativa destacou que aumentou a alocação em fundos de recebíveis.

O FII preferido das corretoras em setembro foi o BTG Pactual Logística (BTLG11), que fechou o mês em queda de 0,6%. Veja na tabela a seguir o desempenho em setembro de todos os fundos dos top 3 das corretoras no mês passado:

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação

Evento do Seu Dinheiro traz estratégias para investir em ações, FIIs, criptoativos, renda fixa e ativos internacionais neste ano

Nesta semana, o Ibovespa superou os 180 mil pontos pela primeira vez. Entenda o que esteve por trás da performance positiva da bolsa nos últimos dias

No evento Onde Investir 2026, do Seu Dinheiro, Marcelo Bolzan, da The Hill Capital, fala o segredo para surfar um ano de corte de juros em 2026 e proteger sua carteira de riscos desnecessários

Na semana, o principal índice da bolsa brasileira acumulou ganho de 8,53%; já o dólar à vista perdeu 1,61% nos últimos cinco dias

A perspectiva para os setores é que sigam com uma dinâmica favorável aos proprietários, por conta da restrição de oferta nas regiões mais nobres e da demanda consistente

Volume recorde foi puxado pela renda fixa, com avanço dos FIDCs, debêntures incentivadas e maior liquidez no mercado secundário, enquanto a bolsa seguiu travada. Veja os dados da Anbima

Oferta de ações na bolsa norte-americana Nasdaq pode avaliar o banco digital em até US$ 2,5 bilhões; conheça a estratégia do PicPay para atrair os investidores

Em meio a transferências globais de capital, o principal índice da B3 renovou máximas históricas puxado pelo fluxo estrangeiro, dólar em queda e expectativa de juros mais baixos nos EUA

Em evento do Seu Dinheiro, especialistas da Empiricus e da Vinci falam das oportunidades para o setor em 2026 e recomendam fundos promissores