O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Data maxima venia, mas em meio a euforia do mercado com decisões do Fed e Copom, vale refletir sobre o que leva um BC a cortar os juros

Teremos, novamente, uma superquarta da política monetária no dia 31, com decisões do Federal Reserve (Fed), banco central americano, e do nosso Comitê de Política Monetária (Copom). Juros menores aqui e lá são dados como certo. Diverge-se da dose de estímulo e tamanho de ciclo. Mas o que leva um BC a cortar o juro? É sempre algo a se comemorar? Podem os BCs salvar o mundo indefinidamente?

Para nos ajudar a fazer uma avaliação um pouco mais criteriosa desse otimismo geral e praticamente irrestrito dos mercados vou lançar mão do último “memo” de investimentos de Howard Marks, gestor da Oaktree, com mais de US$ 120 bilhões sob gestão (já falamos dele aqui e aqui).

Os comentários de Marks são sobre o Fed, mas também não deixam de ser um bom guia para qualquer banco central. Depois tentarei falar das particularidades do nosso cenário, que no fim não escapa do que acontece no segundo andar do Eccles Building, portentosa sede do BC americano.

Quando o Fed corta o juro, o consenso é ver um enorme sinal de compra nos mercados. A linha de raciocínio é simples: Economia fraca – corte de juro – estímulo econômico – alta no PIB – maiores lucros corporativos – alta no preço das ações.

Mas se você pensar um pouco mais, deve se perguntar: “o que leva o Fed a cortar o juro?” A resposta é que o Fed antecipa uma fraqueza da economia e quer tirá-la do caminho. Dando sequência a esse raciocínio um degrau acima do consenso, devemos nos perguntar quão feia a situação poderia ficar sem esse corte e se mesmo essa redução de juro será suficiente para evitar a desaceleração da atividade.

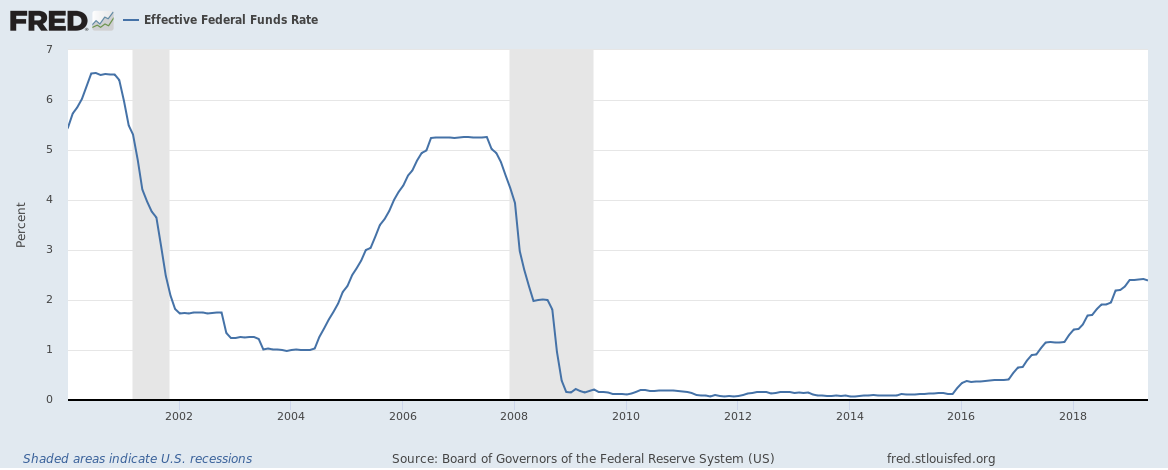

Como a conversa parece um tanto abstrata, vamos a um exemplo trazido por Marks em seu “memo”. Em 2006, no caminho da crise financeira, os calotes nas hipotecas subprime começaram a subir. Em 2007, o assunto virou notícia e em 31 de julho dois fundos atrelados a ativos hipotecários do Bear Stearns pediram falência.

Leia Também

Os investidores clamaram por ajuda e o Fed foi ao resgate. Em setembro do mesmo ano cortou a taxa básica em meio ponto, de 5,25% para 4,75%, e disse que a ação buscava conter efeitos adversos dos problemas financeiros na economia e sustentar o crescimento.

O corte de juro e a mensagem foram comemorados, com o S&P 500 subindo mais de 6% nas semanas subsequentes. “Poucas pessoas questionaram se isso era mesmo uma boa notícia”, pontua Marks, que foi um dos poucos a ganhar com a crise.

Pouco depois desse primeiro corte, Marks relata que se pegou pensando na seguinte questão: Se você vai ao médico para uma consulta e ele saca uma injeção enorme, isso é uma boa ou uma má notícia?

A maioria das ações do Fed acontece em passos de 0,25 ponto percentual. Então um corte de 0,5 ponto não seria algo preocupante? Se um corte de 0,25 é boa notícia, uma redução de meio ponto é melhor ou pior?

O ponto de Marks é que as implicações de corte de juros não são sempre uma simples questão do que elas parecem ser. Assumindo que o Fed tem uma boa capacidade de previsão, um corte de juros nem sempre é boa notícia.

Podemos argumentar que se temos problemas pela frente é melhor ter juros menores. Mas, ainda assim, isso não é uma boa notícia. Primeiro, porque o Fed acha que o problema está aumentando. Segundo, não há garantia de que o problema será resolvido.

Para fechar o exemplo do mundo real, basta lembrar que 18 meses depois do primeiro corte, em 2007, o Fed fez mais dez reduções, levando o juro para zero, e o S&P estava 50% abaixo do que estava na primeira redução.

Bom, o aceno do Fed de sair do modo de aperto de juros em que estava até o fim de 2018 é apontado como principal vetor da valorização do mercado neste ano. Temos o S&P 500 subindo 20%. Mas como exatamente juros menores contribuem para a criação de riqueza? Vamos aos pontos listados por Marks.

Pode parecer chatice do Marks (e minha também por replicar), mas há circunstâncias nas quais juros baixo sãos potencialmente prejudiciais.

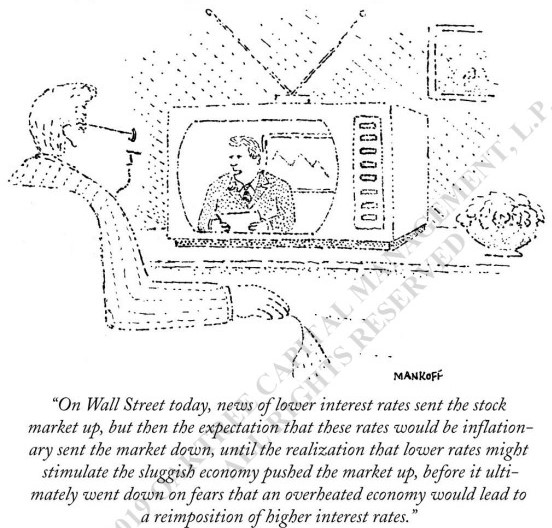

Como tudo em economia temos lados positivos e negativos. O resultado, no entanto, depende muito de como esses vetores são percebidos. Exemplo disso, a bolsa cai com notícias de emprego forte nos EUA e comemora dados ruins de atividade...

Segundo Marks, muita gente acredita que a economia é uma máquina que opera de acordo com diagramas e regras e que os BCs acionam alavancas que ajustam o funcionamento dessa máquina.

Mas, a visão dele é de que há muita incerteza e distintas variáveis atuando no funcionamento da economia e dos BCs. Por isso, o trabalho do BC é bastante desafiador.

Para ilustrar esse ponto da apresentação, Marks lança mão de um cartoon falando das reações do mercado à decisão de juros. Detalhe, a tirinha tem mais de 38 anos.

A conclusão é que a opinião prevalente sobre a capacidade do Fed (e de outros BCs) é ponto crucial para que suas ações tenham o efeito desejado. Há uma boa dose de psicologia na atuação dos banqueiros centrais. É tal da credibilidade.

Para fechar, Marks avalia que a atuação do Fed no momento atual está entre o desnecessário e o contraproducente, já que a economia cresce de forma aceitável, o desemprego é o menor em 50 anos, os salários estão subindo e a recuperação, que já passa de dez anos, é a maior da história.

Por outro lado, há a preocupação sobre uma potencial perda de fôlego econômico. E o mercado tem reagido da forma de sempre após os acenos de corte (Economia fraca – corte de juro – estímulo econômico – alta no PIB – maiores lucros corporativos – alta no preço das ações).

Assim, é sempre bom considerar se os investidores estão reagindo de forma muito positiva às perspectivas de corte de juros e prestando muito pouca atenção à fraqueza econômica que está sendo prevista.

Finalmente, quando Marks ouve alguém dizer que o Fed vai evitar uma recessão, ele se pergunta se ter esse objetivo é algo desejável. Recessões são um fenômeno evitável ou meramente conseguimos atrasar o seu acontecimento? Os esforços não podem gerar uma fé inabalável do poder do Fed e um cenário de risco moral? E mesmo que o Fed consiga evitar uma série de pequenas recessões, isso apenas não pode indicar que quando sua capacidade acabar, teremos uma recessão de proporções históricas?

A resposta a todas essas perguntas vem em alguns meses.

Por aqui, o corte de juros também não acontece por motivos louváveis. Temos uma economia que não consegue se recuperar da recessão, desemprego elevado e inflação abaixo ou redor das metas.

A avaliação é de que o BC pode dar uma maior contribuição deixando o juro ainda mais estimulativo. O próprio BC vinha falando dessa possibilidade, mas ponderava que o risco de decepção com as reformas pesava mais no seu balanço de riscos que os demais vetores desinflacionários.

No entanto, o próprio presidente Roberto Campos Neto já reconheceu um óbvio avanço das reformas com a aprovação da Previdência em primeiro turno. Mas isso é suficiente? Ainda há um segundo turno na Câmara e todo um trâmite no Senado. Seria prudente tomar risco político?

Além disso, o BC vem falando que a retomada da atividade não depende apenas da Selic, mas também da redução das incertezas e melhora da confiança. Houve essa redução de incerteza? Quão mais estimulativa a Selic pode ficar sem colocar em risco as metas? As respostas devem vir já nesta semana.

Os convidados do Market Makers desta semana são Axel Blikstad, CFA e fundador da BLP Crypto, e Guilherme Giserman, manager de global equities no Itaú Asset

A fragilidade desses sistemas se deve principalmente por serem projetos muito novos e somarem as fraquezas de duas redes diferentes

Estima-se que cerca de US$ 8 milhões (R$ 41,6 milhões) tenham sido drenados de carteiras Phantom e Slope, além da plataforma Magic Eden

Esse montante está sendo gasto em equipamentos militares, como drones, armas, coletes a prova de balas, suprimentos de guerra, entre outros

Com sede em Miami, a Bit5ive é uma dos pioneiras a apostar no retorno com a mineração de bitcoin; plano é trazer fundo para o Brasil

Os hacks estão ficando cada vez mais comuns ou os métodos para rastreá-los estão cada vez mais sofisticados? Entenda

Mercados repercutem balanços de gigantes das bolsas e PIB da Zona do Euro. Investidores ainda mantém no radar inflação nos EUA e taxa de desemprego no Brasil

Ibovespa acumula alta de pouco mais de 2,5% na semana; repercussão de relatório da Petrobras e desempenho de ações de tecnologia em Wall Street estão no radar

Aperto monetário pelo Banco Central Europeu, fornecimento de gás e crise política na Itália pesam sobre as bolsas internacionais hoje

Hoje, investidores mostram-se animados com os balanços do Wells Fargo e do Citigroup; por aqui, repercussões da PEC Kamikaze devem ficar no radar

Por aqui, investidores ainda assistem à divulgação do relatório bimestral de receitas e despesas pelo Ministério da Economia

Os números do primeiro trimestre foram pressionados pela onda da variante ômicron, alta sinistralidade e baixo crescimento orgânico, mas analistas seguem confiantes na Hapvida

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Mesmo com a retomada de hoje, as criptomoedas acumulam perdas de mais de dois dígitos nos últimos sete dias

Investidores também digerem inflação na zona do euro e número de pedidos de auxílio-desemprego nos EUA

Os dados internos da blockchain do bitcoin mostram que a maior criptomoeda do mundo permanece no meio de um “cabo de guerra” entre compradores e vendedores

A segunda maior criptomoeda do mundo está em xeque com o aprofundamento do ‘bear market’, de acordo com a análise gráfica

Putin a favor da mineração de criptomoedas, Fed e Joe Biden no radar do bitcoin, Elon Musk e Dogecoin e mais destaques

O plano do presidente americano pesava a mão na taxação de criptomoedas e ativos digitais, no valor de US$ 550 bilhões