Os fundos multimercados mais rentáveis do primeiro semestre de 2019; será que o seu está na lista?

Fundos com maior retorno pesaram a mão na renda variável e tiveram grande volatilidade. Mas lembre-se de olhar um histórico de rentabilidade mais longo antes de investir nesse tipo de produto!

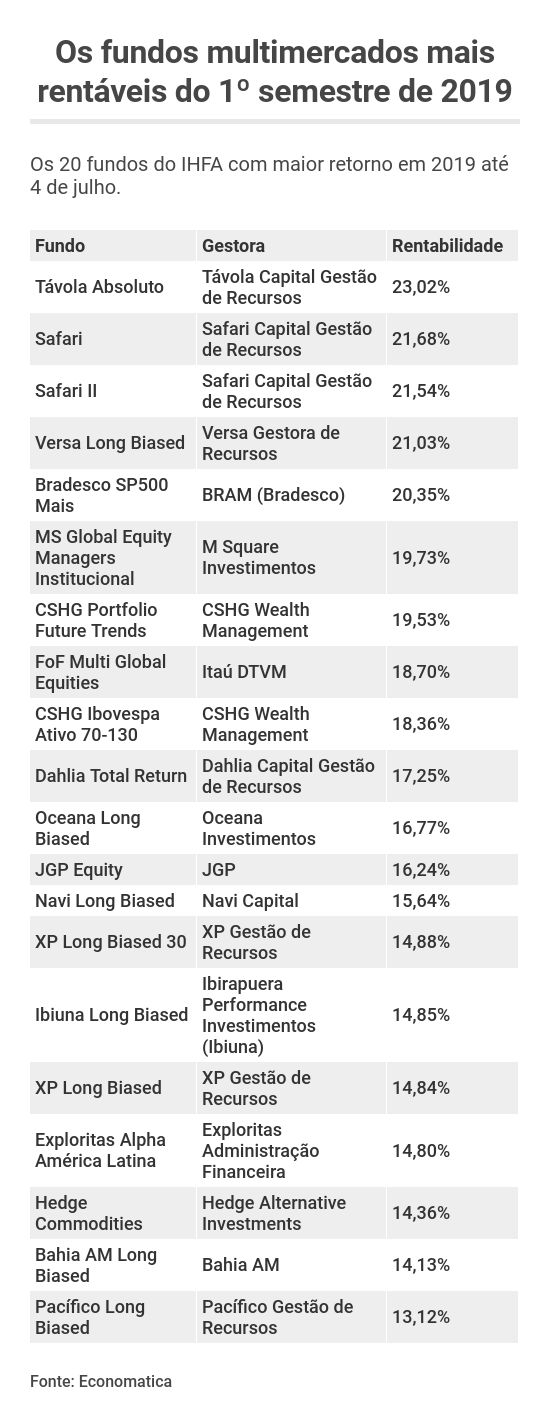

A consultoria Economatica divulgou nesta tarde de quarta (10) um estudo com o desempenho dos fundos multimercados que compõem o Índice de Hedge Funds Anbima (IHFA), um indicador calculado pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) com o objetivo de servir de parâmetro para o acompanhamento da evolução deste segmento.

O levantamento inclui um ranking com os multimercados mais rentáveis do primeiro semestre de 2019. É claro que uma análise de tão curto prazo para fundos multimercados não é a ideal, pois muitos destes fundos são destinados a objetivos de longo prazo e podem ter bastante volatilidade. Ou seja, na hora de escolher um fundo desse tipo, o ideal é olhar um histórico longo de rentabilidade.

Ainda assim, a análise pode servir para entender quais estratégias foram vencedoras num determinado período de tempo e também para acompanhar o desempenho dos fundos que o investidor tem em carteira frente aos seus pares, especialmente depois de analisar o desempenho médio dos ativos que eles têm em carteira. Saiba quais investimentos se saíram melhor no primeiro semestre de 2019.

Confira o ranking de rentabilidade dos fundos multimercados que compõem o IHFA

Breve análise

Boa parte dos fundos multimercados mais rentáveis neste primeiros semestre são classificados como Estratégia Específica (focam em uma única estratégia) ou Investimento no Exterior (que podem investir mais de 40% do patrimônio líquido em ativos no exterior). É o caso dos fundos da CSHG, Oceana, JGP, M Square e do FoF Multi Global Equities, do Itaú.

Essas duas classificações tiveram a mais alta mediana de retorno no ano dentre todos os fundos do índice, segundo a Economatica: 13,40%, no caso dos fundos Investimento no Exterior, e 12,71%, no caso dos fundos Estratégia Específica.

Leia Também

Muitos dos fundos desta lista também são long biased, o que significa que eles lançam mão de estratégias para o investimento em ações que lhes permite ganhar na alta ou na baixa.

A maioria dos fundos da lista é destinado a investidores em geral, mas alguns são exclusivos para qualificados ou têm aporte inicial muito elevado, como é o caso do fundo do Itaú e do Oceana Long Biased. Alguns também estão fechados para captação, não aceitando novos aportes, como os da XP, o da JGP e os da Safari.

Importante ressaltar também que, para obter essas rentabilidades formidáveis, os fundos multimercados tiveram que pesar a mão em renda variável neste primeiro semestre. Pelo menos metade deles, incluindo os três primeiros, estiveram entre os 20 fundos do IHFA com maior posição em renda variável na última carteira aberta.

Por consequência, esses fundos também têm volatilidade bem alta. A maioria deles constou na lista dos 20 fundos do IHFA com maior volatilidade nos últimos 12 meses, segundo a Economatica. Isto é, com maior sobe e desce nos preços das cotas.

Em outras palavras, é possível concluir que os fundos multimercados mais rentáveis do primeiro semestre de 2019 se beneficiaram, em geral, da alta nos preços das ações, inclusive no exterior, lançaram mão de estratégias para ganhar até mesmo na baixa e correram uma boa dose de risco.

Investidor de Nubank e Inter, Softbank tem maior prejuízo trimestral da história

Com o naufrágio das empresas de tecnologia na bolsa, o grupo japonês registrou prejuízo trimestral equivalente a R$ 122 bilhões

Gestor de um dos fundos mais voláteis — e rentáveis — do mercado teme “terceiro turno” na disputa entre Lula e Bolsonaro

Gestor-trader Cláudio Coppola calcula probabilidade de 20% de Bolsonaro pedir recontagem após segundo turno acirrado contra Lula

Melhor momento para investir em renda fixa ainda está por vir – mas convém evitar emissores desses setores

Ulisses Nehmi, da Sparta, e Marcelo Urbano, da Augme, gestoras especializadas em crédito privado, falam das perspectivas para a renda fixa e os setores mais promissores ou arriscados

Populares, mas pouco transparentes? Anbima vai criar novas regras para fundos que investem em criptomoedas

O patrimônio de fundos que investem em ativos digitais disparou 680% de dezembro de 2020 a abril de 2022, para os atuais R$ 4,7 bilhões

Vinci Partners quer levantar US$ 1,4 bilhão para novos fundos de private equity e de energias renováveis

O fundo atual da Vinci, gestora formada por ex-sócios do atual BTG Pactual, possui na carteira empresas como rede de pizzarias Domino’s e o banco digital Agi

Apesar dos resgates, fundos multimercados conseguem fechar o 1º semestre no azul; emissões de renda variável desabam 75% no período

Período difícil para ativos de risco beneficiou a renda fixa e levou investidores a fugirem de fundos de ações e multimercados

Fundos de papel retornam ao topo da preferência dos analistas; veja quais são os FIIs favoritos para julho

Em meio ao temor de recessão global, as corretoras consultadas pelo Seu Dinheiro voltaram-se novamente para a proteção do papel

Após dar calote, fundo de criptomoedas Three Arrows Capital (3AC) pede falência nos EUA

Fundo hedge que operava alavancado está com dificuldade de pagar credores e busca proteção contra credores americanos

Itaú Asset “apimenta” família de fundos Global Dinâmico com opção alavancada

Fundo Global Dinâmico Ultra foi desenhado para alocar até 40% do patrimônio no exterior e está disponível só para investidores qualificados

Com a Selic nas alturas, é hora de esquecer a bolsa? Não para os grandes gestores, que enxergam oportunidades no mercado

Pesquisa mensal da série “Os Melhores Fundos de Investimento”, da Empiricus, mostra que gestores mudaram de posição sobre a bolsa brasileira

XP capta fundo de R$ 915 milhões em parceria com fundador do Buscapé para investir em até 25 startups

A captação contou com mais de 12 mil investidores qualificados e superou a oferta base inicial; a duração do fundo Headline XP é de 10 anos

Corretoras apostam em um fundo imobiliário de papel e outro de tijolo para lucrar em junho; veja quais são os FIIs do mês

Ao contrário do que ocorre na brincadeira de pedra, papel ou tesoura, no caso dos FIIs não é preciso escolher entre as duas classes para montar uma carteira vencedora

Vitreo lança fundo de vinhos com opção de resgate na forma de garrafas

Novo fundo da Vitreo em parceira com a Oeno Asset é voltado para investidores profissionais e pretende captar até R$ 150 milhões

Não tenho FGTS, como faço para investir na oferta de ações da privatização da Eletrobras (ELET3)?

Pessoas físicas também poderão participar das maneiras tradicionais: por meio da compra direta de ações ou do investimento em fundos de ações que participem da oferta

Vai investir seu FGTS na Eletrobras (ELET3)? Veja os fundos disponíveis até agora e saiba qual escolher

Recursos do FGTS destinados à compra de ações da Eletrobras deverão ser aplicados em fundos especialmente constituídos para a ocasião, os FMP-FGTS. Mas já existem 24 deles no mercado. Qual escolher?

Advent International capta US$ 25 bilhões para fundo global. E pode usar uma parte desse dinheiro para comprar empresas no Brasil

Esse é o décimo fundo global da Advent, que tem presença no Brasil desde 1997 e recentemente investiu em empresas como Tigre e Grupo CRM, dono da Kopenhagen

Maxi Renda (MXRF11) sobe após CVM recuar e encerrar polêmica sobre a distribuição de dividendos do fundo imobiliário

O FII é um dos destaques da indústria, que respira aliviada após a xerife do mercado de capitais reconhecer a regularidade do pagamento de proventos com base no “lucro caixa”

CVM recua e libera distribuição de dividendos do fundo imobiliário Maxi Renda FII (MXRF11) com base no ‘lucro caixa’ — relembre o caso

A xerife do mercado de capitais reconheceu “a existência de obscuridade e contradição” na decisão original

Ao declarar fundos no imposto de renda, qual CNPJ informar? O do fundo ou o da administradora?

Esta é uma das dúvidas mais comuns entre os investidores, mas em 2022 parece que finalmente a Receita deixou isso claro

Mais um fundo imobiliário suspende dividendos para pagar dívida com a Rede D’Or (RDOR3); entenda a situação do HCRI11

O FII Hospital da Criança segurará o pagamento de maio para saldar parte de uma dívida de quase R$ 1 milhão com a empresa

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP