O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

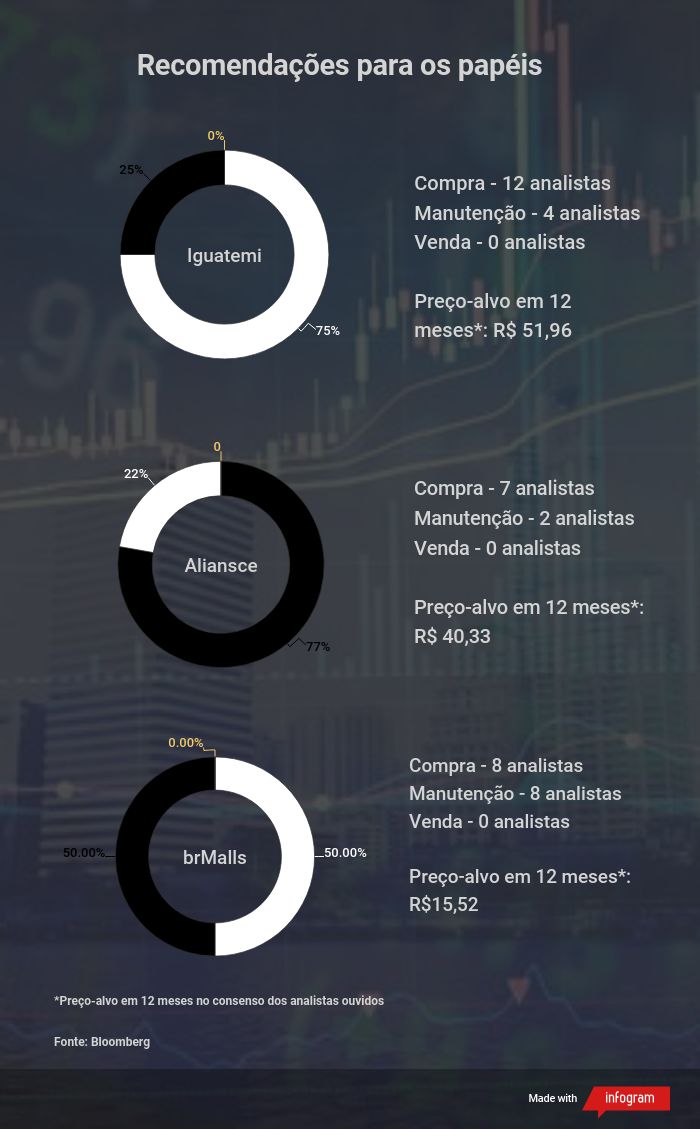

Entre as queridinhas do setor estão as ações da Iguatemi, brMalls e Aliansce Sonae, que possuem a maior quantidade de recomendações de compra, segundo os analistas ouvidos pela Bloomberg

Quem nasceu ali nos anos 80 e 90 em Brasília conheceu bem de perto o tal do parque "Divertilândia", que ficava em um shopping bastante conhecido da capital. Com estilo parecido a um parque de diversões com várias máquinas de fliperama, simuladores e bate-bate, ele era uma das minhas principais alegrias ao perambular pelos corredores do espaçoso lugar.

Depois de um tempo o "Divertilância" acabou morrendo e no seu lugar surgiu o "Hot Zone" que está lá até hoje. Em seguida, vieram outros empreendimentos para tornar a experiência do shopping cada vez mais completa. Exposições importantes como a do "Corpo" que rodou o Brasil alguns anos atrás, shows no meio da praça central, um cinema mais premium com poltrona que deita, entre outras coisas.

Ao contrário do que apostou muita gente, nem mesmo o desenvolvimento do comércio eletrônico fez com que os shoppings desaparecessem. Eu mesma continuo uma fã. Mas não é só em termos de oferta de serviços que os shoppings vêm chamando a atenção. Os analistas e gestores estão de olho no potencial que esse segmento pode voltar a ter.

As ações de shoppings passaram um tempo sem receber muita atenção, especialmente porque, no período pré-recessão, os shoppings estavam protegidos pela inflação e quando veio a crise tudo isso mudou.

Quem explica é André Vainer, sócio-fundador e CIO da Athena Capital, que escreveu uma carta semestral falando unicamente sobre o tema. Hoje, as principais posições da gestora estão no segmento, com papéis como Aliansce Sonae (código ALSO3) e Jereissati Participações (código JPSA3).

Segundo o especialista, com a crise os estabelecimentos tiveram que renegociar os contratos para abaixo da inflação, o que acabou criando uma distorção na avaliação de quanto verdadeiramente valiam as empresas, o chamado valuation.

Leia Também

"Agora, esperamos um crescimento acima da inflação. Não há mais oferta em excesso. O poder de barganha para negociar com os lojistas é maior com os juros mais baixos. Além disso, o nível de alavancagem está no menor patamar dos últimos cinco anos, o que permite um crescimento mais saudável das companhias", destaca Vainer.

Outro ponto interessante é que por aqui os shoppings ainda são muito fortes. O gestor pondera que, ao contrário dos Estados Unidos, aqui eles estão localizados nos grandes centros urbanos e possuem um público que não tem como foco unicamente o consumo, mas enxergam também no shopping uma opção de lazer e entretenimento. A situação é bem diferente da que vivem os norte-americanos.

Ao analisar as ações das companhias com base nas recomendações de compra, manutenção ou venda dos analistas ouvidos pela Bloomberg, as preferidas são as da Iguatemi (IGTA3), Aliansce Sonae (que recentemente mudou o código para ALSO3) e BRMalls (BRML3).

Mas o que será que esses papéis possuem de especial? Fui atrás de relatórios e conversei com analistas para entender os principais indicadores que têm chamado a atenção. O resultado, você confere a seguir:

Na hora de olhar para a gigante Iguatemi (IGTA3) que possui 17 shoppings em seu portfólio e uma área bruta (ABL) total de 758 mil m², um dos pontos que chamam a atenção é a taxa interna de retorno do investimento.

A preferidinha dos analistas também na lista dos top 5 papéis do Itaú BBA. De acordo com os analistas, as ações da administradora de shoppings poderiam ser as mais beneficiadas com maiores quedas nas taxas de juros.

Para o banco, as ações podem chegar a R$ 57,00. O montante representaria uma valorização de 24,3%, com relação ao valor de fechamento do pregão da última sexta-feira (30).

Os especialistas destacam que o principal motivo é que os papéis estão sendo negociados a uma taxa interna de investimento (TIR) de 6,8%, o que oferece um prêmio maior em relação à média das empresas do setor que estão trabalhando com TIRs de 6,5%.

Mas não é só isso. A administradora de shopping conseguiu ter a maior alta entre os seus concorrentes nas vendas nas mesmas lojas (SSS, na sigla em inglês), que passaram de -1,9% no segundo trimestre de 2018 para 6,9% no mesmo período deste ano e que ficou à frente de concorrentes como a Multiplan com 6,7% e a Aliansce com 4,5%.

Outro ponto é que há uma grande expectativa do mercado com relação ao seu projeto de marketplace (plataforma online capaz de reunir em um só lugar lojas de vários segmentos), conhecida como Iguatemi365.

Na prática, a ideia é que ela irá oferecer desde curadoria de moda até a possibilidade de comprar em lojas de marcas voltadas para o público mais A/B.

O projeto está em fase de testes, mas pode ser uma das apostas, juntamente com a parceira feita com a iFood. O interessante é que o acordo pode trazer venda marginal porque costuma ter uma ociosidade grande no período da noite durante a semana.

A união recente da empresa com a antiga rival, a Sonae, aumentou e muito as expectativas dos analistas com a fusão das duas companhias. Mas não foi só isso.

Na opinião do banco Credit Suisse em relatório divulgado a clientes, a performance da empresa em termos de receita no segundo trimestre foi considerada "estelar" e uma "excelente surpresa" para os analistas da instituição que fazem a cobertura dos papéis. A ação permanece com a recomendação de compra.

De acordo com os últimos resultados da companhia, a Aliansce reportou um lucro líquido de R$ 37,3 milhões no segundo trimestre deste ano. Na avaliação do banco Credit Suisse, a parte operacional da companhia continua sólida e entre os destaques está o fato de que as vendas nas mesmas lojas (SSS, na sigla em inglês) aumentaram 4,5%, ante o mesmo período do ano passado.

Logo, isso demonstra uma maior produtividade da empresa. Outro ponto que obteve melhora foi o de aluguel nas mesmas lojas (SSR) que expandiu 8,9% em relação ao mesmo período do ano anterior, o que mostra que a variação das receitas de aluguel descontando o efeito do fechamento e abertura de novas lojas aumentou.

O banco ainda destaca como um dos pontos positivos o fato de que o fluxo de caixa proveniente das operações (FFO) teve um crescimento de 19,1% em relação ao mesmo período de 2018 e que alcançou o patamar de R$ 67 milhões, o que é extremamente positivo para o segmento de shoppings.

Mas, na opinião dos analistas, a chave do resultado está no fato de que as receitas aumentaram acima de dois dígitos (10,9%) ante o primeiro trimestre e que os custos foram reduzidos, assim como a inadimplência líquida também diminuiu durante o período.

E os bons resultados podem fazer com que o preço-alvo das ações em 12 meses chegue em R$ 40,33.

Outra que está na lista são as ações da brMalls (BRML3). Depois de concluir a venda de participações em sete shoppings para o fundo imobiliário administrado pelo BTG, a companhia mostra que está a fim de fazer uma reciclagem em seu portfólio.

De acordo com alguns analistas que cobrem o setor, a expectativa é que mais dois ativos sejam vendidos, os shoppings São Luís e o Via Brasil.

Mas não é só a renovação do portfólio que vem chamando a atenção. Além de ter apresentado um aumento de 9,0% na receita líquida, de 17,7% no lucro líquido, a companhia fez uma parceria no começo deste mês com o Mercado Livre.

A ideia é conectar os empreendimentos ao varejo online. Com isso, os clientes poderão comprar produtos nos shoppings da brMalls por meio da plataforma do Mercado Livre. Toda a parte de logística será feita pela startup Delivery Center, que a gigante do setor de shoppings adquiriu uma participação.

Para Ilan Arbetman, analista da Ativa Investimentos, o interessante é que a parceria com o Mercado Livre pode trazer um poder operacional ainda maior à brMalls, especialmente pelo fato de que o gigante de entregas já possui um processo logístico bastante eficaz.

Na visão do especialista, isso ajudaria a diluir os custos com os estoques por meio de um melhor aproveitamento de espaços, e consequentemente poderia melhorar a eficiência operacional da empresa.

Ao olhar os números da administradora, as vendas nas mesmas lojas (SSS) também foram bastante positivas. Elas saltaram para 4,6% no segundo trimestre, ante os 1,5% do primeiro trimestre do ano. No mesmo período do ano passado, o indicador fechou negativo em 1,3%.

Já os aluguéis nas mesmas lojas (SSR) ficaram em 9,9% no segundo trimestre, ante os 5,7% no primeiro trimestre. O indicador também terminou o trimestre do ano passado negativo em 1,1%.

Se continuar com os bons números, a expectativa é que os papéis cheguem ao preço-alvo de R$ 15,52 em até 12 meses, segundo os analistas consultados pela Bloomberg.

E para quem vai fazer uma análise comparativa das empresas consideradas queridinhas dos gestores no segmento, uma opção é olhar indicadores que mostram a eficiência da empresa.

Ao verificar a margem líquida obtida com os dados fornecidos no balanço do segundo trimestre de 2019, a vencedora no quesito lucratividade é a brMalls (BRML3), com margem de 121,9%, seguida pelos papéis da Iguatemi (IGTA3), com margem de 34,8%.

Mas não é só isso que o investidor precisa olhar. Outro ponto que chama a atenção é o retorno sobre o patrimônio líquido (ROE) nos últimos 12 meses. Ao olhar os números, a companhia que vem criando a maior quantidade de valor com o patrimônio líquido é mais uma vez a brMalls, com 13,1%.

Na segunda colocação estão as ações da Iguatemi, com 8,9%. Na prática, quanto maior o ROE, maior é a eficiência que ela possui em gerar valor com o patrimônio dos sócios, o que é bastante interessante em termos de rentabilidade para os acionistas.

No quesito preço/lucro (P/E), a situação também não é muito diferente. O indicador mostra quantos anos seriam necessários para recuperar o preço pago com as ações, com base nos lucros apresentados pela empresa.

Uma olhada nos números diz que a empresa com o menor índice Preço/Lucro é a brMalls. Segundo os cálculos com base no fechamento de quinta-feira (29), seriam necessários 7,72 anos para que o acionista recuperasse o preço pago.

Em segundo lugar na fila estariam as ações da Iguatemi, em que o acionista levaria cerca de 31,33 anos para reaver o montante investido.

Ou seja, na prática seria mais interessante adquirir as ações da brMalls, por conta do tempo que o acionista levaria para obter de volta o preço pago pelo papel.

Ainda que os números da brMalls sejam bastante interessantes, uma das possíveis razões para que a preferência dos analistas pelos papéis da Iguatemi é a possibilidade que a empresa tem de crescer, em relação ao seu principal concorrente.

Outro ponto está no fato de que o lançamento de um marketplace pode fazer com que a companhia ganhe marginalmente com um segmento bastante focado no mercado de luxo. E com isso, talvez repetir o sucesso de plataformas estrangeiras, como a Farfatech - que se transformou em um império no quesito luxo e riqueza no mundo.

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais