O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Juro baixo e perspectiva de recuperação econômica estimulam empresas a buscarem recursos no mercado de capitais e investidores a buscarem investimentos que possam render mais

O mercado de capitais brasileiro está, sem dúvida, agitado neste ano. Com a taxa de juros mais baixa da história, as perspectivas de recuperação da economia e a progressiva saída do Estado do financiamento às empresas, as companhias têm buscado mais recursos no mercado de capitais e os investidores têm recorrido a investimentos que possam render mais do que a renda fixa conservadora.

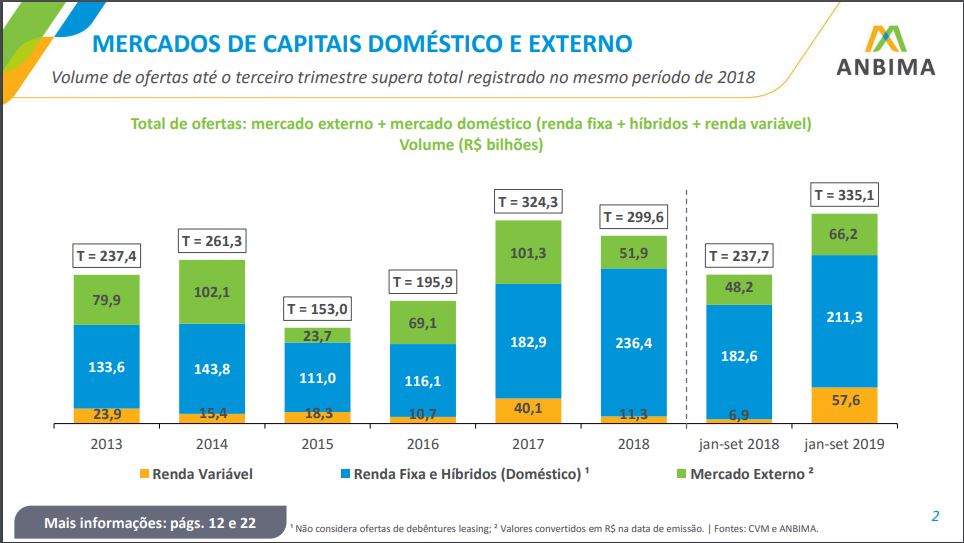

Até o final de setembro, o volume de recursos captado em ofertas públicas de renda fixa e variável já superou a captação de todo o ano de 2018, constituindo o maior volume da série histórica iniciada em 2013.

Destaque para o volume captado em ofertas de ações, que só ficou atrás dos volumes de 2007 e 2010.

De janeiro a setembro de 2019, foram captados R$ 335,1 bilhões em todas as ofertas públicas, sendo R$ 57,6 bilhões em renda variável, R$ 211,3 bilhões em renda fixa e híbridos e R$ 66,2 bilhões em ofertas no mercado externo.

O recorde anterior era de 2017, quando a captação total em ofertas públicas foi de R$ 324,3 bilhões.

Os dados foram divulgados nesta tarde pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima).

Leia Também

O número de ofertas públicas realizadas neste ano também foi elevado. Foram 718 entre janeiro e setembro, pouco menos que as 741 realizadas no mesmo período de 2018.

O ano passado detém o recorde de número de ofertas da série histórica iniciada em 2013, com 1.026 emissões.

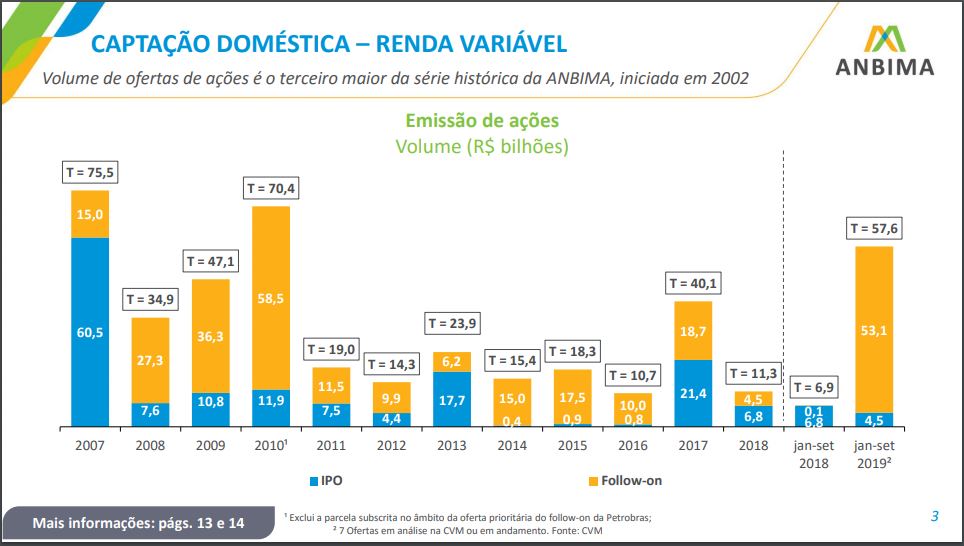

Apesar do volume recorde, a maior parte dos recursos captados na renda variável veio de ofertas subsequentes (follow-ons) e não de ofertas iniciais (IPOs).

Foram apenas dois IPOs (Centauro e Neoenergia) contra 22 follow-ons na bolsa neste ano. O IPO da Vivara, realizado nesta quinta-feira (10) ficou de fora porque só entra na conta do quarto trimestre.

As ofertas subsequentes, responsáveis por uma captação de R$ 53,1 bilhões de janeiro a setembro de 2019, são aquelas ofertas de ações efetuadas por companhias que já tem ações negociadas na bolsa; já os IPOs, responsáveis pela captação de R$ 4,5 bilhões em 2019, são as ofertas realizadas quando as companhias abrem o capital e estreiam na bolsa.

Saiba mais sobre os tipos de ofertas de ações e as diferenças entre eles.

A captação de R$ 57,6 bilhões em ofertas de ações nos três primeiros trimestres de 2019 ficou atrás apenas das captações de R$ 70,4 bilhões em 2010 e R$ 75,5 bilhões em 2007.

O título de ano com mais ofertas em geral e IPOs em particular continua com 2007, quando foram efetuadas 76 ofertas de ações, sendo 64 IPOs e 12 follow-ons.

A quantidade de 24 ofertas realizadas em 2019 por enquanto está em linha com outros anos bons em termos de ofertas de ações.

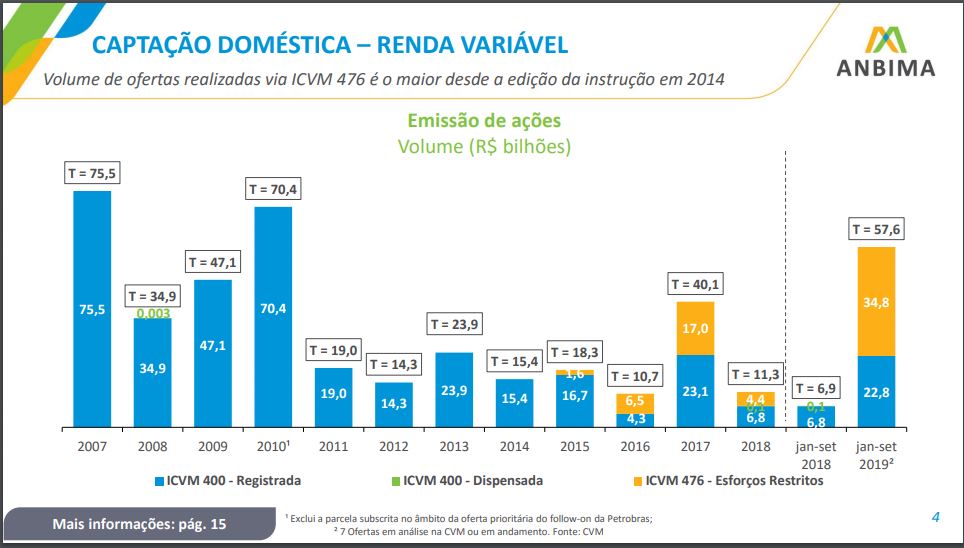

Apesar dos bons números de volume captado e até de quantidade de ofertas de ações neste ano, vale notar que a maior parte delas não foi aberta para a maioria esmagadora dos investidores pessoas físicas.

Das 24 ofertas realizadas até agora, 19 foram ofertas de esforços restritos, aquelas em que apenas investidores institucionais e profissionais podem participar. Eles foram responsáveis por R$ 34,8 bilhões captados na renda variável até agora.

Apenas cinco foram ofertas registradas, podendo contar com a participação de qualquer investidor. Elas responderam pela captação de R$ 22,8 bilhões.

É a primeira vez que as ofertas de esforços restritos aparecem com tanto destaque entre as ofertas de renda variável.

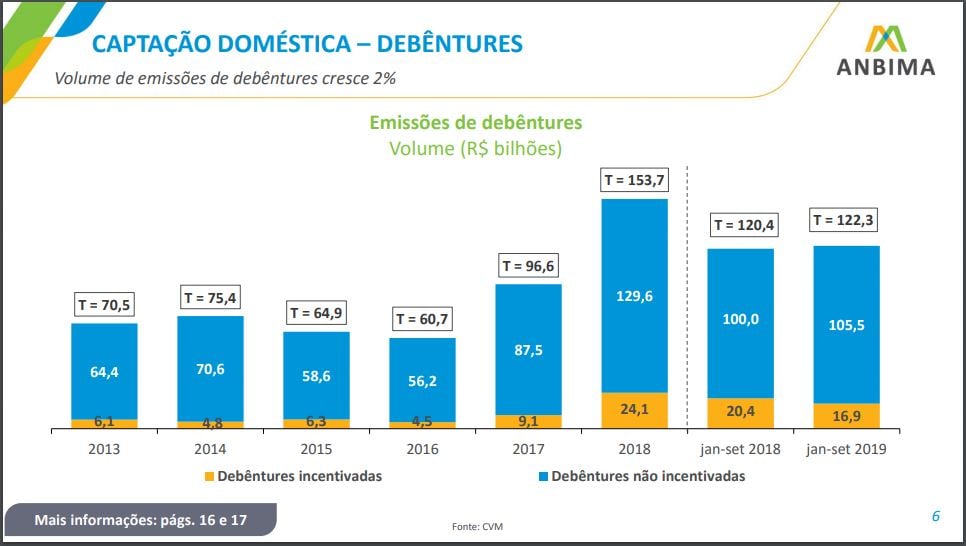

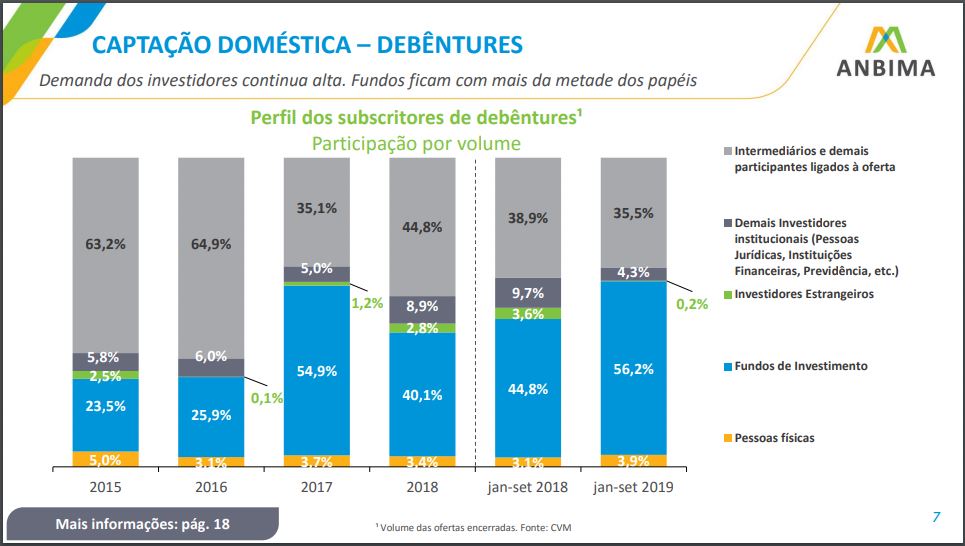

Com o juro baixo e a saída progressiva do Estado no financiamento a empresas, as debêntures - títulos de dívida emitidos por empresas - têm estado entre os ativos mais promissores.

Mas apesar da grande demanda por esse tipo de título de renda fixa, o volume captado de janeiro a setembro de 2019 foi de R$ 122,3 bilhões quase o mesmo que os R$ 120,4 bilhões captados nesse tipo de emissão no mesmo período do ano passado. Mas ainda dá tempo de superar os R$ 153,7 bilhões captados em 2018.

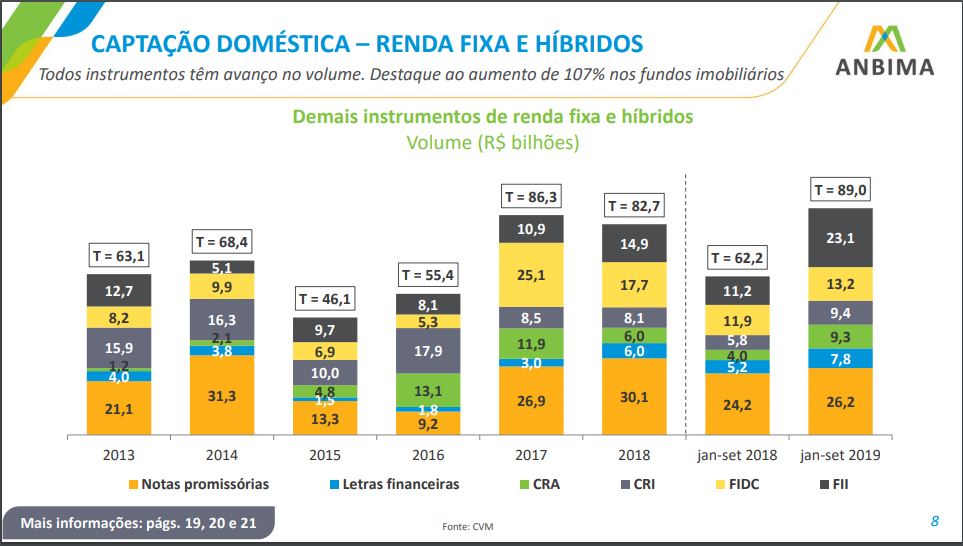

Porém, quando analisamos todas as ofertas de renda fixa e híbridos, como os fundos imobiliários, os números são bem mais robustos.

Neste grupo incluem-se debêntures, fundos de investimento imobiliário (FII), notas promissórias, Letras Financeiras, Certificados de Recebíveis Imobiliários (CRI), Certificados de Recebíveis do Agronegócio (CRA) e Fundos de Investimento em Direitos Creditórios (FIDC).

Os R$ 89 bilhões captados de janeiro a setembro de 2019 em ofertas públicas desses ativos já superam o total captado em 2018 (R$ 82,7 bilhões) e 2017 (R$ 86,3 bilhões), constituindo uma captação recorde para a série histórica iniciada em 2013.

Destaque para o volume captado com as emissões de FII, de R$ 23,1 bilhões.

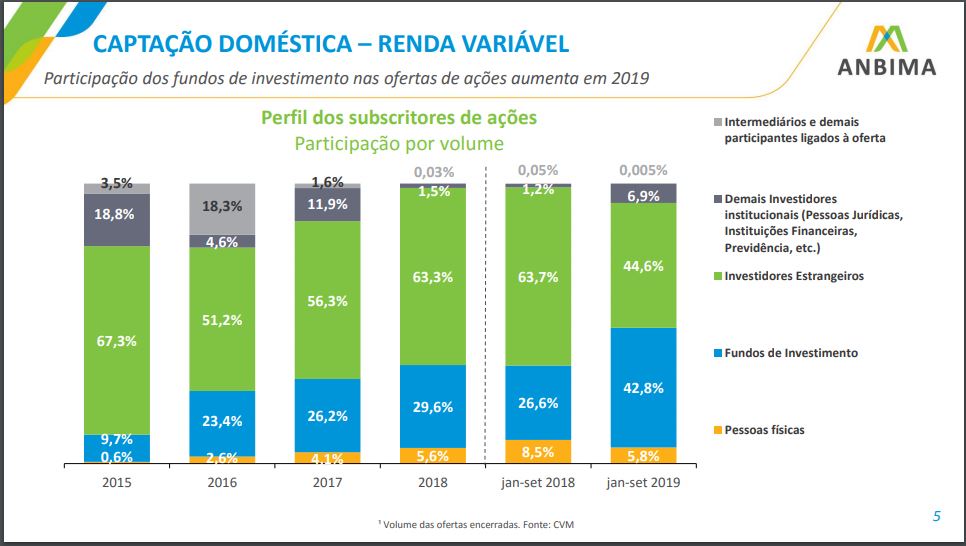

A participação dos fundos nas ofertas de ações subiu para 42,8% nos três primeiros trimestres de 2019. No mesmo período de 2018, ela foi de 26,6%, totalizando 29,6% no ano inteiro.

Os fundos também foram os principais subscritores de debêntures, totalizando 56,2% do volume captado neste ano, contra 44,8% no mesmo período do ano passado e 40,1% em 2018 inteiro.

Eles foram os principais subscritores de debêntures incentivadas e CRI, onde sua participação em volume cresceu.

Nos mercados de CRA e FII, no entanto, a maior parte do volume captado veio de pessoas físicas, como nos anos anteriores.

Segundo José Eduardo Laloni, vice-presidente da Anbima, o aumento da participação dos fundos se deve ao crescimento da indústria de gestão de recursos, estimulado pela proliferação das plataformas on-line de investimento.

Enquanto a participação dos fundos de investimento nas ofertas de ações cresceu, a participação dos investidores estrangeiros caiu.

Os gringos responderam por apenas 44,6% do volume de janeiro a setembro de 2019, contra 63,7% no mesmo período do ano passado. Nos números exibidos de 2015 para cá, a participação estrangeira nunca tinha sido inferior a 50%.

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente