Renda fixa com retorno de bolsa e Ibovespa acima dos 87 mil pontos: em ano de montanha-russa, quem se arriscou se deu bem

Já quem ficou na poupança… Confira o ranking dos melhores e piores investimentos de 2018

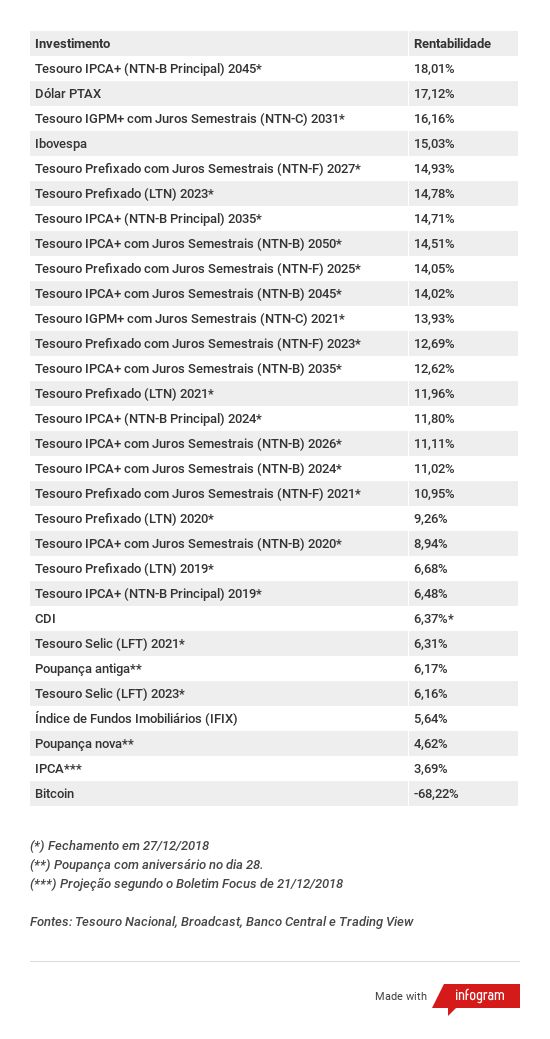

Depois de um ano de fortes emoções, quem, afinal, apostou em investimentos de maior risco se deu bem em 2018. Os títulos públicos de longo prazo - prefixados e indexados à inflação - foram os grandes destaques do ano, ao lado do dólar, que disparou 17,12%. O melhor investimento do ano foi um título público de longo prazo indexado ao IPCA, que valorizou nada menos que 18%.

Quem migrou para a bolsa também se deu bem, com uma valorização de 15,03% do Ibovespa no ano. Foi uma alta bem inferior aos 26% do ano passado, mas ainda assim bastante relevante depois da montanha-russa que foi este ano. Ademais, a bolsa brasileira se destacou no mundo, superando as bolsas dos países emergentes e desenvolvidos.

Na outra ponta, quem foi conservador demais viu seus rendimentos minguarem bastante. As aplicações atreladas à Selic e ao CDI tiveram rendimento bem modesto. E a caderneta de poupança foi a lanterninha do ranking dos investimentos mais tradicionais.

Mas quem despencou mesmo em 2018 foi o bitcoin, que caiu quase 70%. O criptoativo passou por uma forte correção de preços depois da forte valorização no ano passado. A queda também foi intensificada por uma disputa de usuários neste ano, conforme a gente já explicou aqui.

Felizmente, com a inflação baixa que devemos ter em 2018, nenhum dos principais investimentos perdeu do IPCA. Isso, é claro, se o investidor não tiver sacrificado sua rentabilidade pagando taxas altíssimas em suas aplicações.

Os melhores e piores investimentos de 2018

Leia Também

Laika vai para o espaço: a verdadeira história da ‘astronauta caramelo’

Neste contexto, os fundos de investimento que se saíram melhor foram os de ações e os cambiais.

Já as aplicações de renda fixa mais conservadora, como os fundos, CDB, LCI e LCA que seguem de perto o CDI e a Selic, foram as menos rentáveis.

Dois anos em um

Tanta coisa aconteceu em 2018 que nem parece que a Copa do Mundo foi neste ano. A sensação é de que foram dois anos em um.

Tivemos uma greve de caminhoneiros e a própria Copa para dar uma enfraquecida no PIB, uma corrida eleitoral acirradíssima para elevar o risco-país e jogar o dólar e os juros futuros lá para cima, e depois uma bolsa animadíssima com o afastamento do PT da presidência e a vitória de um candidato com plataforma pró-mercado.

Com tudo isso, a volatilidade foi violenta. Os títulos públicos campeões do ranking tiveram momentos de forte desvalorização; o dólar, que começou o ano a R$ 3,30, chegou a R$ 4,20 na máxima, para fechar bem mais comportado, a R$ 3,87; e o Ibovespa teve que cair quase 9% até a mínima do ano antes de terminar em alta na casa dos 87 mil pontos.

Mas enquanto aqui dentro o otimismo prevaleceu no final, mesmo sem rali de fim de ano, no exterior ainda está chovendo canivete. O crescimento americano leva o Fed a subir os juros, o que tende a impactar negativamente os ativos de risco, enquanto Trump critica seu próprio banco central.

Soma-se a isso o temor de desaceleração do crescimento mundial, notadamente da China, em grande parte pelos efeitos que a guerra comercial entre o gigante asiático e os EUA podem gerar.

Juro baixo e otimismo favoreceram os campeões

Mas apesar de todo o tiro, porrada e bomba, nossa inflação permaneceu controlada, e a taxa básica de juros pôde ficar quietinha lá no chão durante a maior parte do ano, tentando reanimar nossa economia deprimida.

Depois de um ciclo de queda ao longo do ano passado, a Selic estacionou, em março, no seu menor nível da história, 6,50%, onde vai terminar 2018.

O juro baixo e o otimismo que se seguiu à eleição de Bolsonaro, face às perspectivas de reformas e retorno do crescimento econômico, abriram espaço para a queda dos juros futuros, um certo recuo do dólar, a valorização dos títulos públicos prefixados e indexados à inflação e a alta das ações e dos fundos imobiliários.

Lembre-se de que a renda variável torna-se mais atrativa quando os juros estão em baixa e com perspectivas de se manterem assim.

Já os títulos pré e atrelados à inflação se valorizam quando suas remunerações caem, o que ocorre quando há redução no risco-país e queda nos juros futuros. Essa valorização, entretanto, só é embolsada por quem vende o título antes do vencimento. Quem fica com o papel até o fim do prazo leva exatamente a rentabilidade contratada.

Mas, no caso do dólar, mesmo com o recuo que se viu após a eleição, a moeda fechou em forte alta. Reflexo do aumento da aversão a risco global e da migração dos investidores para os títulos públicos americanos num contexto de alta de juros nos EUA.

Por aqui, também falta a adesão do estrangeiro ao otimismo com a economia brasileira daqui para frente.

Os mais conservadores sofreram

O investimento conservador nunca pode faltar na carteira, mas quem ficou medroso demais neste ano levou para casa um rendimento chucro. As aplicações que andam coladas à Selic e ao CDI foram as menos rentáveis do ano, refletindo a baixa taxa básica de juros.

E novamente ficou mais que provado que a caderneta de poupança é um péssimo investimento. A chamada poupança nova - depósitos feitos a partir de 4 de maio de 2012 - teve o rendimento pífio de 4,62%. Sorte que a inflação deve fechar o ano abaixo de 4%.

Sorteios das Loterias Caixa têm novo horário a partir de hoje (3); veja como ficam os sorteios da Mega-Sena e outros jogos

Mudança em horário de sorteio das loterias começa a valer nesta segunda-feira (3); prazos para apostas também foram atualizados

Maré baixa para fundos de infraestrutura isentos de IR, dados de PMI, e o que mais o investidor precisa saber hoje

Rentabilidade das debêntures incentivadas, isentas de IR, caiu levemente mês passado, mas gestores se preocupam com ondas de resgates antecipados; investidores também estão de olho em dados econômicos internacionais e na fala de dirigente do Fed

Decisão do Copom, balanço da Petrobras (PETR4) e mudança de horário das bolsas — confira a agenda econômica da semana

A temporada de resultados pega fogo aqui e lá fora, enquanto a política monetária também dá o tom dos mercados no exterior, com decisão na Inglaterra, discursos do BCE e ata do BoJ

Horário de verão na bolsa? B3 vai funcionar por uma hora a mais a partir desta segunda-feira (3); entenda a mudança

A Bolsa de Valores brasileira ajusta o pregão para manter sincronia com os mercados de Nova York, Londres e Frankfurt. Veja o novo horário completo

Mega-Sena começa novembro encalhada e prêmio acumulado já passa dos R$ 40 milhões

Se a Lotofácil e a Quina entraram em novembro com o pé direito, o mesmo não pode ser dito sobre a Mega-Sena, que acumulou pelo terceiro sorteio seguido

Quina desencanta e faz 19 milionários de uma vez só, mas um deles vai ficar bem mais rico que os outros

Depois de acumular por 14 sorteios seguidos, a Quina pagou o maior prêmio das loterias sorteadas pela Caixa na noite de sábado, 1º de novembro

Lotofácil entra em novembro com o pé direito a faz um novo milionário no Nordeste

Ganhador ou ganhadora Lotofácil 3528 poderá sacar o prêmio a partir de amanhã, quando vai mudar o horário dos sorteios das loterias da Caixa

De hacker a bilionário: o único não herdeiro na lista de ricaços brasileiro antes dos 30 da Forbes construiu seu patrimônio do zero

Aos 28 anos, Pedro Franceschi é o único bilionário brasileiro abaixo dos 30 que construiu sua fortuna do zero — e transformou linhas de código em um império avaliado em bilhões

Caixa abre apostas para a Mega da Virada 2025 — e não estranhe se o prêmio chegar a R$ 1 bilhão

Premiação histórica da Mega da Virada 2025 é estimada inicialmente em R$ 850 milhões, mas pode se aproximar de R$ 1 bilhão com mudanças nas regras e aumento na arrecadação

Quina acumula de novo e promete pagar mais que a Mega-Sena hoje — e a Timemania também

Além da Lotofácil e da Quina, a Caixa sorteou na noite de sexta-feira a Lotomania, a Dupla Sena e a Super Sete

Lotofácil fecha outubro com novos milionários em São Paulo e na Bahia

Cada um dos ganhadores da Lotofácil 3527 vai embolsar mais de R$ 2 milhões. Ambos recorreram a apostas simples, ao custo de R$ 3,50. Próximo sorteio ocorre hoje.

Na máxima histórica, Ibovespa é um dos melhores investimentos de outubro, logo atrás do ouro; veja o ranking completo

Principal índice da bolsa fechou em alta de 2,26% no mês, aos 149.540 pontos, mas metal precioso ainda teve ganho forte, mesmo com realização de ganhos mais para o fim do mês

Como é e quanto custa a diária na suíte do hotel de luxo a partir do qual foi executado o “roubo do século”

Usado por chefes de Estado e diplomatas, o Royal Tulip Brasília Alvorada entrou involuntariamente no radar da Operação Magna Fraus, que investiga um ataque hacker de R$ 813 milhões

Galípolo sob pressão: hora de baixar o tom ou manter a Selic nas alturas? Veja o que esperar da próxima reunião do Banco Central

Durante o podcast Touros e Ursos, Luciano Sobral, economista-chefe da Neo Investimentos, avalia quais caminhos o presidente do Banco Central deve tomar em meio à pressão do presidente Lula sobre os juros

A agonia acabou! Vai ter folga prolongada; veja os feriados de novembro

Os feriados de novembro prometem aliviar a rotina: serão três datas no calendário, mas apenas uma com chance de folga prolongada

Uma suíte de luxo perto do Palácio da Alvorada, fuga para o exterior e prisão inesperada: o que a investigação do ‘roubo do século’ revelou até agora

Quase quatro meses após o ataque hacker que raspou R$ 813 milhões de bancos e fintechs, a Polícia Federal cumpriu 42 mandados de busca e apreensão e 26 de prisão

Essa combinação de dados garante um corte da Selic em dezembro e uma taxa de 11,25% em 2026, diz David Beker, do BofA

A combinação entre desaceleração da atividade e arrefecimento da inflação cria o ambiente necessário para o início do ciclo de afrouxamento monetário ainda este ano.

O último “boa noite” de William Bonner: relembre os momentos marcantes do apresentador no Jornal Nacional

Após 29 anos na bancada, William Bonner se despede do telejornal mais tradicional do país; César Tralli assume a partir de segunda-feira (3)

O que falta para a CNH sem autoescola se tornar realidade — e quanto você pode economizar com isso

A proposta da CNH sem autoescola tem o potencial de reduzir em até 80% o custo para tirar a habilitação no Brasil e está próxima de se tornar realidade

Doces ou travessuras? O impacto do Halloween no caixa das PMEs

De origem estrangeira, a data avança cada vez mais pelo Brasil, com faturamento bilionário para comerciantes e prestadores de serviços

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP