O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Conta do Nubank promete rentabilidade de 100% do CDI, sem taxas. Mas será que rende isso mesmo? Eu fiz as contas!

A NuConta, conta de pagamentos do Nubank, se tornou uma das febres do universo das fintechs, por ser isenta de tarifas, permitir TEDs ilimitadas e oferecer rentabilidade. Mas, desde que foi lançada, clientes desconfiados têm se (e me) perguntado se é verdade mesmo que o rendimento da NuConta supera o da poupança e equivale a 100% do CDI.

Nesta outra reportagem sobre a NuConta, eu já destrinchei a conta de pagamentos do Nubank, suas funcionalidades, rentabilidade, se ela pode substituir as contas-correntes em grandes bancos ou mesmo abrigar a sua reserva de emergência.

Mas resolvi dedicar uma matéria especialmente para falar do rendimento da NuConta, que tem gerado muitas dúvidas em quem o considera “bom demais para ser verdade”.

À primeira vista, pode parecer mesmo. Em seu site, o Nubank diz que a NuConta “rende mais do que a poupança e você não paga nada por isso” e que “todo dinheiro que entra na NuConta já está rendendo automaticamente todos os dias úteis a 100% do CDI”.

Há ainda um simulador, em que você pode comparar a rentabilidade da NuConta à da poupança em diferentes prazos.

Para me certificar, eu abri uma NuConta e transferi uma grana, porque o melhor mesmo é “brincar” com dinheirinho de verdade. Deixei o dinheiro parado ali por alguns dias, sem fazer qualquer movimentação, e fui acompanhando o meu saldo.

Leia Também

O app do Nubank, que é superintuitivo, mostra a evolução do saldo, que aumenta um pouquinho a cada dia. Fui jogando os valores em uma planilha, calculando a rentabilidade e comparando com o CDI diário.

Não deu outra: de fato, o rendimento da NuConta é de 100% do CDI, sem qualquer taxa, mas inicialmente pode parecer menor porque o app do Nubank já mostra o saldo líquido de imposto de renda e, se for o caso, também de IOF.

O desconto de IR segue a tabela regressiva válida para as aplicações em renda fixa e fundos de investimento, e a cobrança de IOF se dá apenas sobre o rendimento de aplicações de prazo inferior a 30 dias, também segundo uma tabela regressiva.

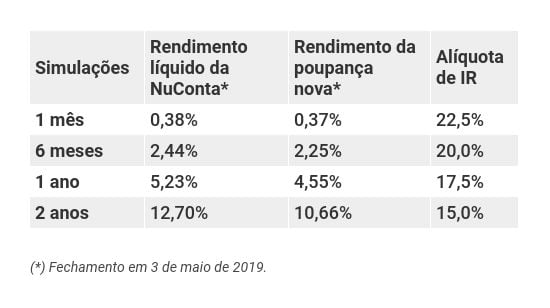

A partir da rentabilidade constatada na evolução do meu próprio saldo, eu simulei como o rendimento da NuConta teria se saído em diferentes prazos e com diferentes alíquotas de IR se ela já existisse de dois anos para cá, tomando por base o histórico de rendimento da poupança e desempenho do CDI:

Como você pode ver, em todos os prazos, o rendimento da NuConta - equivalente a 100% do CDI menos impostos - ganha do retorno da poupança.

O rendimento da NuConta é vantajoso em relação à poupança mesmo quando é inferior a 30 dias e há cobrança de IOF. Ainda que este imposto coma a maior parte da rentabilidade nesta fase, a poupança tem retorno zero antes da data de aniversário.

Como o rendimento da NuConta é diário (há rentabilidade em todo dia útil), a lógica vale sempre que você comparar a NuConta à poupança em prazos “quebrados”, isto é, fora da sua data de aniversário.

Como eu já expliquei nesta outra reportagem sobre a NuConta, o Nubank não é um banco, mas sim uma Instituição de Pagamentos (IP), outro tipo de organização supervisionada pelo Banco Central.

Já a NuConta não é uma conta-corrente, mas uma conta de pagamentos. Assim, em vez de ter cobertura do Fundo Garantidor de Créditos (FGC) - que é a proteção das contas-correntes bancárias, da poupança e de aplicações como os CDB -, as contas de pagamento ficam segregadas do patrimônio da IP responsável, sob o CPF do correntista.

Dessa forma, mesmo sem FGC, os recursos deixados em contas de pagamento jamais se misturam ao patrimônio das IP, mantendo-se a salvo caso a instituição passe por qualquer tipo de apuro financeiro.

Diferentemente do que ocorre com os recursos deixados em contas bancárias, que podem ser utilizados pelas instituições financeiras para conceder crédito aos clientes, o dinheiro que fica em contas de pagamen to só pode ficar parado no Banco Central ou então ser aplicado em títulos públicos.

É daí que vem o rendimento da NuConta. O Nubank fez a opção por investir os recursos dos correntistas em títulos públicos federais, que ficam custodiados no Sistema Especial de Liquidação e Custódia (Selic), o que possibilita a isenção de qualquer tipo de taxa.

Ou seja, é como se você investisse no Tesouro Direto gratuitamente, sem aquela taxa de custódia obrigatória de 0,25% ao ano.

O Nubank faz uma gestão de todo o patrimônio das NuContas para que, dia a dia, sejam assegurados aos clientes o retorno de 100% do CDI e os resgates e pagamentos solicitados. Eventuais retornos superiores a 100% do CDI ficam para o Nubank.

Em matéria de rentabilidade, risco de crédito e liquidez, sim.

Afinal, o rendimento da NuConta é superior ao da poupança e está em linha com o de outras aplicações financeiras conservadoras.

Já o risco de crédito é o menor da economia brasileira. Uma vez que os recursos deixados na NuConta não se misturam ao patrimônio do Nubank, o correntista não está exposto ao risco do Nubank, mas sim ao dos títulos públicos, garantidos pelo governo federal.

Mesmo sem FGC, se o Nubank viesse a quebrar, os recursos dos correntistas estariam a salvo.

A liquidez, por sua vez, é imediata, como numa conta-corrente normal - ou seja, a NuConta é até mais líquida que o próprio Tesouro Direto, que, após o resgate, só efetua o pagamento no primeiro dia útil seguinte.

Só tem um porém: em caso de liquidação extrajudicial de uma instituição de pagamento, as contas podem ficar congeladas e sem rentabilidade por algum tempo, até que os recursos sejam levantados e transferidos para outra instituição ou devolvidos aos clientes.

Ou seja, os titulares das contas podem ficar algum tempo sem conseguir movimentá-las, e o dinheiro ficaria parado, sem rendimentos.

Como o Nubank ainda é uma instituição jovem e de porte muito menor que os grandes bancos, não é exagero dizer que este é um risco adicional da NuConta em relação, por exemplo, a contas e aplicações financeiras de grandes bancos.

É a mesma questão em torno dos bancos médios, que apesar de terem cobertura do FGC para seus produtos e depósitos, estão mais suscetíveis aos soluços do mercado que os bancões.

Em caso de quebra de uma instituição financeira, também leva algum tempo para o FGC pagar os investidores, e nesse meio tempo as contas ficam congeladas e sem rentabilidade.

Assim, não aconselho deixar toda a sua reserva de emergência na NuConta, ou mesmo em CDB de um único banco médio. O ideal é diversificar não só os produtos, mas também as instituições financeiras.

Dentre os outros produtos que podem ser usados como reserva de emergência, destaco os fundos de renda fixa conservadora que conseguem consistentemente remunerar 100% do CDI depois de descontada a taxa de administração.

Como fundos têm CNPJ próprio, os cotistas não ficam expostos ao risco da gestora ou da administradora, e não ficam na mão caso alguma dessas instituições passe por problemas.

Também é possível diversificar em CDB de bancos médios que paguem 100% do CDI com liquidez diária, pois há garantia do FGC.

Ambos os produtos podem ser encontrados em plataformas de investimento digitais de corretoras. No caso dos CDB, também é possível contratá-los diretamente nos bancos.

Finalmente, o Tesouro Selic (LFT), título público mais conservador do Tesouro Direto, também é uma opção, mas sua rentabilidade só tem apresentado vantagem frente à poupança em qualquer cenário para prazos superiores a três meses. Em prazo inferior, a aplicação mais ou menos se iguala a uma poupança equivalente nas datas de aniversário, ficando mesmo à frente da caderneta apenas nos prazos "quebrados".

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado

O Copom ainda não cortou a taxa de juros, mas isso deve acontecer em breve — e o mercado já se move para ajustar os retornos para baixo

BTG Pactual, BB Investimentos, Itaú BBA e XP recomendam aproveitar as rentabilidades enquanto a taxa de juros segue em 15% ao ano