O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

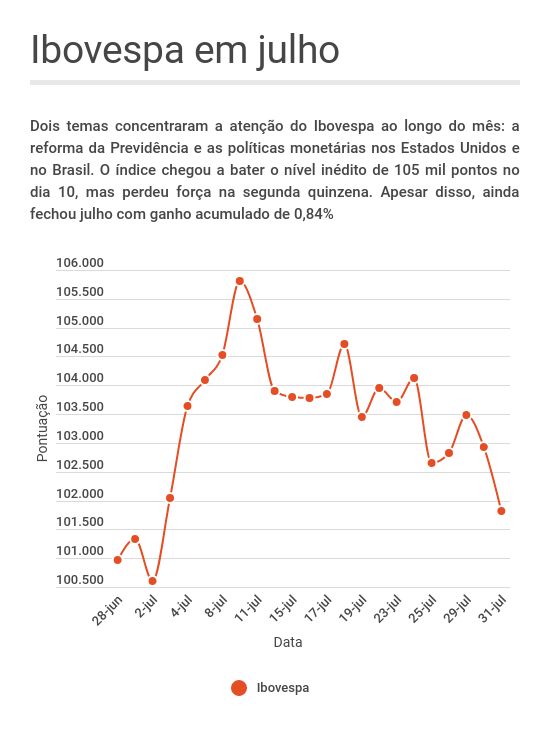

O otimismo em relação à Previdência levou o Ibovespa às máximas históricas. Mas, a partir daí, o índice foi perdendo força, em meio às incertezas quanto ao cenário de corte de juros no mundo. Ao fim do mês, ainda acumulou ganho de 0,84%.

Os mercados brasileiros entraram em julho numa situação confortável: pela primeira vez na história, o principal índice da bolsa brasileira conseguia se manter acima do nível dos 100 mil pontos. E, para comemorar, os agentes financeiros resolveram ir ao parque de diversões nesse mês.

E, logo de cara, o brinquedo escolhido foi a montanha-russa. Lá foram os mercados: entraram no carrinho do Ibovespa, deram risadas nervosas, engoliram o medo e partiram. E, veja só, até que a primeira parte do passeio não foi tão aterrorizante assim.

Pelo contrário: nos primeiros dez dias de julho, o Ibovespa continuou subindo, impulsionado pelo otimismo em relação à tramitação da reforma da Previdência. Tanto é que, no dia 10, o índice atingiu a máxima histórica de fechamento, aos 105.817,06 pontos.

Só que, a partir daí, o passeio ficou mais emocionante. Não é que o carrinho mergulhou numa queda vertiginosa, longe disso. Mas os trilhos da montanha-russa passaram a ter uma certa inclinação para baixo, acompanhando a tendência vista no exterior.

Essa queda suave, mas relativamente constante, se deve à expectativa em relação à possibilidade de início de um processo de queda de juros nas principais economias do mundo — e o Brasil também acompanhou esse movimento. Só que, mais para o fim do passeio, a descida começou a ficar mais turbulenta e, às vezes, mais agressiva.

E qual foi o saldo dessa brincadeira? Ao longo do mês, o Ibovespa oscilou entre os 100.072,77 pontos e os 106.650,12 pontos, em termos intradiários. E, no fechamento do pregão desta quarta-feira (31), estacionou nos 101.812,13 pontos, acumulando ganho de 0,84% em julho.

Leia Também

Para entender melhor o que aconteceu, é melhor dividir o trajeto da montanha-russa em partes. Comecemos, então, pela subida do carrinho do Ibovespa.

No início do mês, os agentes financeiros locais estavam concentrados em apenas uma pauta: a tramitação da reforma da Previdência pelo Congresso. O otimismo era grande, embora existissem motivos para cautela, já que os deputados e senadores entrariam em recesso no meio do mês.

Assim, o prazo para que o texto fosse votado na Câmara era relativamente curto. Mas, após diversas idas e vindas em Brasília, as principais lideranças políticas começaram a dar sinais de alinhamento em relação ao tema — abrindo espaço para a apreciação da proposta no plenário da Casa, em primeiro turno.

E conforme o noticiário político sinalizava para o avanço da Previdência, o Ibovespa atingia alturas maiores, chegando à máxima de 105 mil pontos no dia 10 — o texto recebeu sinal verde do plenário da Câmara naquela noite. A partir daí, o índice entrou numa onda de ligeiras realizações de lucro.

Afinal, apesar de a proposta ter sido aprovada em primeiro turno, a votação dos destaques — isto é, os pedidos de mudança no texto-base — se arrastou por mais tempo que o previsto. E, dessa maneira, a deliberação em segundo turno pelos deputados ficou para agosto, depois do recesso do Congresso.

Esse atraso trouxe alguma frustração aos mercados, uma vez que, no cenário ideal, toda a fase de tramitação na Câmara teria sido concluída antes do recesso — e, em agosto, o texto já estaria nas mãos do Senado. Mas, de qualquer maneira, o Ibovespa continuava perto das máximas.

Aí, começou a segunda fase do passeio.

Com o Congresso entrando em recesso no último dia 18, o noticiário político brasileiro entrou em hibernação — e a tramitação da reforma da Previdência ficou em stand by. Com isso, os mercados se voltaram para o exterior, buscando novos fatores de influência para direcionar as negociações.

Só que, lá fora, os agentes financeiros estavam num momento de hesitação: havia a expectativa quanto ao início de um ciclo coordenado de corte de juros nas principais economias do mundo, mas os passos definitivos seriam conhecidos somente no fim do mês. Nesse meio tempo, as operações assumiram um tom de cautela moderada.

Isso fez com que o Ibovespa entrasse numa onda de ligeiras baixas e altas, mas com um saldo sempre negativo para o índice. A questão dos juros começou a ganhar contornos mais definitivos apenas na última quinta-feira (25), quando o Banco Central Europeu (BCE) divulgou sua decisão de política monetária.

E o parecer do BCE quebrou a expectativa dos mercados: a instituição manteve os juros da região inalterados e sinalizou que não há urgência para reduzir as taxas no futuro. Como resultado, foi plantada uma semente de dúvida na cabeça dos mercados: será que o Federal Reserve (Fed) e o Banco Central do Brasil (BCB) fariam o mesmo?

Essa hesitação se refletiu numa queda mais acentuada e turbulenta do carrinho do Ibovespa. E a dúvida só começou a ser respondida nesta quarta-feira...

A primeira parte do roteiro planejado pelos mercados foi cumprida à risca pelo Federal Reserve (Fed): a autoridade monetária cortou a taxa de juros dos Estados Unidos em 0,25 ponto percentual, cumprindo as expectativas dos agentes financeiros. Mas, daí em diante, o script foi rasgado — e o Ibovespa e as bolsas americanas mergulharam no campo negativo.

Os índices acionários globais passaram por um momento de instabilidade logo após o anúncio, às 15h — afinal, uma pequena parte do mercado ainda apostava num corte mais intenso, de 0,5 ponto, o que motivou ajustes de posição. No entanto, as bolsas rapidamente absorveram esse movimento e retornaram ao ponto em que estavam no início da tarde.

Só que, quando o presidente do Fed começou sua coletiva de imprensa, esse quadro mudou drasticamente. Jerome Powell classificou o movimento de hoje como um "ajuste", dando a entender que não promoverá novos movimentos negativos nas taxas de juros.

Ao ser questionado se a redução era um"corte de segurança", Powell afirmou que sim — uma postura que quebrou as expectativas do mercado, que vislumbravam o início de um ciclo mais prolongado de baixa de juros nos Estados Unidos.

O presidente do Fed até tentou colocar panos quentes num segundo momento. "Eu disse que não é o começo de uma longa série de cortes. Também não disse que é apenas um corte ou qualquer coisa assim. Eu disse que quando pensamos em ciclos de corte, eles duram muito tempo. O comitê não está vendo isso", disse Powell. Mas o estrago nos mercados já estava feito.

Como resultado, as bolsas americanas intensificaram as perdas: o Dow Jones caiu 1,23%, o S&P 500 recuou 1,09% e o Nasdaq teve baixa de 1,19% nesta quarta-feira — as bolsas americanas passaram boa parte do dia ao redor da estabilidade, com leve viés positivo. E o Ibovespa mergulhou aos 101 mil pontos.

No Brasil, um segundo fator ainda trouxe precaução extra às operações: por volta das 18h, é a vez do Banco Central (BC) bater o martelo a respeito da taxa Selic — e também há a expectativa quanto a um ajuste negativo de, ao menos, 0,25 ponto percentual nos juros brasileiros.

Em meio ao clima de cautela que tomou conta dos mercados após a fala de Powell, o dólar ganhou terreno em escala global, num movimento de busca por proteção por parte dos agentes financeiros. O índice DXY, que mede o desempenho da divisa americana ante uma cesta de moedas fortes, passou a operar em alta firme.

Na comparação com as divisas emergentes e de países exportadores de commodities, o dólar também deu um salto — as incertezas quanto ao futuro da política monetária americana tiraram força dos ativos de risco ao redor do mundo.

O dólar terminou em alta ante o peso mexicano, o rublo russo, o peso colombiano, o rand sul-africano, o peso chileno e o dólar neozelandês, entre outras. E o real foi fortemente afetado por esse contexto: por aqui, o dólar à vista saiu do nível de R$ 3,76 para fechar no patamar de R$ 3,8199, em alta de 0,75% — no mês, a divisa ainda teve queda de 0,53%.

Com a quebra de expectativa em relação à postura do Fed, os mercados locais ajustaram suas posições na curva de juros, temendo que o Banco Central adote um posicionamento semelhante logo mais, ao definir o futuro da taxa Selic. Assim, os DIs passararam a subir, tanto na ponta curta quanto na longa.

As curvas com vencimento em janeiro de 2021 fecharam em alta de 5,41% para 5,50%; no vértice longo, os DIs para janeiro de 2023 avançaram de 6,30% para 6,35%, e os para janeiro de 2025 foram de 6,84% para 6,90%.

O clima de cautela e incerteza afetou principalmente as chamadas blue chips, ações de maior liquidez e grande peso individual na composição do Ibovespa. É o caso dos papéis dos bancos, da Petrobras e da Vale.

O setor bancário é o destaque negativo: as ações PN do Itaú Unibanco (ITUB4) caíram 2,66%, os ativos ON do Bradesco (BBDC3) recuaram 3,39% e os papéis PN do Bradesco (BBDC4) tiveramm perda de 2,54%. Já Banco do Brasil ON (BBAS3) e as units do Santander Brasil (SANB11) tiveram baixas menores, de 1,44% e 2,06%, respectivamente.

As ações ON da Vale (VALE3), por sua vez, fecharam em queda de 0,4% no momento, pressionadas pelas perdas de 2,06% do minério de ferro no porto chinês de Qingdao — cotação que serve como referência para o mercado. Além disso, a empresa divulga hoje, após o fechamento, seus resultados trimestrais.

Por fim, Petrobras PN (PETR4) caiu 0,61%, enquanto Petrobras ON (PETR3) teve alta de 0,31%.

Ainda no Ibovespa, o mercado repercutiu os mais recentes balanços trimestrais reportados aqui no Brasil, com destaque para quatro empresas: Lojas Renner, CSN, Tim e Smiles. Você pode conferir um resumo dos números dessas companhias nesta matéria especial.

O mercado reagiu positivamente aos resultados de três empresas, com destaque para Smiles ON (SMLS3), que subiu 4,31% — Tim ON (TIMP3) e CSN ON (CSNA3) avançaram 1,75% e 0,79%, respectivamente.

Já Lojas Renner ON (LREN3) caiu 2,27% e desponta entre os piores desempenho do Ibovespa. A varejista reportou lucro líquido de R$ 235,1 milhões, uma queda de 14,4% na comparação com o mesmo período do ano passado.

Em relatório, o BTG Pactual afirmou que os resultados da Renner no trimestre foram fracos, mas ressaltou que, apesar disso, a empresa segue como a principal escolha no universo das companhias de varejo.

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%