O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com juro real comprimido, poupança já perde da inflação e outros investimentos de renda fixa, em algumas circunstâncias, também; saiba qual a taxa de administração máxima que um fundo DI pode cobrar para não ter retorno real negativo

A bruxa está solta no mundo da renda fixa e não é só porque hoje é o Dia das Bruxas, o Halloween nos países de língua inglesa. Os investidores conservadores vão tomar mais um susto nesta quinta-feira (31), primeiro dia depois de o Copom ter reduzido a Selic em mais 0,5 ponto percentual, derrubando a taxa básica de juros a 5,0% ao ano.

É que agora as aplicações de baixo risco que têm sua remuneração atrelada à Selic ou ao seu primo CDI podem, em algumas circunstâncias, ter retorno real negativo. Isto é, elas podem perder da inflação, ainda que esta esteja, como bem já disse o meu colega Eduardo Campos, rastejante.

Na prática, retorno real negativo significa perder dinheiro. Apesar de você não ter uma perda propriamente dita, o seu dinheiro, mesmo rendendo alguma coisa, perde poder de compra. Em outras palavras, o rendimento não é capaz de repor a inflação.

No caso da caderneta de poupança, a rentabilidade real com a nova taxa de juros já está negativa. Estou falando da poupança nova, aquela que rende 70% da Selic mais Taxa Referencial (TR) quando os juros estão baixos, que fique bem entendido.

Com a Selic muito baixa, a TR costuma ficar zerada, o que é o caso no momento. Em um ano, 70% da meta da Selic estabelecida em 5,0% ao ano corresponde a 3,50%, menos do que a inflação projetada pelo mercado para 12 meses, de 3,55%, segundo o último Boletim Focus do Banco Central.

Outras aplicações de renda fixa conservadora que podem atuar como substitutas da poupança, por outro lado, ainda conseguem bater a inflação - desde, é claro, que seus custos sejam baixos e, no caso daquelas que pagam um percentual do CDI, que esse percentual seja generoso.

Leia Também

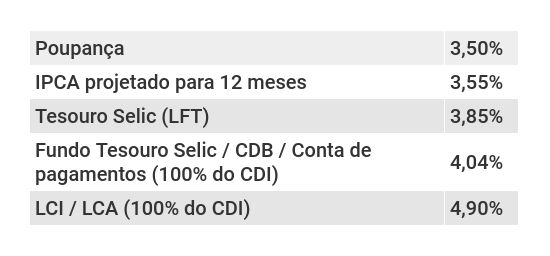

Na tabela a seguir, eu apresento o retorno desses investimentos em um prazo de 12 meses (252 dias úteis e 365 dias corridos), quando a alíquota de imposto de renda, no caso daqueles que são tributados, é de 17,5%.

Na simulação, eu supus uma Selic constante de 5,0% ao ano e um CDI constante de 4,9% (já que o CDI costuma ficar um pouco abaixo da Selic).

Para montar a tabela, eu considerei os investimentos mais baratos de cada categoria.

No caso do Tesouro Selic (LFT), título público com remuneração atrelada à taxa básica de juros e comprado via Tesouro Direto, levei em conta o retorno de um título adquirido por meio de uma corretora que não cobra taxa. Portanto, há apenas a cobrança da taxa de custódia obrigatória de 0,25% ao ano, paga à B3.

Eu fiz a simulação na calculadora do próprio Tesouro Direto, considerando que o título seria vendido de volta ao Tesouro quando completasse um ano - portanto, antes do vencimento.

Lembrando que, na venda antecipada, existe uma diferença entre as taxas de compra e venda (spread), que impacta negativamente o retorno do papel.

No caso dos investimentos tributados, considerei aplicações isentas de taxas e que consigam render, antes de descontados os impostos, cerca de 100% do CDI, com liquidez diária.

É o caso dos fundos Tesouro Selic das plataformas Pi, BTG Pactual Digital, Órama e Rico, que só investem nesses títulos públicos; dos CDB que pagam 100% do CDI, geralmente oferecidos por bancos médios; e das contas de pagamento tipo NuConta e PicPay, que também investem os recursos dos clientes em títulos públicos.

Finalmente, considerei uma LCI ou LCA - títulos isentos de IR - que remunerasse 100% do CDI. Elas são raras, mas de vez em quando aparece uma dessas por aí.

Esses investimentos ultrabaratos e que pagam um percentual do CDI relativamente alto ainda conseguem vencer da inflação com alguma folga.

No caso de CDB que paguem acima de 100% do CDI então nem se fala, mas eles normalmente não têm liquidez diária, devendo ser levados até o vencimento.

Mas repare que, se a corretora cobrar taxa para o Tesouro Direto, se o fundo de renda fixa cobrar taxa de administração (como é o caso da maioria dos fundos) ou se o CDB ou LCI pagar um percentual baixo do CDI, o investimento pode facilmente perder da inflação.

A situação piora se considerarmos aplicações de prazos mais curtos em investimentos tributados, pois nesses casos a alíquota de imposto de renda é maior.

Como eu sou uma bruxa boa, fiz aqui umas continhas para você saber a taxa de administração máxima que pode aceitar num fundo de renda fixa conservadora, bem como o percentual mínimo do CDI que um título deve pagar para que o seu investimento não tenha retorno real negativo.

Vamos começar então pelo mais fácil: as LCI e LCA, que não sofrem cobrança de taxas nem impostos. Convenhamos que um título desses que pague 100% do CDI é raridade.

A partir de um retorno de 73% do CDI, esses papéis já repõem a inflação nas circunstâncias atuais, mas não ganham muito acima do IPCA projetado nem da poupança.

E tendo em vista que a Selic deve cair ainda mais, eu não aceitaria uma taxa inferior a 90% do CDI, se fosse começar a investir hoje (mas a verdade é que eu não compraria uma LCI hoje, pelo menos não uma que rendesse menos de 100% do CDI, então…).

No caso dos CDB, que sofrem cobrança de imposto de renda, o limite é ainda mais estreito. Considerando a maior alíquota de IR (22,5% para prazos inferiores a 180 dias), menos de 95% do CDI já faz o CDB perder da inflação, pelo menos nos prazos mais curtos.

E os fundos de renda fixa conservadores, como os fundos DI? Qual a taxa de administração máxima para não ter retorno real negativo? Bem, considerando um fundo que consiga render coisa de 99% ou 100% do CDI, a taxa máxima (com a Selic atual, que fique claro) é de - pasme - somente 0,2% ao ano.

Eu sei o que você está pensando: para a maioria dos brasileiros que poupa alguma coisa, a renda fixa já está perdendo da inflação, e não é de hoje. E, muitas vezes, a caderneta de poupança é até “menos pior”.

É que as LCI, LCA e CDB oferecidos pelos grandes bancos normalmente pagam percentuais baixos do CDI, e os fundos conservadores dessas instituições financeiras, por sua vez, costumam ser bem caros.

Um levantamento recente mostrou que, para os investidores que têm pouco dinheiro (que são os que geralmente investem pelos bancões), a taxa de administração média dos fundos de renda fixa é de quase 2,5% ao ano. Eles já estão perdendo da inflação (e até da poupança) faz tempo.

Mas tem fundo com taxa bem mais alta do que 2,5% ao ano. Um levantamento feito pelo jornal “O Estado de S. Paulo” recentemente mostrou que tem fundo de renda fixa por aí cobrando taxa de 5,0% ao ano, exatamente o valor da Selic atual.

Isso significa que ou esses fundos terão que baixar a taxa de administração, ou eles vão começar a ter retorno NOMINAL negativo. Isso mesmo: perder dinheiro de verdade, não só perder da inflação.

É que a taxa de administração de um fundo é cobrada sobre o patrimônio e provisionada diariamente, incidindo tanto sobre o valor do principal quanto da rentabilidade. Então, se ela for igual à taxa Selic, o fundo já dá retorno negativo. Que fase, hein?

Na última redução da Selic, para 5,5%, usuários do Twitter levantaram essa questão por conta de um fundo que cobrava taxa de 5,5% ao ano. Após a polêmica, o fundo reduziu a taxa para 2,7% ao ano - ainda muito alta, diga-se de passagem.

Sobre taxa para operar no Tesouro Direto, meu conselho é: fuja! Hoje em dia, todas as principais corretoras do mercado, incluindo as dos grandes bancos, já isentam os investidores dessa taxa.

Mas já adianto que isso não impede que o Tesouro Selic perca da inflação e até da caderneta de poupança se vendido antes de completados seis meses de investimento.

É que a rentabilidade do Tesouro Selic, como eu já falei antes, é penalizada pelo spread entre as taxas de compra e venda quando o título é vendido antes do vencimento. Junta-se a isso a alíquota de IR de 22,5%, que sacrifica ainda mais a rentabilidade. À medida que o tempo passa e as alíquotas de IR diminui, no entanto, o Tesouro Selic vai recobrando vantagem sobre a poupança e a inflação.

Eu falei sobre essa questão de o Tesouro Selic render menos que a poupança em algumas circunstâncias nesta outra matéria, depois da qual o Tesouro Nacional reduziu o spread do título, melhorando um pouco a sua situação.

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado