O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Guerra comercial eleva cautela dos gestores, que reduzem projeção para Ibovespa, mas visão é de que ações terão bom desempenho no ano.

O cenário global, marcado pelo aumento das tensões comerciais e cambiais entre Estados Unidos e China, está no foco dos gestores regionais, que reduziram o otimismo com relação ao mercado brasileiro, segundo a última edição da pesquisa feita pelo Bank of America Merrill Lynch.

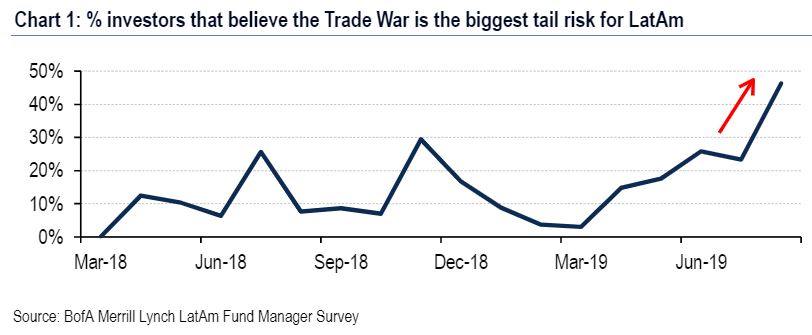

Para 46% dos entrevistados, o principal risco para a América Latina é a guerra comercial, maior leitura desde o início da pesquisa. O segundo maior risco de cauda é a China e commodities (27%).

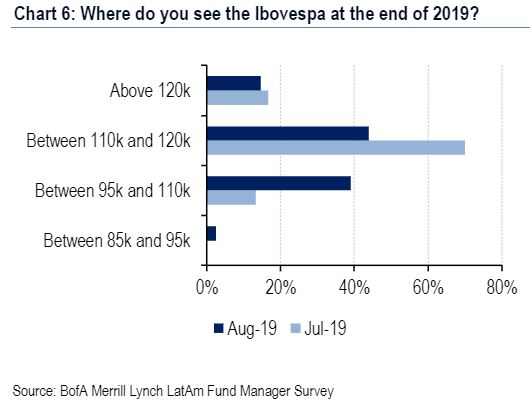

Essa preocupação bateu nas avaliações sobre o Ibovespa. Agora em agosto, 59% dos gestores acreditam que o índice fecha o ano acima dos 110 mil pontos, contra 87% na sondagem anterior. E apenas 29% dos gestores pretendem elevar sua exposição ao mercado de ações, menor leitura desde agosto de 2018.

Ainda assim, o banco avalia que os gestores mantêm uma avaliação positiva com relação ao Brasil, pois a maioria acredita na retomada do grau de investimento, e 71% afirmam que o mercado de ações terá desempenho melhor que os pares (outperform) ao longo dos próximos seis meses.

Leia Também

Após a redução da Selic pelo Banco Central no fim julho, subiu de 23% para 44% o número de gestores que trabalham com juro abaixo de 5,5% no fim de 2019.

Para a taxa de câmbio, no entanto, a avaliação ficou um pouco menos positiva, pois caiu de 84% para 66% as previsões de dólar abaixo de R$ 3,80.

Assumindo a aprovação da reforma da Previdência, que agora tramita no Senado, os gestores são perguntados sobre o que falta para que eles adotem uma visão mais positiva sobre o país.

E o que falta é crescimento econômico mais forte para 56% deles, contra 37% em julho. Outros 29% querem ver progresso em outras reformas (contra 40% anteriormente). Só a reforma não basta, mas isso não é mais novidade. Aliás, todos acreditam na aprovação final com economia na casa dos R$ 900 bilhões. Previdência seria um assunto superado.

A pesquisa foi feita antes do resultado das eleições primárias na Argentina, mas a sondagem do banco tinha captado uma postura muito otimista, já que dois de cada três gestores acreditavam em melhora na situação política do país e apenas 7% acreditavam em deterioração. Para o banco, isso ajuda a explicar a forte queda de ontem, quando a bolsa caiu quase 40% e o dólar chegou a saltar mais de 30%.

Na sondagem com os gestores globais, o BofA Merrill Lynch captou a postura mais “otimista” (bullish) com taxa de juros desde novembro de 2008. Para 43% dos gestores as taxas de juros de curto prazo estarão menores ao longo dos próximos 12 meses.

Cabe ressalvar que que juro baixo nem sempre é boa coisa. E a visão de juro baixo decorre, justamente, da previsão de recessão à frente.

Para 34% dos gestores, uma recessão é um evento provável dentro de 12 meses, maior leitura desde outubro de 2011, enquanto 64% acham isso improvável.

A pesquisa também captou um percentual recorde de 50% dos gestores se dizendo preocupados com a alavancagem das empresas. Para 46% deles, as companhias devem usar seu fluxo de caixa para melhorar os balanços, 36% preferem que os recursos sejam destinados a investimentos e 13% esperam ver o dinheiro sendo devolvido para acionistas via dividendos ou recompra de ações.

A classe de ativos mais propensa a ter uma bolha de preço são os títulos corporativos, para 33% dos gestores, na sequência, com 30%, estão os títulos de governo, mercado de ações dos EUA (26%) e o ouro (8%).

Em termos de alocação regional, os emergentes lideram as preferências, mas caiu de 23% para 12% o percentual de investidores que dizem carregar posições acima da média. Postura semelhante a vista na pergunta sobre alocação em ações globais.

Apesar de 78% dos gestores afirmaram que o mercado de ações dos EUA está sobrevalorizado, esse continua sendo o mercado preferido, com 15% dos gestores propensos a ampliar a exposição ao longo dos próximos 12 meses.

Como na pesquisa regional, a guerra comercial é o maior risco, com 51%. Na sequência, com 15%, está a preocupação com a falta de potência da política monetária em lidar com uma desaceleração global. A China e uma possível bolha no mercado de dívida corporativa aparecem com 9% cada.

A pesquisa foi feita entre os dias 2 e 8 de agosto com 244 gestores responsáveis por US$ 553 bilhões. Na pesquisa global foram 171 participantes, com US$ 455 bilhões, e 115 responderam as pesquisas regionais, com US$ 211 bilhões sob gestão.

Os convidados do Market Makers desta semana são Axel Blikstad, CFA e fundador da BLP Crypto, e Guilherme Giserman, manager de global equities no Itaú Asset

A fragilidade desses sistemas se deve principalmente por serem projetos muito novos e somarem as fraquezas de duas redes diferentes

Estima-se que cerca de US$ 8 milhões (R$ 41,6 milhões) tenham sido drenados de carteiras Phantom e Slope, além da plataforma Magic Eden

Esse montante está sendo gasto em equipamentos militares, como drones, armas, coletes a prova de balas, suprimentos de guerra, entre outros

Com sede em Miami, a Bit5ive é uma dos pioneiras a apostar no retorno com a mineração de bitcoin; plano é trazer fundo para o Brasil

Os hacks estão ficando cada vez mais comuns ou os métodos para rastreá-los estão cada vez mais sofisticados? Entenda

Mercados repercutem balanços de gigantes das bolsas e PIB da Zona do Euro. Investidores ainda mantém no radar inflação nos EUA e taxa de desemprego no Brasil

Ibovespa acumula alta de pouco mais de 2,5% na semana; repercussão de relatório da Petrobras e desempenho de ações de tecnologia em Wall Street estão no radar

Aperto monetário pelo Banco Central Europeu, fornecimento de gás e crise política na Itália pesam sobre as bolsas internacionais hoje

Hoje, investidores mostram-se animados com os balanços do Wells Fargo e do Citigroup; por aqui, repercussões da PEC Kamikaze devem ficar no radar

Por aqui, investidores ainda assistem à divulgação do relatório bimestral de receitas e despesas pelo Ministério da Economia

Os números do primeiro trimestre foram pressionados pela onda da variante ômicron, alta sinistralidade e baixo crescimento orgânico, mas analistas seguem confiantes na Hapvida

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Mesmo com a retomada de hoje, as criptomoedas acumulam perdas de mais de dois dígitos nos últimos sete dias

Investidores também digerem inflação na zona do euro e número de pedidos de auxílio-desemprego nos EUA

Os dados internos da blockchain do bitcoin mostram que a maior criptomoeda do mundo permanece no meio de um “cabo de guerra” entre compradores e vendedores

A segunda maior criptomoeda do mundo está em xeque com o aprofundamento do ‘bear market’, de acordo com a análise gráfica

Putin a favor da mineração de criptomoedas, Fed e Joe Biden no radar do bitcoin, Elon Musk e Dogecoin e mais destaques

O plano do presidente americano pesava a mão na taxação de criptomoedas e ativos digitais, no valor de US$ 550 bilhões