O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Apesar da geração de caixa em todas as suas divisões, construtora registrou prejuízo líquido acima do estimado, além de receita e margens mornas

Em meados de janeiro, a MRV (MRVE3) havia divulgado uma prévia operacional "arrasa-quarteirões" para o quarto trimestre de 2024: pela primeira vez na história, a construtora conseguiu gerar caixa tanto no seu principal negócio, a MRV Incorporação, quanto em todas as suas subsidiárias. Os bons números inclusive impulsionaram as ações da companhia na ocasião.

E, de fato, o balanço do 4T24 divulgado na noite da última segunda-feira (24) confirmou as cifras: a companhia gerou caixa de R$ 371 milhões no trimestre, com fluxo positivo em todas as suas divisões, sendo R$ 263 milhões apenas na MRV Incorporação.

No entanto, outras linhas do balanço decepcionaram investidores e analistas, o que levou a ação da MRV a abrir o dia na bolsa com uma das maiores perdas do Ibovespa, num tombo de cerca de 5%.

Ao longo da manhã, no entanto, os papéis foram diminuindo as perdas e conseguiram virar para leve alta no início da tarde. Por volta das 13h, MRVE3 tinha ganho de 0,75%, a R$ 5,39, em linha com a alta do Ibovespa.

Para o BTG Pactual, os resultados da MRV no 4T24 foram fracos, ficando aquém do projetado pelo banco no resultado líquido. No período, a construtora registrou prejuízo líquido atribuído aos acionistas de cerca de R$ 250 milhões, ante uma perda esperada de R$ 150 milhões pelos analistas do BTG.

Já o Ebitda (lucro antes de juros, impostos, depreciação e amortização) ajustado totalizou R$ 179 milhões no período, uma alta de 111% na comparação anual, mas 47% abaixo da expectativa do BTG.

Leia Também

O vilão desse resultado foram as perdas maiores que o esperado na Résia, divisão da MRV que atua nos Estados Unidos e que passou por uma redução de 4% no seu valor contábil, o que também pesou sobre as despesas. Além disso, houve o impacto de um imposto de renda mais alto relacionado à reversão de benefícios fiscais nas operações americanas.

Não é de hoje que a Résia pesa sobre o balanço da MRV. A empresa inclusive vem passando por uma reestruturação, com foco na desalavancagem.

Para o Itaú BBA, o lado negativo do balanço da MRV ficou por conta da receita e das margens brutas. Na opinião dos analistas, as tendências operacionais não foram tão animadoras, dado que as receitas caíram devido às vendas mais baixas e menos unidades produzidas, enquanto as margens brutas ficaram estáveis devido à inflação.

O banco destaca a receita líquida da divisão brasileira, que caiu 5% na base trimestral, para R$ 2,2 bilhões, refletindo uma queda nas vendas de 5%, lançamentos estáveis e uma baixa de 7% nas unidades produzidas, na mesma base de comparação.

Quanto à margem bruta, o Itaú BBA também focou na cifra de 30,3% das operações brasileiras, estável "apesar da lucratividade das vendas novas chegando a 34%", destacam os analistas. A MRV atribuiu esse desempenho às maiores expectativas para a inflação medida pelo INCC, o Índice Nacional da Construção Civil.

A receita líquida total da MRV no 4T24, que totalizou R$ 2,38 bilhões, representou alta de 22% ano a ano, mas veio apenas em linha com as expectativas do BTG. Já a margem bruta ajustada total foi de 29,9%, uma alta de 250 pontos-base ano a ano, mas 40 pontos abaixo da projeção do banco.

No geral, o Itaú BBA considerou o balanço da MRV neutro, enquanto o BTG considerou-o mais fraco que o esperado.

Segundo os analistas do BTG, embora o valuation da MRV pareça descontado a 0,6 vez a relação preço sobre valor patrimonial (P/VP), a recuperação da margem no Brasil está demorando mais que o previsto, e as perspectivas para a Résia estão se deteriorando, considerando-se as taxas de juros persistentemente altas nos EUA.

O banco destaca ainda que que a margem bruta da companhia quase não cresceu no quarto trimestre, já que a MRV continua registrando provisões para custos excedentes.

"Planejamos atualizar nosso modelo em breve, incluindo um cenário mais difícil para 2025, pois acreditamos que nossos números parecem excessivamente otimistas", diz o banco, que mantém recomendação de compra para MRVE3, com preço-alvo de R$ 17.

Apesar do balanço fraco no 4T24, o ano de 2024 foi bom para a MRV Incorporação, negócio principal da MRV, que apresentou o maior volume de vendas líquidas da história, totalizando R$ 10 bilhões, além de recordes históricos de Ebitda (R$ 1,1 bilhão) e receita operacional líquida (ROL, R$ 8,5 bilhões).

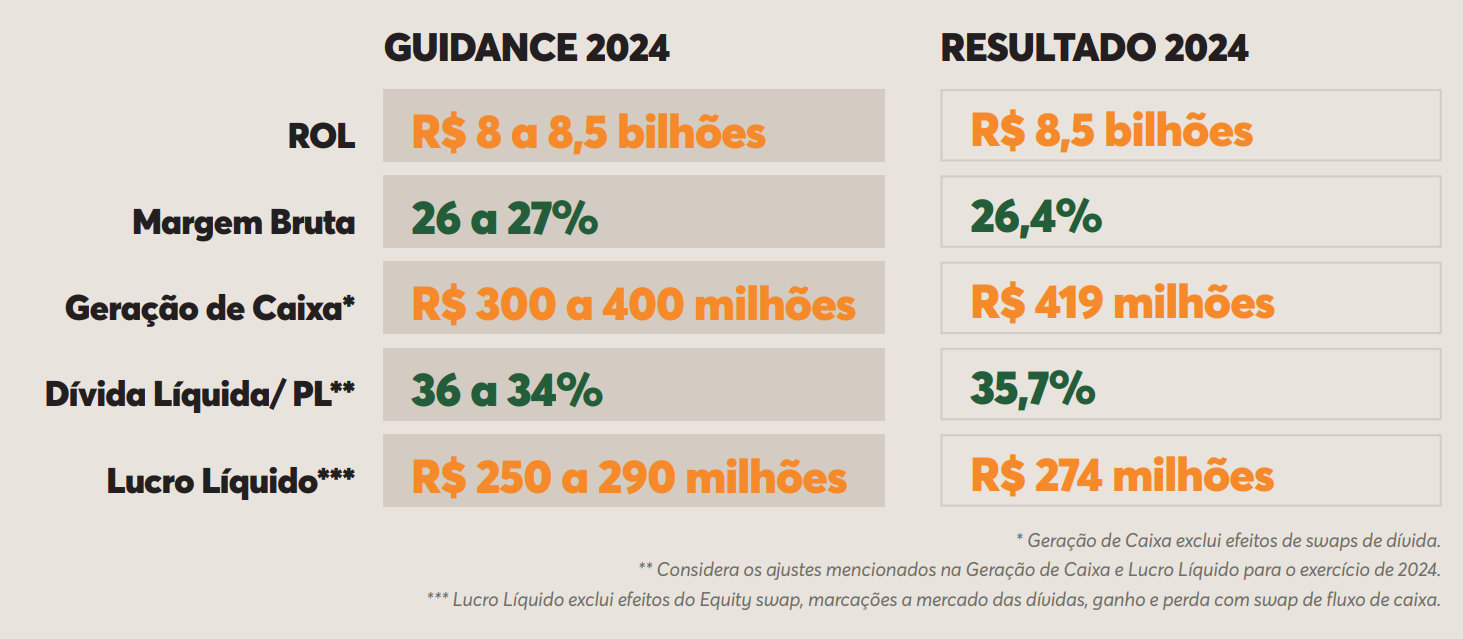

Além disso, todas as métricas de guidance (projeções) da empresa foram cumpridas ou superadas:

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese

Banco revisa estimativas após resultados do 4º trimestre e mantém recomendação de compra para a fabricante brasileira de aeronaves

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações