O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Após voltar ao topo do pódio da série Ação do Mês em outubro, os papéis do banco foram empurrados para o fundo do baú e, por pouco, não ficaram de fora da disputa

A temporada de balanços está a todo vapor, e, nesta terça-feira (3), os holofotes estarão voltados para o Itaú (ITUB4), que divulga os números do terceiro trimestre após o fechamento do mercado. O bancão não costuma decepcionar, porém, com os acionistas saindo felizes ou não, as ações parecem ter perdido o brilho para os analistas.

Após voltar ao topo do pódio da série Ação do Mês em outubro, os papéis do banco foram empurrados para o fundo do baú e, por pouco, não ficaram de fora da disputa: as indicações caíram de cinco em outubro para apenas duas em novembro.

Segundo Gustavo Cruz, estrategista-chefe da RB Investimentos, embora siga com bons fundamentos, o Itaú deve entregar mais um semestre em linha com as expectativas do mercado, o que abre pouco espaço para uma alta expressiva das ações.

VEJA TAMBÉM: BANCO CENTRAL sob PRESSÃO: hora de baixar o tom ou manter a SELIC nas alturas? - assista o novo episódio do Touros e Ursos no Youtube

“Como o Itaú é bem consolidado, fica mais difícil surpreender na temporada de resultados”, afirmou o especialista consultado pelo Seu Dinheiro.

E se os investidores gostam de previsibilidade — o que o Itaú tem de sobra —, o que brilha de verdade na série Ação do Mês é aquele papel com maior expectativa de retorno. Assim, quem roubou os holofotes por aqui não foi apenas uma ação, mas, sim, seis: Inter (INBR32), Bradesco (BBDC4), Copel (CPLE6), Nubank (ROXO34), Porto (PSSA3) e Rede D'Or (RDOR3).

Leia Também

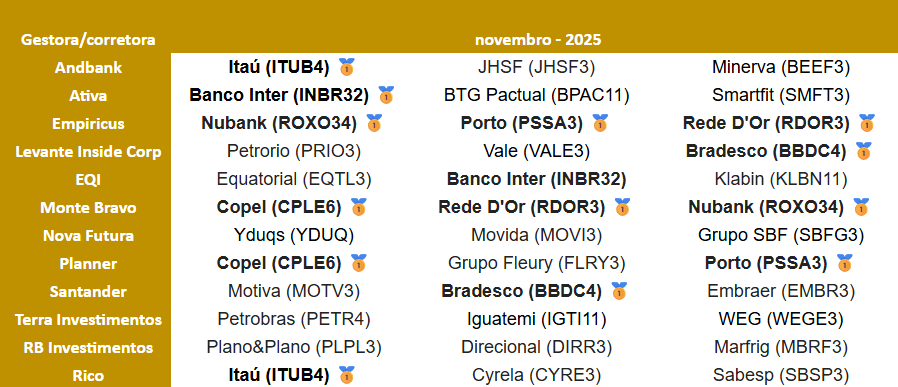

Todos disputam o primeiro lugar com o Itaú ao também conquistarem duas indicações no mês. Confira o ranking completo das ações mais recomendadas de novembro entre os 12 bancos e corretoras consultados pelo Seu Dinheiro:

*Entendendo a Ação do Mês: todos os meses, o Seu Dinheiro consulta as principais corretoras do país para descobrir quais são as apostas para o período. Dentro das carteiras recomendadas, normalmente com até 10 papéis, os analistas indicam os três prediletos. Com o ranking nas mãos, selecionamos os que contaram com pelo menos duas indicações.

LEIA TAMBÉM: Conheça as análises da research mais premiada da América Latina: veja como acessar os relatórios do BTG Pactual gratuitamente com a cortesia do Seu Dinheiro

Embora as ações não devam apresentar grandes surpresas, o Santander mantém ITUB4 em sua carteira e indica o Itaú como favorito no setor de bancos. Isso porque, ao apostar na grande escala e diversificação em serviços financeiros, a instituição apresenta menor volatilidade dos lucros.

“O banco protege historicamente sua carteira bancária, oferecendo mais estabilidade do que seus pares privados”, afirmou o Santander em relatório.

Os analistas destacam ainda que o Itaú utiliza uma estratégia que integra as agências físicas com os empreendimentos digitais, o que avaliam como um diferencial entre os grandes bancos brasileiros.

O Santander manteve a recomendação de compra para novembro, além de indicar preço-alvo de R$ 44,00, o que representa um aumento de 10% em relação ao fechamento desta segunda-feira (3), quando encerrou o dia aos R$ 40.

A projeção dos analistas é impulsionada pela expectativa de que o Itaú volte a acelerar a concessão de empréstimos em segmentos específicos, agora que a inadimplência da carteira de crédito se estabilizou.

“Um novo ciclo de crédito pode resultar em aumento das comissões bancárias, o que representa um risco altista nas projeções”, afirmaram.

O Santander ainda destaca que o Itaú apresentou um soft guidance agressivo para 2030 e, entre as metas, está o plano de dobrar a carteira de crédito de varejo em cinco anos. Os analistas destacam que consideram que o banco normalmente cumpre suas projeções.

Já a Empiricus Research — que também não recomendou as ações para o ranking, mas manteve ITUB4 na carteira — avalia que a gestão do Itaú provou ter capacidade de navegar bem os ciclos de crédito, mesmo durante a vigorosa elevação de juros no Brasil, que é seu principal mercado.

“A manutenção dessa boa execução ganha relevância diante da expectativa de alta da inadimplência causada pela Selic elevada”, disse a analista de ações Larissa Quaresma.

Além disso, Quaresma avalia que o banco deve começar a colher os frutos dos investimentos em tecnologia e inteligência artificial nos últimos anos, que devem ser uma alavanca adicional para a manutenção do retorno sobre o patrimônio líquido (ROE) em patamar elevado.

Conhecido antigamente como Banco Intermedium, a instituição era um braço financeiro da construtora MRV. Porém, a empresa passou por uma repaginação e se lançou na forma de banco digital.

Hoje, sete anos após o IPO, a companhia possui aproximadamente 40 milhões de clientes e pretende continuar crescendo de forma acelerada.

Além disso, segundo a EQI Research, a companhia ainda vive o desafio de trazer para os investidores melhor rentabilidade e eficiência operacional.

Os analistas avaliam que, apesar de ainda ser considerado pequeno frente os incumbentes, o Inter já possui “uma capilaridade e diversificação grande tanto na prateleira de produtos quanto de serviços, que vai desde opções de crédito, a investimentos e conta internacional”, afirmou a EQI em relatório.

“Por ser uma empresa de crescimento acelerado, negociada a múltiplos módicos, consideramos o Inter uma boa oportunidade para a carteira”, concluíram os analistas.

SAIBA MAIS: Já ajustou a sua carteira de investimentos este mês? Veja as principais recomendações no programa “Onde Investir” do Seu Dinheiro

Segundo a Levante Inside Corp, o Bradesco mantém trajetória de recuperação, com mais um trimestre sólido. Os analistas também observam que a margem financeira com clientes cresceu 19% e sustentou o avanço da rentabilidade, enquanto o desempenho em seguros e receitas de serviços também foi positivo.

Apesar de a provisão para devedores duvidosos (PDD) ainda estar elevada diante da expansão da carteira, a casa ressalta que a inadimplência permaneceu controlada, com destaque para a melhora relevante no segmento de pequenas e médias empresas (PMEs).

Além disso, a Levante Inside Corp destaca que a disciplina de custos segue contribuindo para o ciclo de retomada, permitindo expansão do lucro — que avançou 18,8% no ano — e ROE anualizado de 14,7%.

Os analistas ainda indicam que a ação negocia a cerca de 7,5x lucro para 2026, “múltiplo ainda atrativo para um banco sistêmico com melhora consistente de eficiência, estabilização da inadimplência e tendência de recuperação de rentabilidade”.

“Mantemos posição entre nossas preferências no setor, capturando o ciclo de normalização dos resultados”, afirmam os analistas.

A Planner voltou com a ação da empresa de energia para a carteira de novembro. Isso porque, segundo os analistas, a companhia vem registrando ganhos de eficiência em todos os segmentos de atuação, com melhora operacional e financeira.

Os destaques para a corretora são o potencial de crescimento em seu mercado de atuação e a manutenção da política de dividendos para os próximos anos.

“O programa de desinvestimento vem sendo executado, agregando valor em linha com a estratégia de focar em seu core business”, afirma o analista Mário Roberto Mariante.

O especialista ainda ressalta que a Copel está em vias de realizar uma assembleia para firmar a conversão de ações — operação que faz parte do processo de migração para o Novo Mercado.

O Nubank é uma das maiores fintechs do mundo, com mais de 120 milhões de clientes e presença no Brasil, México e Colômbia. Com baixo custo e alta escalabilidade, combina crescimento acelerado e rentabilidade crescente, com potencial de penetração ainda elevado na América Latina, segundo a avaliação da Empiricus.

Além disso, a casa de análise destaca o sucesso com o Pix Financing, produto com alta margem e bom engajamento, assim como os planos do Nubank de acelerar o crédito consignado de funcionários públicos.

A analista Larissa Quaresma ressalta que o banco está em um ponto de inflexão. Em relatório, a especialista também afirma que, com um ROE de 28% e uma expansão de lucros de 40% esperada para 2026, a ação ainda negocia a um preço/lucro de 20,8x, abaixo da média de 28,3x desse período, mesmo com a valorização nos últimos três anos.

Líder no segmento de seguros auto com 27% de participação de mercado, a Porto é uma tese que une um longo e ótimo histórico de execução com múltiplos interessantes, na visão da Empiricus.

Além da Porto Seguro, vertical que engloba auto, vida e patrimonial, a companhia conta com outras três divisões: Porto Saúde, Porto Bank e Porto Serviços.

“Enquanto sua principal linha de negócio já atingiu um patamar de maturidade e sustenta uma excelente rentabilidade, as demais verticais se tornaram as principais avenidas de crescimento”, afirma Quaresma em relatório.

A analista ainda ressalta que a Porto negocia por apenas 9,33x lucros esperados para 2025, um dividend yield (taxa de retorno de dividendos) superior a 5,04% e com chances de surpreender positivamente o mercado.

Já a Planner, que também indicou o papel para novembro, avalia que a estratégia da companhia de buscar a otimização dos custos, a melhora de subscrição e de eficiência operacional, com foco na qualidade dos serviços, fortalece a tese de investimento nas ações.

Além disso, projeta que o cenário permanece favorável em 2025, impulsionado pela diversificação e crescimento de segmentos saúde e vida, aliado aos ganhos de eficiência.

A Rede D’Or é a maior rede de hospitais privados do país. Fundada há quase 50 anos, a companhia conta com 75 hospitais em 13 estados do Brasil (incluindo DF).

Com 13 mil leitos — quase o dobro da principal concorrente — e com uma das operações mais eficientes do ramo, a companhia tem um pipeline robusto de expansão nos próximos anos, segundo a Empiricus.

Na avaliação da casa de análise, o setor de saúde privada no Brasil é um dos que têm cenário mais claro de aumento de demanda, com o evidente envelhecimento da população, aumento dos idosos em empregos formais e déficit de leitos privados no país.

Embora a Rede D’Or seja um gigante no setor, Larissa Quaresma diz que ainda há muito espaço para consolidação.

“A Rede D’Or, Hapvida e Dasa, como as 3 maiores redes do país, não somam 10% de market share do setor. Nessa corrida, tem vantagem quem é mais eficiente e tem mais capital disponível para alocar, o que coloca a Rede D’or como favorita”, afirmou a analista em relatório.

De acordo com Quaresma, a empresa se destaca não apenas pelo seu ótimo histórico de alocação de capital, mas pela operação rentável, com 18% de ROE estimado em 2026, além da geração de caixa e força da marca.

Além disso, ressalta que a companhia possui alavancagem operacional, ou seja, quanto mais cresce, mais dilui custos e mais eficiente se torna.

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação